Брать кредит или копить что выгоднее

Брать кредит или копить? Как принять решение

Пять вопросов, которые стоит себе задать

Люди по-разному относятся к кредитам: кто-то комфортно живет в долг, а кто-то, наоборот, избегает займов и предпочитает копить.

Проверьте, готовы ли вы к кредиту: возможно, выгоднее не обращаться в банк. Для этого задайте себе пять вопросов.

Мне точно это нужно?

Этот вопрос кажется очевидным, но не всё так просто. Допустим, у вас в квартире уже 15 лет не было ремонта: пора обновить обои, покрасить потолок, купить мебель и часть техники. Вы всё посчитали, это обойдется в 250 тысяч. А суммарный семейный доход у вас, положим, 35 тысяч. Если откладывать по 10 тысяч в месяц, на накопление полной суммы уйдет два года.

Кажется, слишком долго и проще взять кредит под 11% и выплачивать себе спокойно по 10—11 тысяч ежемесячно. Но стоит помнить, что с такими условиями переплата по кредиту составит сумму, почти равную месячному доходу — больше 30 тысяч.

В таком масштабе эта сумма кажется полной ерундой, однако неизвестно, как повернется ситуация в будущем. Например, можно лишиться части заработка или всего дохода в принципе. Где тогда взять эти деньги?

Вот тут-то и стоит задуматься: не проще ли будет откладывать по 10 тысяч в месяц, покупать все постепенно и следить за акциями в магазинах? Увидели хороший ламинат со скидкой — купили, и пусть он теперь дожидается своего часа. Акция на ванну — берем. Вытяжка дешевле на тысячу — в корзину. Так вы постепенно закупите все необходимое, и переплачивать не придется.

Смогу ли я платить, если что-то случится?

Следующий шаг — оценить риски. Если вас вдруг уволят с работы, кто будет платить по кредиту? А если случится так, что кто-то из близких заболеет и понадобятся дорогие лекарства? А если кто-то из членов семьи вообще утратит возможность зарабатывать? У вас есть финансовая подушка на такой случай?

Если на все эти вопросы дается расплывчатый ответ в духе «Ну, как-нибудь выкрутимся» — лучше кредит не брать.

Кто даст мне кредит?

Все просто: если зарплата серая и нерегулярная, официального трудоустройства нет, а кредитная история уже запятнана, банки могут не одобрить заявку на кредит.

В этой ситуации самым простым выходом кажется обратиться в ближайшее ООО «ДЕНЬГИВРУКИЗАМИНУТУ», только стоит помнить, что в таких конторах гигантские проценты, хитрая система штрафов и вообще не все законно.

Если не уверены, что получите одобрение у банка, лучше не обращаться за кредитом вообще. Зато потом не придется продавать квартиру, чтобы вернуть долг перед микрофинансовой организацией.

Как я могу подстраховать себя?

Если в сентябре вдруг прорвало полотенцесушитель, а в октябре потек унитаз — придется ремонтировать и тратить деньги. Но не те, что отложены на кредит, — это неприкосновенный запас, который трогать нельзя. Если произошло что-то из ряда вон и на платеж не хватает, подумайте, есть ли у вас вещи, которые вы сможете продать и заработать на них? Есть ли друзья или близкие, у которых можно взять в долг без процента и отдать, когда жизнь наладится? Готовы ли вы на время отказаться от трат на бензин или новую одежду, чтобы покрыть ежемесячный платеж? Если ответ на все вопросы отрицательный, кредит брать не стоит.

Получу ли я удовлетворение от покупки в кредит?

Неожиданный вопрос, но его тоже стоит себе задать. Представьте в деталях ремонт своей мечты: стены любимого цвета, светлый пол, на котором не видно следов от ног, хорошая ванна, которая не скрипит, натяжной потолок. С кредитом это все может стать вашим уже через неделю. Долго ли вы будете наслаждаться такой покупкой? Ну, две, три недели, может, месяц. А потом настанет время ежемесячного платежа по кредиту: тут-то уровень радости и начнет понижаться. И с каждым месяцем радости будет все меньше, а долговую лямку тянуть-то еще долго.

Зато если накопить и купить без кредитов, чувство собственного достоинства будет подстегивать мысль: «Я смог! Смог сам! Без долгов! Никому ничего не должен!»

Впрочем, тут всё индивидуально: кому-то и кредит радость от покупки не омрачит, а кто-то будет не весел даже после того, как сам накопил. Просто задумайтесь.

#оденьгахпросто: Раздумываете, стоит ли брать кредит? Почитайте, что говорят эксперты

Кредиты дорожают, и товары тоже. Как принять решение, когда брать взаймы, а когда копить?

Несколько слов о рынке кредитов

Уровень закредитованности россиян ниже по сравнению со многими развитыми странами и не достает до мирового тренда, отмечает главный экономист банка «Уралсиб» Алексей Девятов. Такие же данные приводит и Международный валютный фонд.

Как показывают результаты последних опросов, россияне чаще всего берут кредит на отпуск, ремонт, машину, бытовую технику или электронику. Причем банки фиксируют значительный рост количества заявок на кредиты в последние несколько месяцев.

Станут ли кредиты дороже

В ближайший год ключевая ставка Центрального банка в среднем составит 5,2% годовых, а в последующие годы — 5,5%. Такой консенсус-прогноз экспертов публикует ЦБ в результатах макроэкономического опроса ведущих аналитиков.

Сейчас ключевая ставка равняется 5%, но в ближайшее время может быть скорректирована в сторону увеличения. За ней подтянутся и ставки по кредитам.

Копить или брать кредит?

При среднестатистической российской зарплате накопить на серьезную покупку сложно, а занять у кого-то далеко не всегда возможно. Остается только кредитование. На все ли покупки стоит брать заемные средства?

Расчет тут простой. Оцениваем, какую сумму и в течение какого срока можно безболезненно откладывать, чтобы купить то, что хочется. Считаем, сколько времени понадобится, чтобы собрать всю сумму.

Теперь идем в поисковик, ищем нынешний уровень инфляции и делаем надбавку к итоговой сумме. Вот она — реальная стоимость нашей покупки через n-времени.

Такой расчет в большей степени справедлив для импортных товаров, а также для тех, которые изготавливают из импортного сырья.

Автомобили, телевизоры и многие строительные товары как раз из числа тех, которые лучше покупать, как говорится, здесь и сейчас. И тут на помощь приходит кредит.

Допустим, необходимо купить ноутбук определенной марки и модели. Сейчас он стоит 120 тыс. рублей. В месяц потенциальный заемщик может откладывать на него 10 тыс. рублей, таким образом, чтобы накопить всю сумму, ему понадобится один год.

Официальный годовой уровень инфляции сейчас колеблется около 6%, то есть за год ноутбук подорожает на 7 200 рублей. Это еще один месяц в копилку.

При этом рост цен может быть и больше, так как отдельные товары вовсе не обязаны дорожать только на уровень инфляции, и ни процентом больше.

По результатам подобных расчетов будет понятно, какие товары лучше приобрести в кредит. Конечно, на сиюминутные, эмоциональные траты занимать у банка не стоит, как и на небольшие покупки. Но такие приобретения, как машина, дорогая бытовая техника и стройматериалы для большого ремонта, стоит покупать в кредит. Во-первых, фиксируется нынешняя цена продажи, а во-вторых, вещь сразу поступает в пользование.

К таким же большим тратам «здесь и сейчас» можно отнести покупку дачи и всего необходимого для ее благоустройства.

Как понять, что условия по кредиту хорошие?

Кредитный договор, как и любой другой финансовый инструмент, требует всесторонней оценки до момента приобретения. Не стоит соглашаться на первые попавшиеся условия.

Задача потенциального заемщика — понять, какие именно параметры кредита для него важнее. Кому-то удобнее платить долго, но маленькими суммами. А кто-то захочет погасить быстрее и большими платежами.

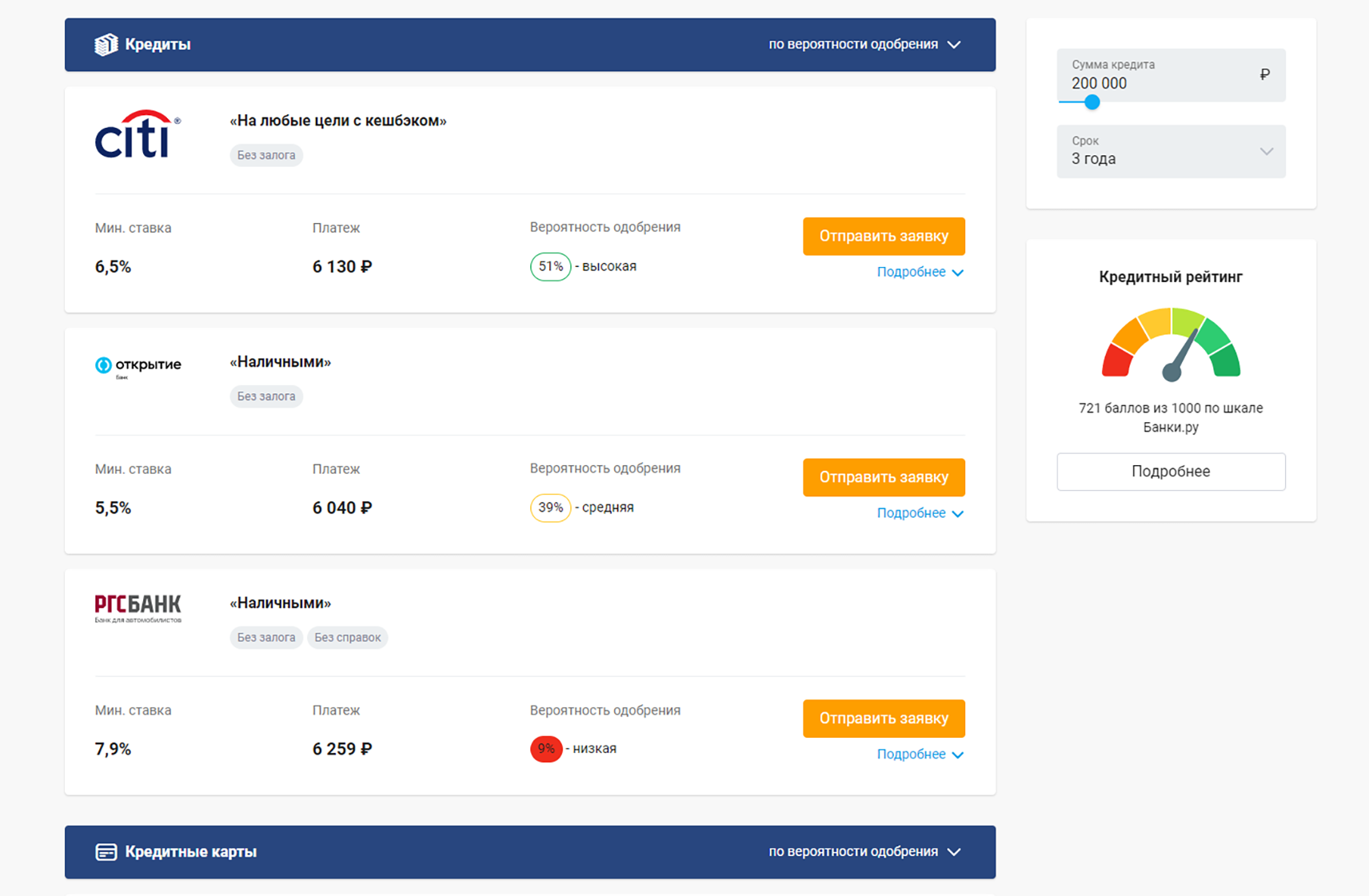

Удобно сравнивать условия кредита с помощью «Мастера подбора кредитов». Для расчета потребуется указать сумму кредита, срок, в течение которого деньги будут возвращены банку, и немного данных о заемщике, чтобы оценить вероятность одобрения.

Пример варианта подбора кредитных условий

Сразу же сформируется список с условиями от нескольких банков. Останется только выбрать, какой из вариантов подходит больше всего, и отправить заявку на рассмотрение.

Почему кредит — это хороший повод купить сейчас

Экономическая ситуация сейчас такова, что копить на большие покупки не получится: цены на многие группы товаров растут слишком быстро. Потраченный на «кубышку» условный год в итоге выльется в необходимость копить еще какой-то период времени.

Кредит предполагает переплату, но есть большая вероятность, что цены на нужный товар вырастут еще больше. И это хороший повод дать кредиту зеленый свет.

Алена СИЗОВА, Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

5 аргументов, почему нужно брать кредит, а не копить

У каждого человека периодически возникают потребности в приобретении новой одежды, бытовой техники. Многим требуются средства на оплату учебы или лечения. Но доходы наших граждан не всегда позволяют делать покупки без ущерба для семейного бюджета.

Как лучше – копить или взять кредит?

Чтобы приобрести новую вещь, многие люди заблаговременно начинают копить на нее деньги.

Такой способ не очень надежен и имеет ряд недостатков:

Некоторые люди копят средства, чтобы обезопасить себя на случай каких-то непредвиденных обстоятельств. Но, учитывая финансовую нестабильность, копить дома большую сумму денег просто не имеет смысла. Падение доходов и рост цен приводит к тому, что домашние накопления не могут служить гарантом стабильности во время кризиса. Особенно, если деньги накоплены в рублях, которые периодически обесцениваются в результате инфляции.

Идея сохранения денег в банке также не является лучшей. Инфляция легко добирается и до банковских сбережений. А в последнее время участились случаи воровства даже с банковских счетов, когда люди бездумно сообщали мошенникам все свои данные.

Также нередки ситуации, когда деньги нужны срочно и времени для их накопления просто нет. При срочной нужде в средствах лучший вариант решения проблемы – оформить быстрый займ до зарплаты в МФО.

Преимущества обращения в МФО

Как было сказано выше, при накоплении денег они могут резко обесцениться в результате инфляции. Совсем другая ситуация возникает, когда нужная вещь приобретается в долг. В этом случае инфляция даже выгодна для заемщика, так как реальная сумма возврата уменьшается.

Поэтому микрозаймы – это надежное и быстрое решение финансовых проблем. Брать взаймы у МФО однозначно выгоднее и удобнее, чем копить деньги, но при условии, что вы уверены в своевременном погашении долга.

Как выбрать надежную компанию

Сегодня в интернете можно найти множество объявлений организаций, предлагающих микрокредиты. Но, к сожалению, среди них встречается немало мошенников. Чтобы не попасть в беду, перед оформлением кредита внимательно изучите информацию о разрешениях, регистрации, руководстве, месторасположении МФО.

Также о надежности организации свидетельствует наличие филиалов в регионе и по стране. Если необходимой информации на сайте нет, к такому заимодавцу лучше не обращаться.

Одной из надежных компаний является ООО МФО «Займ онлайн». Ее преимущества:

Что нужно для получения займа

Вам не придется:

После одобрения заявки деньги в самый короткий срок будут перечислены на вашу банковскую карту. И, если банковский заем – это предоставление средств после длительной проверки и предъявления большого количества документов и справок, то получение средств в микрофинансовой организации происходит намного проще и быстрее.

Как оформить

Все что нужно для того, чтобы оформить займ по паспорту – иметь компьютер или любое устройство с подключением к интернету.

При положительном решении вам будет отправлено СМС, после которого нужно подтвердить свое согласие на перевод средств. Деньги зачисляются любым удобным для заемщика способом. Микрозайм может перечисляться на карту. Или же при ее отсутствии можно оформить займы на счет в банке.

Чтобы увеличить свои шансы на получение средств, будьте внимательны при заполнении анкеты, сообщайте в ней только достоверные сведения. МФО не проводит такой тщательной проверки, как банки, но все же предоставляемые данные проверяются. И, если будут обнаружены несовпадения, в выдаче кредита вам могут отказать. Также отказ могут получить клиенты, у которых кредитная нагрузка превышает допустимые нормы.

Почему нужно возвращать долг вовремя

Заем в МФО – удобный и быстрый способ получения денег. Компании предоставляют кредиты с минимальным набором документов, не требуют справки о доходах и поручителей, и рискуют гораздо сильнее банков. Свои риски они стараются минимизировать за счет более высокой процентной ставки.

Поэтому, прежде чем обратиться в МФО, подумайте, сколько денег вам нужно, и как скоро вы сможете погасить долговые обязательства. Просроченный долг грозит большими штрафами и начислением неустойки. Неустойка будет начисляться с первого дня просроченной уплаты до момента полного погашения задолженности.

Чтобы не допускать лишних трат, выплачивайте все долги своевременно. А, если вы не уверены, что сможете это сделать вовремя, от услуг компании лучше отказаться.

Точно нет: 5 ситуаций, когда не стоит брать кредит

По данным Минфина РФ и Всемирного банка, у каждого третьего россиянина есть непогашенный кредит. Сумма долга среднестатистического жителя России выросла до 250 тысяч рублей.

Пока одни читатели настаивают на том, что кредит — это удобный финансовый инструмент, другие относятся к нему с опаской. Т—Ж выбрал пять ситуаций, когда лучше воздержаться от кредитов.

Брал ипотеку. Довольно быстро рассчитались, но больше не хочу ввязываться. Машины всегда покупал за наличные, телефоны — тем более. Кредитки нет, но она бы пригодилась, когда я хотел арендовать за рубежом машину. Тогда впервые пожалел, что ее у меня нет.

Кредит — это жизнь не по средствам. А все россияне так и живут: берут один, чтобы отдать другой. И их, видимо, все устраивает. Но я не хочу всю жизнь пахать для того, чтобы купить очередную машину или телефон. Это будет все та же машина и все тот же телефон. Туда же всякие ремонты: мраморная столешница или Икея? И то, и то будет кухней, так зачем тратить на это половину стоимости квартиры?

Считаю, что лучше жить по средствам, никому не быть должным и чтобы никто не был должен тебе.

Единственный вариант, когда рассмотрел бы кредит, — покупка недвижимости. Недавно родственники взяли квартиру, так она за год подорожала сильнее, чем я сумел накопить денег за последние три. Но тоже не уверен: уже 40 лет живу без собственного жилья, вполне может быть, что буду снимать до конца жизни. А если уж приспичит, то к пенсии накоплю если не на квартиру в Москве, то хотя бы на недвижимость в регионах.

Взяв кредит, легко получить желаемое: квартиру, машину, смартфон. Но когда мы берем что-то в кредит, то начинаем платить и за вещь, и за ее аренду — те самые проценты банку. Об этом люди не думают.

Кредит брала только один раз, и этого опыта мне хватило на всю жизнь. Брала 240 тысяч рублей под 11% годовых на два года у компании, в которой работала. Взяла 240 тысяч — выплатила 276 с копейками. Посчитав, прослезилась и приняла твердое решение: кредит брать только в случае крайней необходимости. Если бы люди умели хорошо считать, то и кредиты брали бы по необходимости, а не на свои причуды вроде нового смартфона.

Живу без кредитов. Брал всего один на финансовые операции, но погасил в течение полугода. Не понравилось внутреннее состояние, когда кому-то постоянно должен.

Есть финансовый план, по которому коплю на основные цели: жилье, учебу ребенка, пенсию. Остальное — на текущую жизнь. Пояса не затягиваем, но и лишнее не тратим. На случай внезапных трат вроде лечения или крупных покупок есть определенный денежный резерв.

Никогда не брала ни одного кредита, рассрочки, ипотеки и не собираюсь. Ипотека еще может быть оправдана, но и то не всегда.

Любые кредиты, кроме случаев, когда требуется дорогостоящее лечение, — это абсолютная блажь и кабала. Особенно впечатляет кредит на отпуск, айфон или свадьбу. Если у вас нет такой суммы единоразово, значит, вы просто не можете себе этого позволить.

Игорь, в целом согласен что все зависит от расчета. Но можно ли в своих расчетах предсказать было то, что сейчас происходит?

Съехать на более дешевую квартиру в случае личного или глобального кризиса проще, чем продолжать выплачивать ипотеку.

Vitaly, но и выплаты по кредиту с каждым годом обесцениваются.

А аренда будет наоборот дорожать.

Макс, отнюдь. В Краснодаре, например, из-за того, что скупают много квартир приезжие, цена на аренду упала очень сильно. Аренда квартиры гораздо выгодней, нежели ипотека. Опять же, если оценивать риски жизни в нашей стране, квартира привязывает тебя к определённому месту жительства и вешает на тебя ярмо, в то время как аренда позволяет сохранить гибкость.

Если бы можно было повторить что-то в жизни, я бы второй раз в ипотеку не стал встревать.

Nikolay, а что мешает вам сдавать иптечную квартиру, если вы хотите переехать?

Макс, все равно рисков больше. Тут с одной стороны ваши расчеты с минимальными (если такие вообще имеются) резервными запасами а с другой стороны расчеты группы аналитиков банка с их возможностями размазать риски во времени.

В среднем я думаю банки все-таки зарабатывают (:

Макс, а зряплата не обесценивается? А повседневные товары и продукты не дорожают?

Vitaly, ну стоит добавить, что квартиру в ипотеке можно и продать в случае чего, это ваша недвижимость.

Георгий, в случае чего продавать скорее всего придется быстро и потеряешь еще и на продаже.

Vitaly, в случае задницы вы что с ипотекой что со съёмным жильём будете искать деньги, только при продаже ипотечной квартиры не малые деньги у вас появятся. а переезд в более дешёвую аренду денег вам всё равно не принесёт. Что там что там вы теряете 🙂

По-моему это будут две разные жопы (:

В случае ипотеки жопа может наступить как раз потому, что нужно вносить следующий платеж по ипотеке.

Я только сейчас заметил что в первом комментарии речь идет о проценте по кредиту.

Но по кредиту еще и тело надо выплачивать и подписываясь на ипотеку, подписываешься часть своего дохода направлять на эту цель, даже если приоритеты поменялись.

Vitaly, Почему потеряешь?

Надежда, я исхожу из того что продать и быстро и выгодно получается не у каждого. А под воздействием какого-нибудь стресса это сделать еще сложнее.

Vitaly, Если сейчас нет денег на выплату наймодателю, то он имеет право выгнать из своей квартиры прямо сейчас. А из ипотечной квартиры будут выселять по суду как минимум год. За это время можно решить все свои проблемы и погасить долги.

Думаю аренда за квартиру в 2.5 млн будет меньше этого платежа (возможно даже те самые 12 тыс). И разницу можно копить / инвестировать / откладывать в подушку безопасности.

Но я понимаю, что все это гипер-индивидуально и то, о чем вы говорите, тоже можно учитывать в пользу ипотеки.

Vitaly, у меня главный вопрос: а что вы в старости будете желать, когда не сможете зарабатывать на аренду жилья?

Надежда, я надеюсь мне пассивного дохода будет хватать.

Vitaly, ну да, нужны расчеты, я про это и написал)))

Vitaly, Надо верить в себя и будущее, а не прогнозировать худшее истечение обстоятельств.

Я взяла ипотеку в 2012 году на 7 лет, квартиру до этого снимали. Терзали те же сомнения, ежемесячный платёж был равен оплате съёмной квартиры. Но через 7 лет она уже стала наша.

Через год цены на квартиры выросли так, что переплата по ипотеке полностью компенсировалась разницей в цене. Я радовалась, что сделала правильный выбор.

А ещё через год произошёл обвал рубля, к этому моменту я потратила ещё приличную сумму на ремонт квартиры.

Тогда расчёты поменялись, если бы я имеющуюся сумму на первоначальный взнос вложила бы в валюту и не тратила бы деньги на ремон, а тоже приобретала валюту, то сразу после обвала рубля, могла бы купить квартиру без ипотеки.

Но кто же знал.

Если отбросить нестабильность нашей экономики и невозможность предугадать позицию рубля, то я не жалею о сделанном выборе.

Я 7 лет жила в собственной квартире с хорошим ремонтом (комфорт для меня имеет значение). А не скиталась с семьёй по съёмным.

Чувство социальной защищённости, которое даёт постоянная регистрация по месту проживания тоже имеет значение.

Кредитными продуктами, в том числе кредитными картами пользуюсь и не вижу в этом ничего страшного. Просто нужно грамотно посчитать где взять кредит, на какой срок, взять кредит или воспользоваться кредитной картой, пользоваться льготным периодом. А не жить, всё время себе во всём отказывая, в том числе откладывая лечение, что в последствии принесёт ещё больше проблем и финансовых тоже.

Как лучше брать кредит И когда банки охотнее дают деньги

С начала пандемии коронавируса процент одобрения заявок на кредиты у российских банков упал в два раза. Банки стараются снизить риски и выдают кредиты самым надежным заемщикам. Генеральный директор финансового маркетплейса «Сравни.ру» Сергей Леонидов дал несколько советов тем, кто хочет взять кредит на более выгодных условиях, а замдиректора департамента Росбанка Лидия Каширина рассказала The Village, когда банк охотнее дает деньги.

Улучшите свой кредитный рейтинг

Улучшите свой кредитный рейтинг

Это самый действенный способ получать лучшие условия по всем займам — от потребкредитов до ипотеки. Кредитный рейтинг показывает, насколько вы надежный заемщик. Он формируется на основе кредитной истории (информации о том, как вы погашали прошлые кредиты), информации из баз данных (судебных приставов, арбитражных управляющих, которые проводят процедуру банкротства, и других) и иногда из информации о поведении пользователя в интернете. Для банков кредитный рейтинг — один из самых важных факторов при принятии решения о том, стоит ли вам выдавать кредит. При этом человек без кредитной истории, который никогда не брал кредиты, выглядит для финансовых организаций подозрительно.

Узнать свой кредитный рейтинг можно с помощью сайта Госуслуг (там выдадут список Бюро кредитных историй, в которые можно будет бесплатно обратиться два раза в год) или на специальных сервисах. Иногда случаются сбои, и в кредитную историю может попасть неверная информация о заемщике. Например, вы уже выплатили кредит, а информация об этом не обновилась. Поэтому, если вы всегда идеально возвращали долги банку, а кредитный рейтинг у вас низкий, то нужно обратиться в бюро кредитных историй, чтобы там провели проверку. А повысить свой рейтинг можно, взяв кредит и своевременно его погасив. Легче всего взять рассрочку или кредитную карту. С карты достаточно тратить четверть кредитного лимита и сразу его возвращать.

Улучшите свой кредитный рейтинг

Улучшите свой кредитный рейтинг