Брокерский счет тинькофф что это и как работает

Брокерский счет тинькофф что это и как работает

Как покупать и продавать ценные бумаги

Подробный гид о том, как технически выглядит торговля на бирже

Подробнее

Популярные вопросы о брокерском счете

Как пользоваться брокерским счетом? С чего начать?

Нужно ли платить за брокерский счет?

Когда нужно платить налоги с инвестиций?

Зачем вообще нужен брокерский счет?

Как открыть брокерский счет?

Как подбирать бумаги и смотреть аналитику?

Когда нужно платить налоги на доход в валюте?

Как самостоятельно заплатить налог с инвестиций?

Как получить брокерский и налоговый отчеты?

Брокерский счет тинькофф что это и как работает

Станьте миллионером с Тинькофф Инвестициями

Откройте счет, инвестируйте в фонды Тинькофф и получите шанс выиграть один из ₽

Брокерский счет для покупки ценных бумаг

Инвестируйте на любой срок в рублях и валюте

Открыть брокерский счет

Оставьте заявку на открытие счета

Заполните заявку онлайн

Откроем счет за 5 минут

Если биржа закрыта, то откроем счет на следующий торговый день

Привезем все документы

Если вы клиент Тинькофф, то подписать документы можно онлайн

Поможем выбрать, куда вложить

Робот-советник и рекомендации аналитиков

Мгновенное пополнение и вывод

24/7 — даже сразу после сделки. С любой дебетовой картой Тинькофф

Мультивалютный

Торгуйте рублями и долларами с одного счета

Круглосуточная поддержка в чате

На сайте банка и в мобильном приложении

Простые тарифы для простых инвестиций

Обслуживание от 0 ₽ в месяц. Комиссия только за сделки

Открытие счета, ввод и вывод денег, услуги депозитария — бесплатно

Комиссия от 0,025% за любые сделки. Без минимальной комиссии

Бесплатное пополнение счета с карт любых банков

Покупайте дешевле, продавайте дороже

Акции и валюта могут расти в цене. Продавайте бумаги с увеличившейся стоимостью и фиксируйте по ним прибыль.

Инвестируйте в бумаги с дивидендами и купонами

Дивидендные акции и облигации помогут обеспечить постоянный денежный поток за счет периодичных выплат инвесторам.

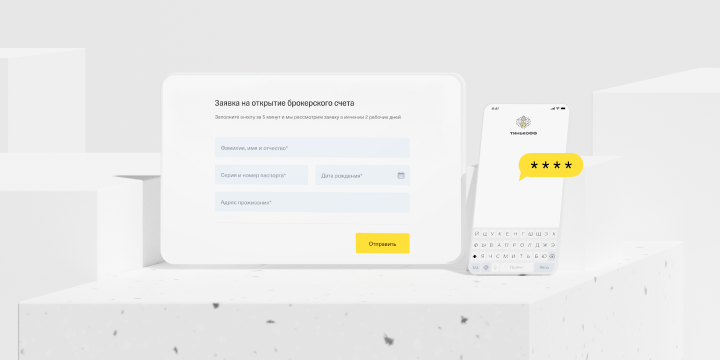

Откройте брокерский счет онлайн

Заполните заявку за несколько минут

Привезем документы когда и куда вам удобно

Если у вас есть дебетовая карта Тинькофф, встреча не нужна — подписать документы можно кодом из СМС

Открытый счет за 5 минут после того как заполните заявку

Начните инвестировать уже сегодня

Ценные бумаги, которые наши клиенты выбирали в качестве первой покупки в последнее время

И еще более 10 000 других ценных бумаг доступно в каталоге

Покупайте ценные бумаги крупнейших компаний мира

8 800 555-86-79

Для звонков по России

АО «Тинькофф Банк», лицензия на осуществление брокерской деятельности № 045-14050-100000, лицензия на осуществление депозитарной деятельности № 045-14051-000100, выданы Банком России 06.03.2018 г. (без ограничения срока действия).

АО «Тинькофф Банк» — банк номер 3 в России по количеству розничных активных клиентов 30 банков по опросу респондентов, проведенному АО «НЭО Центр» и Frost & Sullivan в августе-сентябре 2020г в рамках «Обзора банковского сектора России и рейтинга банков по размеру активной клиентской базы». Активный клиент — розничный клиент, совершивший любые банковские операции в течение 90 дней, предшествующих проведению опроса.

Тинькофф Инвестиции, в чем подвох

Тинькофф Инвестиции — профессиональный участник рынка ценных бумаг, который сегодня занимает все новые позиции на российском фондовом рынке. У этой компании есть свой собственный подход к работе с клиентами. Попробуем разобраться, кому могут быть интересны услуги Тинькофф Инвестиции, и в чем подвох, как выглядит сервис на самом деле.

Как работают инвестиции в Тинькофф

Тинькофф Инвестиции — сервис, который разработан для предоставления клиентам максимально простого доступа к сделкам с валютами, акциями, облигациями и другими ценными бумагами на Московской бирже.

При этом особенность Тинькофф заключается в том, что эта организация не имеет широкой сети офисов, как другие банки. Клиент оформляет заявку и получает все, что требуется, с доставкой на дом или в офис.

Изначально требуется перейти в хранилище мобильных приложений PlayMarket или AppStore, найти Тинькофф Инвестиции, установить программу бесплатно в свой смартфон и запустить ее. Далее клиенту будет предложено подтвердить свой номер телефона при помощи кода через SMS, а затем заполнить анкету.

Далее согласовывается время, приезжает представитель банка, который привозит пакет документов на подпись.

Единожды подписав договор, пользователь получает дебетовую карту с рядом специальных «фишек», таких, как повышенный кэшбэк, проценты на остатки при соблюдении определенных условий, и прочее. Логическим продолжением сервиса стало и появление системы Тинькофф Инвестиции.

Уже существующий клиент может просто подписаться на дополнительную услугу, подтвердить свое решение отправкой SMS в системе клиент-банк или в специальном приложении для телефона, и счет открыт.

Для тех, кто впервые решает работать с Тинькофф, процесс предельно похож на открытие счета. Более того, ему даже и открывают этот самый счет после визита представителя, и выдают обычную дебетовую карту Tinkoff Black.

Отказаться от нее невозможно, потому что именно на этот пластик происходит вывод средств с брокерского счета в дальнейшем.

Особенности торговли через Тинькофф Инвестиции

В отличие от других брокеров, специалисты Тинькофф Инвестиции пошли по своему особенному пути и написали два собственных приложения для торговли ценными бумагами, одно для web, а второе для мобильных устройств. Оба они имеют свои особенности.

Веб приложение устанавливать не нужно, в него можно перейти со страницы Тинькофф. Действует двойная система аутентификации, вход подтверждается не только паролем, но и кодом, полученным через SMS. Торговый терминал выглядит вполне качественно, удобен и даже по многим параметрам производит лучшее впечатление, чем общепринятая программа Quick. Здесь есть все, от котировок в реальном времени с графиками и «стаканом» заявок на покупку и продажу с объемами, до новостей, инвестиционных идей, прогнозов и социальной сети трейдеров в одном месте.

Приложение для мобильных телефонов, работающих на IOS или Android, конечно, попроще, чем для стационарного компьютера, но вполне достойные его дополнения.

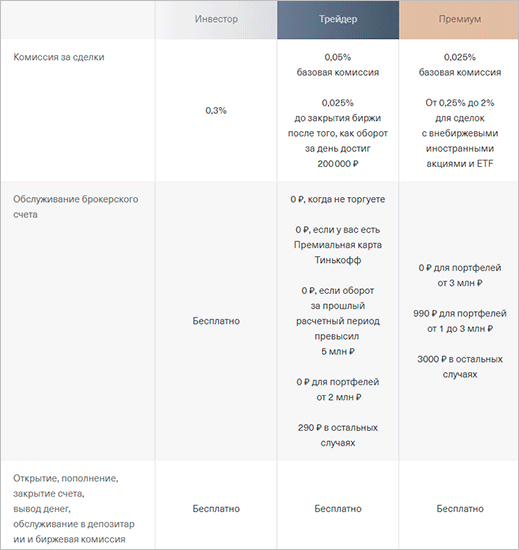

Тарифы Тинькофф Инвестиции

За все хорошее, за доставку договора на дом, карту в подарок, за особый специально для клиентов написанный торговый терминал и приложение для телефонов, в общем, за все поздно или рано приходится платить, причем клиенту.

Тарифы системы Тинькофф Инвестиции в общем виде выглядят так

0.25-4% в зависимости от рынка

0 портфель от 3 млн рублей;

990 руб. от 1 до 3 млн;

Базовый тарифный план с комиссией в размере 0.3% от сделки значительно выше, чем у конкурентов Тинькофф, если сравнивать брокера со Сбербанком, ВТБ и другими. Не говоря уже о брокерах-дискаунтерах, изначально рассчитанных на массовых пользователей, таких, как Финам.

Базовым тарифом, по утверждению самих представителей Тинькофф, выгодно пользоваться при объеме сделок до 116 тысяч за месяц. При превышении этой суммы имеет смысл переходить на тариф трейдер, по которому комиссия 0.05% от сделки, но есть ежемесячный обязательный платеж в размере 290 рублей. Чтобы его не платить, надо совершить сделок на 5 млн рублей за прошлый месяц или иметь портфель общей стоимостью не менее 2 млн рублей.

Тинькофф утверждает, что его ставки сопоставимы с платежами другим брокерам. Однако на самом деле, за 0.5% в том же Сбербанке можно получить уже доверительное управление, а это совсем другая услуга.

Вывод денег из Тинькофф Инвестиции считается бесплатным, но на карту самого банка. Если учитывать, что у кредитной организации нет отделений, где можно было бы снять без процентов, то клиентам приходится общаться с банками-партнерами, которые на все выставляют свои собственные условия и ограничения.

Плюсы и минусы Тинькофф Инвестиции

Среди плюсов можно отметить

Однако, помимо достоинств, у Тинькофф Инвестиции есть и свои недостатки.

Как открыть брокерский счет в Тинькофф Банке? Обзор тарифов и условий

В этой финансовой компании открыть такой счет довольно просто. К тому ж интерфейс программы, предназначенной для инвестиций, простой и рассчитан специально для начинающих брокеров.

Что представляет собой брокерский счет в банке Тинькофф?

Как показывает практика, брокерские счета в банковских учреждениях открывают юридические или же частные лица на площадках-брокерах. Им это необходимо для того, чтобы получить доступ биржевым операциям.

Обратите внимание! Все доходы с акций, облигаций и других биржевых операций поступает именно на этот счет.

Какие инструменты можно использовать для инвестиций?

Установив специальное приложение от Тинькофф на свой смартфон или зайдя на сервис через компьютер, клиент получает доступ к:

Этот банк не предлагает свои услуги на Форекс рынке, но при необходимости денежные средства можно поменять по курсу, который максимально приближен к межбанковскому.

Важно! Вся выручка, которая была получена в результате конвертации, не облагается никакими налогами.

Какие возможности открываются для инвестора?

Главный принцип работы данной площадки заключается в простоте и удобстве пользования. Именно поэтому даже у начинающего брокера не возникнет никаких проблем и вопросов при ее использовании.

По сути покупка каких-либо активов была сведена к нескольким кликам мышкой.

Справка! Тинькофф предлагает и удобное приложение для мобильных. В нем можно отследить состояние своего счета, совершать покупку и продажу своих активов, выводить деньги, пополнять свой счет.

Данный сервис обладает множество преимуществ, среди которых можно выделать следующие:

Полезное видео:

Какие активы доступны клиентам Тинькофф через сервис «Инвестиции»?

На сегодняшний день через Тинькофф можно купить :

Помните! Помимо прочих предложений в данном сервисе можно приобрести полис инвестиционного страхования жизни, предложенного ВТБ банком, а также Ренессанс Жизнь, Альфа Страхование. И помимо того, ПИФы Альфа-Капитал.

Условия пользования и комиссионный сбор

Обратите внимание! Нельзя собирать акции и облигаций из разных эмитентов на малую стоимость. Лучше всего купить сразу пакет ETF или ПИФы.

Тарифы по обслуживанию брокерского счета в Тинькофф

Всего есть 3 тарифа, подробнее с ними можно ознакомиться ниже в таблице:

| Тарифы | Стоимость |

|---|---|

| «Инвестор» | • Комиссия за любую сделку составляет 0,3%; • Обслуживание обойдется вам в 99 рублей в те периоды, когда вы торгуете; • *все остальное – бесплатно. |

| «Трейдер» | • Комиссия за любую сделку составляет 0,03%; • Обслуживание обойдется вам в 590 рублей в те периоды, когда вы торгуете; • *все остальное – бесплатно. |

| «Премиум» | • Комиссия за любую сделку составляет от 0,03%; • Обслуживание обойдется вам в 3000 рублей в те периоды, когда вы торгуете; В стоимость обслуживания входит: 1. Открытие брокерского счета; 2. Аналитика по запросу; 3. Консультации персонального менеджера; 4. Обслуживание депозитарного счета; 5. Определение инвестпрофиля; 6. Получение статуса квалифицированного инвестора; 7. Мгновенный и круглосуточный вывод денег, в том числе валюты. |

*Все остальное – это открытие брокерского счета, его обслуживание в те периоды, когда вы не торгуете, обслуживание депозитарного счета, мгновенный и круглосуточный вывод денег, в том числе валюты.

Как происходит открытие брокерского счета?

Открыть подобный счет в Тинькофф довольно просто. Для этого не нужно ни посещать офис, ни куда-либо идти, все можно сделать через официальный портал Тинькофф.

Оформить заявку можно следующим образом :

Видео по теме:

Каким образом выглядит интерфейс сервиса «Инвестиции»?

Как только карта и договор был получен, можно сразу переходить к инвестиционной деятельности. Для этого потребуется зайти на сайт банка в раздел «Инвестиции».

Справка! Не забудьте войти в личный кабинет.

В этом разделе можно найти следующие пункты:

Как происходит инвестирование?

Для того, чтобы купить активы через посредника Тинькофф нужно зайти на официальный портал банка и перейти в раздел «Инвестиции».

Там будет дополнительное меню, в котором можно найти три пункта :

Для оплаты можно использовать, как брокерский счет, так и дебетовую карточку.

Как снять деньги с брокерского счета и как его пополнить?

Вывод заработанных средств с биржи на карту Блэк от Тинькофф производится совершенно бесплатно.

Помните! С брокерского счета деньги можно вывести только раз в сутки. Об этом не стоит забывать.

Зачисление денежных средств обычно происходит в течение двух рабочих дней.

Видео с инструкцией:

Приобретение и продажа активов

Далеко не каждый пользователь может с первого раза разобраться с подобным инструментом, но здесь нет ничего сложного. В приложении есть удобный поиск по эмитентам, а также типам инструментов, а поэтому клиенту даже не нужно знать на какой бирже продаются те или иные акции/облигации.

Важно! Все акции продаются только лотами. В лоте может быть неограниченное количество акций.

Именно поэтому итоговая стоимость может измениться, так как в Тинькофф показывается стоимость одной акции.

Помимо того, необходимо учитывать тот факт, что при приобретении российских акций торги ведутся в режиме Т+2, то есть акции поступят на брокерский счет только на вторые сутки после их покупки.

Уплата налогов

На бирже самостоятельно оплачивать налоги не нужно. За клиентов Тинькофф это сделает брокер, который сам все посчитает и оплатит. Вдобавок не требуется даже подавать декларацию.

Возможные сложности при работе с биржей

На просторах интернета можно найти множество отзывов о работе с этой биржей и далеко не всегда они положительные.

Это связано с :

Но эти отзывы не стоит воспринимать серьезно, так как о размере боров банк сообщает изначально, ничего не скрывая.

Полезно будет просмотреть:

Но есть сообщений, которые сообщают о нестабильности работы сервера и с ними уже стоит ознакомиться.

Основными проблемами являются :

Если у вас возникли подобные проблемы, то необходимо азу звонить в техническую службу поддержки банка.

Преимущества и недостатки брокерского счета

| Недостатки | Преимущества |

|---|---|

| Высокий комиссионный сбор – 0,3% | Большая сумма для разворота |

| Количество акций ограничено | Нет минимальной суммы для допуска к бирже |

| Отсутствует маржинальная торговля | Единый тариф для всех клиентов банка |

| Не предусмотрен мониторинг цен | Приобретение зарубежных активов |

Отзывы клиентов

Ольга, г. Волгоград: «Раньше я не сталкивалась с торговлей на бирже. Но тут случайно узнала о предложении Тинькофф и решила попробовать, тем более нет минимальной суммы, которую нужно вводить. Сначала ввела только тысячу рублей. Получила некоторые дивиденды. Сейчас уже вношу большие суммы, понемногу уже совсем разобралась. Пока все нравится».

Ренат, г. Москва: «Я уже довольно давно занимаюсь торговлей на биржах, поэтому, как только узнал о брокерском счете Тинькофф, решил попробовать. Хочу сразу отметить тот факт, что интерфейс действительно понятный и простой. Никаких проблем с его пользованием не было. Но есть существенные недостатки, с которыми я столкнулся: налог рассчитывается неправильно. Звонил в банк, вроде помогли это исправить, поэтому будьте внимательны с этим».

Маргарита, г. Москва: «Брокерский счет у меня уже давно. Изначально не возникало никаких проблем с сервисом «Инвестиции». Но в последнее время у меня начали пропадать активы из портфеля, а также не отображается номер брокерского счета в личном кабинете».

Автор статей, специалист банковского дела, окончила Московский Институт Банковского Дела (МИБД). Более двух лет опыта работы в банковской структуре.

Как открыть брокерский счет в Тинькофф Банке: условия пользования и возможности для инвестирования

Частные инвесторы хлынули на фондовый рынок. За 2019 год на Московской бирже их число выросло в 2 раза, на Санкт-Петербургской – в 3 раза. По числу зарегистрированных клиентов Тинькофф Банк наступает на пятки Сбербанку и хочет сдвинуть его с 1-го места, а по числу активных инвесторов уже занял верхнюю строчку рейтинга. Что так привлекает клиентов? Рассмотрим, как открыть брокерский счет в Тинькофф физическому лицу и как пользоваться им для торговли на фондовой бирже.

Что такое брокерский счет

Брокерский счет – это счет для проведения операций по купле-продаже акций, облигаций, производных финансовых инструментов, валюты. Торговля ведется на фондовом, срочном и валютном рынках. Напрямую работать на них имеют право только профессиональные участники с лицензией Центробанка. Обычный инвестор такой лицензии не имеет, поэтому обращается к посреднику (брокеру) и открывает у него счет.

Механизм работы брокерского счета:

Точно так же проходит процедура продажи активов. Записи о владении ценными бумагами хранятся в специальной организации – депозитарии, поэтому инвестор не перестанет быть владельцем акций или облигаций, если что-то случится с брокером.

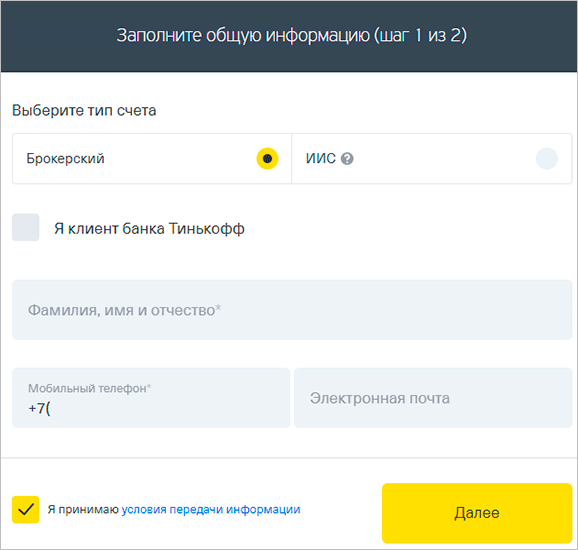

Тинькофф Банк имеет лицензии на брокерскую и депозитарную деятельности, поэтому может выступать посредником между клиентом и фондовой биржей. Он предлагает открыть два вида счетов: простой брокерский и ИИС. Все про ИИС у брокера Тинькофф мы писали ранее. Сейчас разберем условия открытия и использования обычного брокерского счета.

Услуги Тинькофф Брокера:

Как открыть счет

Требования к клиенту, которые предъявляет Тинькофф для открытия брокерского счета:

Необязательно иметь регистрацию на территории России. Клиент должен быть налоговым резидентом, т. е. проживать не менее полугода в нашей стране и платить в бюджет налоги.

Этапы открытия зависят от того, есть ли у вас дебетовая карта банка или нет. Для клиентов, у кого она есть:

Для клиентов, у кого карты нет:

Минимальной суммы для открытия счета нет. Например, у меня он уже год открыт, но деньги не заводила (пользуюсь услугами другого брокера). Платы никакой не берут.

Для привлечения новых клиентов банк разработал специальную программу. Можно порекомендовать брокера Тинькофф и получить за это бонусы:

Тарифы

Брокер Тинькофф предлагает 3 тарифа на обслуживание. Но автоматически новый клиент подключается к тарифу “Инвестор”. Его всегда можно поменять в личном кабинете. Вход в правом верхнем углу.

Тарифы и условия обслуживания:

Два последних тарифа подходят активным инвесторам или тем, кто совершает крупные операции. Большинство клиентов остается на “Инвесторе”.

До 3 февраля 2020 года на тарифе “Инвестор” брокер брал комиссию за обслуживание 99 руб. в месяц. Вместе с довольно высокой комиссией за сделку в 0,3 % тариф был невыгодным по сравнению с условиями других брокеров. Но с февраля обслуживание стало бесплатным.

Как пользоваться

Для начала инвестирования надо скачать на смартфон приложение “Тинькофф Инвестиции” или воспользоваться торговым терминалом в личном кабинете интернет-банка. Обучение новичков брокер не проводит, нет у него и демо-счета. Но по отзывам клиентов приложения “Тинькофф Инвестиции”, кто имеет опыт работы с несколькими брокерами, оно очень удобное и простое в использовании.

Пополнение и вывод средств

Оплата сделки по покупке валюты или ценных бумаг возможна двумя способами:

Брокерский счет – мультивалютный. Если вы планируете покупать ценные бумаги за доллары, то разумнее пополнять сразу валютой, покупая ее на бирже по биржевому курсу. Прямая покупка долларов и евро всегда выгоднее, чем конвертация рублей по банковскому курсу.

Никаких ограничений на сумму пополнения нет. Также нет временных рамок. Можно пополнять в выходные, праздники, в любое время суток. Средства зачисляются мгновенно.

Вывести деньги можно тоже без комиссии в любое время дня и ночи. Они поступают на дебетовую карту Tinkoff. Ежедневный лимит для вывода – 1 млн руб. Оттуда можно перевести на карту другого банка, снять наличными или оставить для безналичных расчетов.

Дивиденды и купоны поступают на мультивалютный брокерский счет. Оттуда их можно вывести на карту Tinkoff в той валюте, в какой они были получены.

Вывод 24/7 – что это за услуга и стоит ли ее подключать

Банк предлагает подключить услугу “Вывод 24/7”. Она бесплатная. Ее преимущества:

Ограничения по выводу средств – 10 млн руб. в день. Если клиент выводит фактически поступившие деньги, то они не учитываются в лимите.

Как купить и продать ценные бумаги

Инвестор через брокера Тинькофф может купить и продать:

Полный каталог можно посмотреть на сайте или в мобильном приложении. Они отсортированы по видам: акции, фонды, облигации, валюта.

Этапы покупки/продажи активов:

Необязательно ждать исполнения поручения. Можно одновременно подавать несколько заявок. Рыночные завершаются мгновенно при наличии продавцов/покупателей на бирже. Лимитные – только при совпадении цены покупки и цены продажи. Если такого совпадения в течение торгового дня не произошло, то заявка аннулируется.

Для тех, кто хочет проанализировать котировки выбранного актива на графике, почитать ленту новостей, посмотреть выставленные ордера в биржевом стакане, есть удобный торговый терминал на сайте. Покупку и продажу можно осуществлять прямо из него.

Как выгодно купить валюту

Брокерский счет удобно использовать для покупки валюты непосредственно на бирже. Например, для поездки за границу или приобретения ценных бумаг за доллары и евро. Это выгоднее, чем покупать в валютных обменниках банков, которые завышают курс Центробанка и зарабатывают на этом.

Для покупки валюты по биржевому курсу надо зайти во вкладку “Валюта”, заполнить стандартную форму с параметрами и нажать на кнопку “Купить”. Тинькофф разрешает приобретать доллары и евро в любом количестве – столько, сколько надо клиенту.

После покупки можно вывести деньги на мультивалютную карту Tinkoff Black без комиссии. Она привязывается к 30 разным валютам, за пару кликов переключается с одной валюты на другую.

Робот-советник

В помощь инвесторам брокер предлагает воспользоваться советами робо-эдвайзера. Он сформирует инвестиционный портфель на основе инвестиционного профиля клиента, его предпочтений и финансовых возможностей. Для этого во вкладке “Профиль” надо заполнить анкету, по ней вам определят инвестпрофиль. После этого можно пользоваться роботом во вкладках “Что купить” и “Собрать портфель”.

Анализируемые параметры для формирования инвестиционного портфеля:

Критерии выбора роботом ценных бумаг в портфель:

Заключение

Открыть и пользоваться брокерским счетом в Тинькофф не сложнее, чем депозитом. Все операции от начала и до конца осуществляются онлайн. При грамотном инвестировании шансов заработать на бирже значительно больше, чем на банковском вкладе. А вы уже выбрали своего брокера?