что означает монетарная политика

Жесткая денежно-кредитная (монетарная) политика

Здравствуйте, уважаемые читатели проекта Тюлягин! В данной статье поговорим про жесткую монетарную (денежно-кредитную) политику центрального банка. О том что такое денежно-кредитная политика вы можете ознакомится в одной из предыдущих статей. А в сегодняшней статье вы узнаете что такое и в чем основная суть жесткой денежно-кредитной политики ЦБ. В статье приведены реальные примеры и текущая политика одного из важнейших мировых центральных банков — Федеральной Резервной Системы США.

Содержание статьи:

Что такое жесткая денежно-кредитная политика?

Жесткая или сдерживающая денежно-кредитная (монетарная) политика — это курс действий, предпринимаемый центральным банком, таким как Федеральная резервная система США, или ЦБ РФ, для замедления перегретого экономического роста, сокращения расходов в экономике, которая, как считается, ускоряется слишком быстро, или сдерживания инфляции, когда она растет слишком быстро.

Центральный банк ужесточает политику или делает деньги жесткими, повышая краткосрочные процентные ставки путем изменения политики учетной ставки, также известной как ставка по федеральным фондам (процентная ставка). Повышение процентных ставок увеличивает стоимость заимствования и эффективно снижает его привлекательность. Жесткая денежно-кредитная политика также может быть реализована путем продажи активов на балансе центрального банка рынку посредством операций на открытом рынке (OMO).

Суть жесткой монетарной политики

Центральные банки во всем мире используют денежно-кредитную (монетарную) политику для регулирования конкретных факторов в экономике. Центральные банки чаще всего используют процентную ставку как ведущий инструмент регулирования рыночных факторов.

Ставка по федеральным фондам (процентная ставка) используется в качестве базовой ставки во всех странах мира. Это ставка, по которой банки предоставляют друг другу займы, также известная как ставка дисконтирования. Повышение процентной /ключевой ставки сопровождается повышением ставок по займам по всей экономике.

Повышение ставок делает заимствование менее привлекательным по мере увеличения процентных выплат. Это влияет на все виды заимствований, включая личные займы, ипотечные кредиты и процентные ставки по кредитным картам. Повышение ставок также делает сбережения более привлекательными, поскольку нормы сбережений также увеличиваются в условиях ужесточения политики. ФРС может также повысить резервные требования для банков-членов в попытке сократить денежную массу или проводить операции на открытом рынке, продавая активы, такие как казначейские облигации США, крупным инвесторам. Такое большое количество продаж снижает рыночную цену таких активов и увеличивает их доходность, делая их более экономичными для вкладчиков и держателей облигаций.

Председатель правления Федеральной резервной системы Джером Х. Пауэлл, выступая на симпозиуме по экономической политике в Джексон- Хоуле 27 августа 2021 года заявил что нынешние всплески инфляции в значительной степени являются результатом переходных факторов, указывая на то, что центральный банк «продолжит удерживать [текущий] целевой диапазон ставки по федеральным фондам до тех пор, пока не будет достигнута максимальная занятость и устойчивая инфляция в 2%»

Ужесточение денежно-кредитной политики в настоящее время в ответ на текущий рост инфляции, вызванный временными факторами, может нанести ущерб экономическому росту и занятости в долгосрочной перспективе, при этом оказывая незначительное влияние на инфляцию в будущем

Жесткая денежно-кредитная политика отличается от жесткой фискальной политики (но может быть согласована с ней), которая проводится законодательными органами и включает в себя повышение налогов или сокращение государственных расходов. Когда ФРС снижает ставки и упрощает условия для получения займов, это называется смягчением денежно-кредитной политики.

Выгода жесткой денежно-кредитной политики: казначейские продажи на открытом рынке

В условиях ужесточения политики ФРС может также продавать казначейские облигации на открытом рынке, чтобы абсорбировать некоторый дополнительный капитал в условиях ужесточения денежно-кредитной политики. Это эффективно выводит капитал с открытых рынков, поскольку ФРС получает средства от продажи с обещанием вернуть сумму с процентами.

Политика ужесточения происходит, когда центральные банки повышают ставку по федеральным фондам (процентную ставку), а смягчение происходит, когда центральные банки понижают ставку по федеральным фондам (процентную ставку).

В условиях ужесточения денежно-кредитной политики сокращение денежной массы является фактором, который может значительно помочь замедлить или удержать национальную валюту от инфляции. ФРС часто рассматривает возможность ужесточения денежно-кредитной политики в периоды сильного экономического роста.

Смягчение условий денежно-кредитной политики служит противоположной цели. В условиях смягчения политики центральный банк снижает ставки, чтобы стимулировать рост экономики. Более низкие ставки побуждают потребителей брать больше кредитов, что также эффективно увеличивает денежную массу.

Многие мировые экономики снизили ставки по федеральным фондам (процентные ставки) до нуля, а некоторые мировые экономики находятся в условиях отрицательных ставок. Условия как нулевой, так и отрицательной процентной ставки приносят пользу экономике за счет более легкого заимствования. В условиях крайне отрицательной процентной ставки заемщики даже получают процентные платежи, что может создать значительный спрос на кредит.

Резюме

А на этом сегодня все про жесткую монетарную политику. Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

Главное о монетарной политике и центральном банке

За туманным термином «монетарная политика» скрывается желание государства управлять деньгами. Делать это можно по-разному, а роль основного регулятора отводится центральному банку (или его аналогам). Оказывается, она может повлиять не только на экономику в целом, но и на вашу жизнь.

Что же это такое?

Монетарная политика — политика управления денежной массой и процентными ставками. Поэтому она также называется кредитно-денежной. Обеспечить ровно то количество денег, которое в данной момент необходимо, — вот основная задача центрального банка. Если денег становится слишком много, инфляция поползет вверх.

Если их слишком мало, экономический рост замедлится. Грамотная монетарная политика — залог сильной и здоровой экономики.

Центральный банк — краеугольный камень национальной экономики. Именно он определяет монетарную политику страны

Какие цели у монетарной политики?

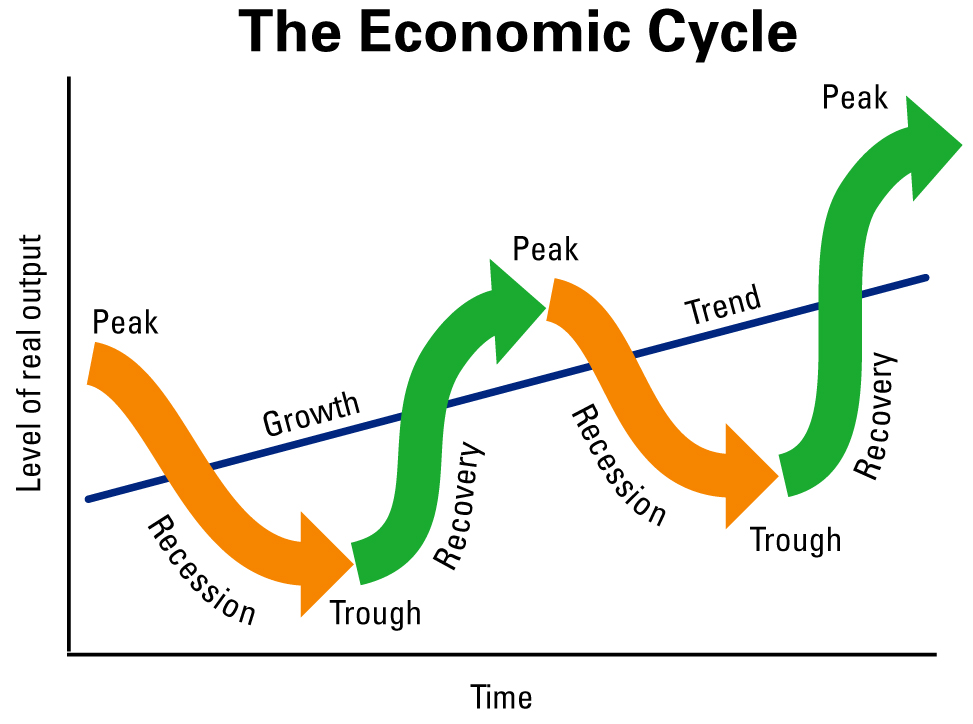

Зачем государства вообще занимаются чем-то подобным? Монетарная политика направлена на сглаживание циклических колебаний: во время роста она не дает экономике страны перегреваться, во время кризиса — подстегивает экономическую активность. Вот ее основные цели:

Все цели монетарной политики направлены на поддержание экономического роста и финансовой уверенности граждан.

Какими инструментами пользуется монетарная политика?

У монетарной политики есть три основных инструмента:

Какие виды монетарной политики бывают?

Как монетарная политика влияет на курс валют и инфляцию?

Монетарная политика напрямую влияет на стоимость национальных валют. Пример: в одной стране количество денег осталось неизменным. В во второй курс монетарной политики привел к увеличению количества денег (например, были напечатаны дополнительные деньги для стимулирования экономики). Выходит, что теперь во второй стране количество денег стало больше, но стоимость их осталась прежней. А по отношению к неизменным деньгам первой страны так и вообще стала меньше. Это и есть изменение валютного курса.

Монетарная политика призвана сглаживать колебания экономики, делая рост стабильным и плавным

Другой пример: государство, согласно принятой монетарной политике, увеличило процентную ставку. Хранить валюту этой страны в банке становится выгоднее (т.к. доходность такого вклада также возрастает). В этом случае национальная валюта укрепляется, курс растет.

Монетарная политика — это тот рычаг, с помощью которого государство наиболее часто вмешивается в экономику страны. Инфляция и изменения обменного курса могут повлиять на благосостояние граждан, поэтому перед принятием важных финансовых решений неплохо бы узнать, что замышляет центробанк.

Монетарная политика – что это такое, плюсы и минусы, объекты и функции, основные виды

Управление денежной массой осуществляется государством для достижения ценовой стабильности, укрепления курса национальной валюты, экономического роста и других целей. Монетарная политика может быть направлена на достижение экономического роста и других важных для страны показателей.

Что такое монетарная политика?

Главной задачей государства является обеспечение оборота такого объема финансовых средств, который необходим в данный момент. Монетарная политика – это комплекс мер, направленных на регуляцию количества денег и процентных ставок. Осуществляет ее Центральный банк страны. С помощью грамотной монетарной политики государство способно обеспечить экономический рост и развитие, поддержать нужный уровень совокупного спроса.

Плюсы и минусы монетарной политики

Среди преимуществ государственного регулирования оборота денежных средств можно выделить:

Как и любой метод государственного регулирования, денежно-кредитная политика имеет и недостатки:

Объекты монетарной политики

При помощи комплекса мер осуществляется регуляция нескольких элементов рынка. Монетарная политика государства направлена на следующие показатели:

В зависимости от вида монетарной политики выбирается один или несколько показателей, которые требуется скорректировать. С помощью отдельных мер государство может влиять не только на элементы денежного рынка, но и на спрос и предложение отдельных групп товаров. Главным объектом регулирования выступает денежная масса, которая должна поддерживаться на достаточном уровне для стабильности экономики.

Функции монетарной политики

При помощи регулирования количества денежной массы в обороте государство решает несколько задач:

Виды монетарной политики

В зависимости от целей, задач и принимаемых мер выделяют две разновидности комплексов государственного регулирования. Монетарная макроэкономическая политика активно используется как в периоды бурного роста экономики, так и во время падения. В обоих случаях главная цель заключается в том, чтобы найти оптимальный баланс с учетом текущей ситуации в стране.

Стимулирующая монетарная политика

В период экономического спада перед государством стоит задача оживить спрос и ускорить выход из кризиса. С этой целью проводится мягкая монетарная политика. Ее основными признаками являются:

В результате роста предложения денег увеличивается спрос на товары и повышается экономическая активность. Стимулирующая монетарная политика помогает максимально эффективно использовать имеющиеся ресурсы и преодолеть безработицу. В результате растет деловая активность, а экономика постепенно выходит из кризиса. Главным недостатком мягкой кредитно-денежной политики можно назвать высокий риск увеличения инфляции.

Сдерживающая монетарная политика

В периоды экономического роста и увеличения предложения денег главной задачей Центрального банка становится предотвращение высокого уровня инфляции. С этой целью проводится жесткая монетарная политика, основными признаками которой являются:

Такие меры называются политикой «дорогих» денег и направлены на снижение уровня инфляции. Повышение ставок делает невыгодным получение кредитов, что ведет к сокращению занятости и инвестиций в экономику. В результате снижается спрос на товары, и цены возвращаются к нормальным значениям. При слишком жестких и избыточных мерах сдерживающая монетарная политика может привести к повышению безработицы и падению деловой активности.

Цели монетарной политики

Регулирование количества денежной массы проводится для обеспечения:

Инструменты монетарной политики

У государства есть три способа повлиять на количество денежной массы в обращении:

Методы монетарной политики

Различают два типа приемов, при помощи которых Центральный банк контролирует количество денег в обращении:

Почему монетарная политика может быть неэффективной?

Как и другие методы регулирования рынка, денежно-кредитные меры могут не давать ожидаемого результата по нескольким причинам:

Что такое денежно-кредитная политика. Объясняем простыми словами

Проще говоря, это действия государства на финансовом и валютном рынке, направленные на контроль:

За проведение денежно-кредитной политики (ДКП) отвечают центральные банки. Для достижения нужных показателей они:

Основная цель ДКП российского Центробанка — обеспечить годовую инфляцию на уровне не выше 4%.

Пример употребления на «Секрете»:

«Без кардинальной коррекции кредитно-денежной политики и создания условий для проектного финансирования страна не сможет сделать следующий шаг в борьбе с бедностью. Необходимы доступная ипотека для регионов Сибири под 4% и проектное финансирование переработки сырья и экологической модернизации под 5%».

(Миллиардер Олег Дерипаска — о том, как победить бедность.)

Нюансы

В зависимости от того, находится экономика на подъёме или переживает спад, монетарная политика направлена на стимулирование или сдерживание экономических процессов. В первом случае её называют мягкой, во втором — жёсткой.

Чтобы добиться роста, центробанки снижают ставку рефинансирования и размеры обязательных резервов, ослабляют национальную валюту (чтобы получить преимущества в международной торговле), увеличивают денежную массу.

При слишком сильном разгоне экономики, который грозит обвалами в будущем и ростом инфляции, регулятор в первую очередь повышает ставку, а также продаёт гособлигации, чтобы удалить избыток свободных денег с рынка, — такая политика носит название стерилизации.

Что происходит в России

Российский Центробанк определяет монетарную политику как часть государственной экономической политики по повышению благосостояния россиян. «Её приоритетом является обеспечение ценовой стабильности, то есть стабильно низкой инфляции», — сказано в релизе ЦБ.

«Банк России поддерживает инфляцию вблизи целевого уровня — 4%. Такая политика называется таргетированием инфляции (от англ. target — «цель»). Основной инструмент денежно-кредитной политики — это ключевая ставка», — отмечает регулятор.

Российский Центробанк нередко критикуют за излишне жёсткую монетарную политику. Критики отмечают, что высокие ставки по кредитам не дают развиваться бизнесу, называя стабильность без роста экономики «кладбищенской».

В ЦБ парируют тем, что рост экономики создаётся не монетарной политикой регулятора, а увеличением производительности труда и капитала.

«Часто приходится слышать, что ЦБ вообще ничего не интересует, кроме своего таргета (цели. — Прим. «Секрета») по инфляции. Это не так, — заявил директор департамента денежно-кредитной политики Банка России Кирилл Тремасов. — В рамках политики таргетирования инфляции, к которой мы перешли в 2014 году, мы в первую очередь регулируем спрос в экономике. Инфляция же для нас — как термометр, который показывает, насколько экономика перегрета. В 2020 году спрос провалился — и нам пришлось перейти к стимулирующей, мягкой ДКП. Это то, что было нужно в кризис. Сейчас (в 2021 году, повышая ключевую ставку. — Прим. «Секрета») мы не зажимаем спрос. Мы лишь вернулись в область нейтральной ДКП, просто убрали лишние стимулы, чтобы не допустить инфляционного всплеска».

Монетарная политика

Монетарная политика – это системный подход государства в области денежно-кредитной политики. Суть монетарной политики состоит в том, чтобы уровень производства в стране был высоким, а инфляция низкой. Тогда уровень социального благосостояния будет расти, поскольку безработица будет низкой, а уровень цен на продукты не будет быстро расти. В Российской Федерации монетарная политика проводится при помощи Министерства финансов и Центрального банка. Они влияя на уровень денежной массы в обращении и других экономических инструментов, сдерживают уровень инфляции и процентные ставки в банках.

Основные цели монетарной политики

Классификация монетарной политики

Методы денежно-кредитной политики

Инструменты денежно-кредитной политики

Преимущества монетарной политики

1. Нет эффекта вытеснения. Из-за снижения ставки процента происходит не вытеснение, а стимулирование инвестиций. 2. Нет промежутка между моментом осознания ситуации и принятия решения. А в денежно-кредитной политике решение о покупке Центральным Банком ценных бумаг происходит быстро и четко. 3. Эффект мультипликатора. Банковский мультипликатор увеличивает денежные массы, а рост автономных расходов увеличивает величину совокупного выпуска.

Минусы монетарной политики

1. Вид стимулирующей политики может привести к обесцениванию денег. 2. Наличие побочных эффектов, которые вызваны изменениями предложения денег. 3. Возможен экономический подрыв.

Монетарная политика в России

АО ИК «ЦЕРИХ Кэпитал Менеджмент» © 1995 — 2020

Пополните брокерский счет с банковской карты

Скачайте мобильное приложение

Политика конфиденциальности АО ИК «ЦЕРИХ Кэпитал Менеджмент»

Получение доступа к использованию сайта, интернет-сервисов и мобильных приложений Компании означает безоговорочное согласие Пользователя с положениями настоящей Политики и указанными в ней условиями обработки Компанией персональной информации пользователя.

Под интернет – сервисами и мобильными приложениями для целей применения настоящей политики подразумеваются любое программное обеспечение, позволяющее осуществлять электронное взаимодействие между пользователем и Компанией в процессе заключения/исполнения/расторжения соглашений на финансовом рынке, а также предоставления Компанией информации о своих услугах.

Компания собирает, обрабатывает и использует в определенных настоящей Политикой целях:

— а также иные пользовательские данные, автоматически передаваемые Компании в процессе использования сайта, мобильного приложения, интернет-сервисов Компании: IP-адрес; версия ОС; версия веб-браузера; сведения об устройстве (тип, производитель, модель); разрешение экрана и количество цветов экрана; версия Flash; версия Silverlight; наличие программного обеспечения для блокирования рекламы, наличие Cookies, наличие JavaScript; язык ОС и Браузера; время, проведенное на сайте; действия пользователя на сайте), версия операционной системы мобильного устройства, с которого осуществляется доступ к мобильным приложениям Компании, данные об активности пользователя в сети Интернет, о посещенных пользователем страницах, дате и времени URL-переходов, файлы cookies.

Персональная информация пользователя обрабатывается Компанией в целях:

— установления и поддержания связи и документооборота с пользователем,

— регистрации пользователя на сайте Компании, управление учетной записью пользователя,

— предоставления пользователю доступа к мобильному приложению и иным сервисам Компании,

— принятия Компанией решения о приеме пользователя на обслуживании е в Компанию,

— исполнения Компанией обязательств перед пользователем по соглашениям между пользователем и Компанией,

— улучшения качества обслуживания пользователя,

— исполнение требований законодательства Российской Федерации,

— исполнения обязательств Компании перед контрагентами и государственными органами,

— технического управления мобильным приложением и интернет-сервисами Компании, улучшения их работы,

— выявления, пресечения недобросовестных действий третьих лиц, а также устранения технических сбоев или проблем безопасности;

— защиты прав Компании, клиентов Компании способами, соответствующими законодательству Российской Федерации,

— предоставление пользователю информации об услугах и продуктах Компании и ее партнеров,

— проведения маркетинговых мероприятий,

— статистических и иных исследований,

— в иных целях, предусмотренных заключенными между Компанией и пользователем соглашениями.

Компания вправе предоставлять информацию пользователей аффилированным лицам Компании и контрагентам Компании в вышеуказанных целях. При этом аффилированные лица Компании, а также контрагенты Компании должны соблюдать требования сохранения конфиденциальности обрабатываемой информации пользователей.

В целях исполнения требований законодательства Российской Федерации Компания вправе предоставлять информацию пользователей уполномоченным государственным органам на основании соответствующих письменных запросов.

Компания гарантирует, что персональная информация пользователей не разглашается, а также не предоставляется Компанией иным лицам, за исключением случаев, прямо предусмотренных в настоящей Политике.

Предоставление персональной информации пользователей третьим лицам, по основаниям, не указанным в настоящей Политике, допускается только при наличии дополнительного согласия пользователя, которое может отозвано пользователем в любое время.

Сайт, мобильное приложение, интернет-сервисы Компании не являются общедоступными источниками персональных данных.

Компания принимает все необходимые и достаточные правовые, организационные и технические меры для защиты информации, предоставляемой пользователями от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных видов неправомерного использования и неправомерных действий третьих лиц.

Компания ограничивает доступ сотрудников Компании, ее аффилированных лиц, а также контрагентов к персональной информации пользователей, которая не является необходимой для исполнения требований законодательства Российской Федерации либо выполнения существующих обязательств перед пользователями либо достижения иных целей, указанных в настоящей Политике.

Трудовые договоры с сотрудниками Компании, а также с контрагентами Компании предусматривают меры ответственности и штрафные санкции за нарушение конфиденциальности персональной информации пользователей.

Компания рекомендует пользователям соблюдать конфиденциальность данных учетных записей, логинов, паролей для доступа к мобильным приложениям и сервисам Компании. Пользователь обязуется незамедлительно сообщать Компании о любом случае компрометации паролей, логинов для доступа к мобильным приложениям и сервисам Компании, используемых ключей электронной подписи, а также выявленного пользователем несанкционированного использования его учетной записи. Соблюдение пользователем настоящей рекомендации позволит обеспечить максимальную сохранность предоставленной Компании информации.

Компания оставляет за собой право в любое время вносить изменения в настоящую Политику.

Новая редакция Политики вступает в силу с момента ее размещения на сайте. Продолжение пользования сайтом, мобильным приложением, интернет-сервисами Компании после публикации новой редакции Политики на сайте Компании означает безусловное согласие пользователя с новой редакцией Политики.

На пользователе лежит обязанность знакомиться с текстом Политики при каждом посещении сайта, мобильного приложения или интернет-сервисов Компании.