что означает плательщик нпд

Налог на профессиональный доход для самозанятых граждан (Федеральный закон от 27.11.18 № 422‑ФЗ)

Налог на профессиональный доход (НПД) позволяет самозанятому гражданину официально показать свою выручку и применить льготную налоговую ставку 4% или 6% (в зависимости от того, кто является его клиентами). Платить НПД могут люди, которые сами обеспечивают себя заказами, не работая по найму и не привлекая наемных работников. Также новый налоговый режим подойдет для владельцев недвижимости, сдаваемой в аренду. Сегодня в цикле «Налоговый кодекс для чайников» мы публикуем статью, посвященную налогу на профессиональный доход. В ней доступно, простым языком описаны порядок расчета и уплаты НПД, ставки налога и налоговые вычеты. Отметим, что налог на профессиональный доход регулируется не Налоговым кодексом, а Федеральным законом от 27.11.18 № 422-ФЗ (далее — Закон № 422-ФЗ).

Когда и где вводится НПД

В Законе № 422-ФЗ сказано, что уплата налога на профдоход — это эксперимент, который продлится десять лет: с 1 января 2019 года по 31 декабря 2028 года включительно. Действует эксперимент не на всей территории России, а только в отдельных регионах.

В 2019 году к ним относились Москва, Московская и Калужская области, а также в республика Татарстан.

В январе 2020 года добавились еще 19 регионов: Санкт-Петербург, Волгоградская, Воронежская, Ленинградская, Нижегородская, Новосибирская, Омская, Ростовская, Самарская, Сахалинская, Свердловская, Тюменская, Челябинская области; Красноярский и Пермский края; Ненецкий автономный округ, Ханты-Мансийский автономный округ — Югра, Ямало-Ненецкий автономный округ и республика Башкортостан.

Во второй полование 2020 года к эксперименту присоединились все остальные субъекты РФ.

Кто платит налог на профдоход

Уплата НПД является добровольной. В общем случае платить этот налог могут физические лица — граждане РФ и других стран Евразийского экономического союза (ЕАЭС), в том числе индивидуальные предприниматели, которые получают профессиональный доход на территориях «экспериментальных» регионов.

Профессиональный доход — это доход от деятельности, при ведении которой у физлица нет работодателя и наемных работников, оформленных по трудовым договорам. Кроме того, к профдоходам относятся доходы от использования имущества.

Физлиц, которые получают профессиональные доходы, обычно называют самозанятыми гражданами. Примером могут служить помощники по хозяйству, садовники, кондитеры, которые занимаются выпечкой на дому, владельцы квартир, сдаваемых в аренду.

При каких видах бизнеса нельзя платить НПД

Самозанятые граждане лишены права на уплату НПД, если они занимаются следующими видами бизнеса:

Ограничение по сумме доходов

Платить НПД вправе лишь те физлица, чьи профессиональные доходы в текущем календарном году не превысили 2,4 млн. рублей. Ограничение действует и в том случае, если в начале года гражданин еще не был плательщиком данного налога, но уже имел профдоходы. В такой ситуации перейти на уплату НПД можно только при условии, что ранее полученные профессиональные доходы не превысили указанного значения.

Соответственно, как только доходы плательщика НПД окажутся больше установленного лимита, право на уплату этого налога теряется.

Возврат к данному налоговому режиму возможен лишь в следующем году, когда отсчет профдоходов начнется с нуля. Добавим, что по Закону № 422-ФЗ величина дохода в 2,4 млн. рублей не может быть пересмотрена в сторону уменьшения вплоть до 31 декабря 2028 года.

От чего освобождает уплата НПД

Гражданин, который собирается платить налог на профессиональный доход, не обязан регистрироваться в качестве индивидуального предпринимателя. Таким образом, если ранее у физлица не было статуса ИП, то получать его для уплаты НПД не надо. Но если человек уже зарегистрирован в качестве индивидуального предпринимателя, то при переходе на уплату налога на профдоход этот статус можно сохранить.

Плательщики НПД не должны перечислять налог на добавленную стоимость (за исключением НДС при импорте), налог на доходы физлиц и страховые взносы. Однако данное освобождение распространяется исключительно на профессиональные доходы. Если же человек одновременно получает и другие виды доходов (в том числе от работы по найму), то с них придется заплатить налоги и взносы в общем порядке.

Обратите внимание: обязанности налоговых агентов с плательщиков НПД не снимаются. Например, если самозанятый гражданин имеет статус ИП и арендует муниципальное имущество, то он обязан удержать и перечислить в бюджет НДС, независимо от того, платит ли он налог на профдоход. Помимо этого, плательщики НПД должны перечислять налоги в отношении личного имущества: земельный налог, транспортный налог и налог на имущество физлиц.

Также отметим, что период, в течение которого человек являлся плательщиком налога на профессиональный доход, не засчитывается в трудовой стаж. Однако если самозанятый гражданин будет добровольно перечислять пенсионные вносы, то в этом случае период уплаты НПД будет включен в стаж при назначении пенсии.

Как стать плательщиком НПД

Подать заявление в налоговую инспекцию

Заявить о своем желании стать плательщиком НПД можно тремя разными способами: через мобильное приложение «Мой налог», через веб-кабинет «Мой налог» и через уполномоченный банк.

Веб-кабинет «Мой налог» устанавливается на компьютере. Для регистрации в веб-кабинете надо указать ИНН и код доступа в личный кабинет налогоплательщика. Паспортные данные и фото будущего плательщика налога на профдоход в этом случае передавать не нужно. Дополнительно подавать бумажное заявление о регистрации в качестве плательщика НПД не надо.

Регистрация через банк происходит следующим образом. Самозанятый гражданин уполномочивает кредитную организацию на представление в налоговый орган заявления о постановке физлица на учет в качестве плательщика НПД. Банк, в свою очередь, подает в ИФНС заявление и подписывает его своей усиленной квалифицированной электронной подписью. Фото будущего плательщика НПД предъявлять не надо.

Дождаться уведомления о постановке на учет

Получив заявление о регистрации плательщика НПД, сотрудники ИФНС проверят данные, которые в нем указаны. При выявлении противоречий или недостоверных сведений в регистрации будет отказано. То же самое произойдет, если инспекторы обнаружат, что человек занимается бизнесом, при котором платить НПД запрещено. Наконец, отказ последует в том случае, если превышен лимит профессиональных доходов, полученных с начала года.

Если же все сведения в порядке и все условия соблюдены, то по закону ИФНС обязана направить плательщику налога на профдоход уведомление о постановке на учет. Уведомление должно поступить через приложение «Мой налог», либо через уполномоченный банк — в зависимости от того, каким способом было направлено заявление. ФНС России в письме от 28.12.18 № ЕД-4-20/25962@ проинформировала, что сообщения о регистрации плательщиков НПД будут рассылаться по электронной почте, либо в бумажном виде по адресу прописки (см. «Разъяснен порядок постановки на учет в качестве плательщика налога на профессиональный доход»).

Прекратить применение других налоговых режимов

Индивидуальные предприниматели, которые ранее применяли в отношении своих профессиональных доходов «упрощенку», «вмененку» или платили ЕСХН, обязаны отказаться от данных налоговых режимов. Для этого необходимо подать соответствующее заявление в инспекцию по месту жительства или по месту ведения предпринимательской деятельности. Срок на подачу заявления составляет один месяц со дня постановки на учет в качестве плательщика налога на профдоход. Если этот срок пропущен, то постановка на учет в качестве плательщика НПД будет аннулирована.

Отметим, что «упрощенщики», которые перешли на уплату налога на профдоход, не могут сохранить УСН в отношении тех доходов, которые не являются профессиональными (то есть доходов по тем видам деятельности, которые не переводятся на НПД). Другими словами, совмещать упрощенную систему и уплату налога на профессиональный доход запрещено. Об этом сообщила на своем сайте ФНС России. Этот вывод применим и к другим налоговым режимам — совмещать их с уплатой НПД нельзя.

Как рассчитать НПД и учесть вычет

Чтобы найти сумму налога на профессиональный доход, нужно взять налоговую базу, умножить на ставку, и уменьшить на величину налогового вычета.

Налоговая база

Налоговая база — это профессиональные доходы самозанятого гражданина, полученные им в течение одного календарного месяца. Закон № 422-ФЗ содержит перечень доходов, которые не учитываются при расчете суммы НПД — с них полагается заплатить налоги по иной системе налогообложения. Так, при расчете НПД не нужно учитывать любые доходы в натуральной форме, а также выручку, полученную:

К тому же не надо учитывать доходы, которые уже были учтены в рамках какой-либо налоговой системы до перехода на НПД, даже если деньги поступили после такого перехода.

Ставка НПД

Для налога на профессиональный доход установлены две ставки.

Первая — в отношении доходов, полученных от реализации товаров (работ, услуг) физическим лицам без статуса ИП. Эта ставка равна 4% от суммы дохода.

Вторая — в отношении доходов, полученных от реализации товаров (работ, услуг) организациям, либо предпринимателям для их бизнес-деятельности. Эта ставка равна 6% от суммы дохода.

Согласно Закону № 422-ФЗ, указанные размеры ставок запрещено пересматривать в сторону увеличения вплоть до 31 декабря 2028 года.

Налоговый вычет

Налоговый вычет определяется следующим образом. Для доходов, полученных от физлиц, вычет составляет 1% от таких доходов. Для доходов, полученных от ИП и организаций, вычет составляет 2% от таких доходов. Суммарная величина вычета, рассчитанная нарастающим итогом с момента перехода на НПД, не может превышать 10 000 руб. за все время деятельности.

Самозанятый гражданин в течение первого месяца свой профессиональной деятельности получил от организации выручку в размере 100 000 руб., а от физических лиц — в размере 200 000 руб.

В этом случае сумма вычета будет равна 4 000 руб. (100 000 руб. × 2% + 200 000 руб. × 1%), а НПД к уплате в бюджет за первый месяц составит 10 000 руб.((100 000 руб. × 6%) + (200 000 руб. × 4%) – 4 000 руб.).

В дальнейшем налогоплательщик сможет применить вычет в сумме не более 6 000 руб. (10 000 руб. – 4 000 руб.).

Если гражданин снимется с учета в качестве плательщика НПД, и у него останется часть неиспользованного вычета, то при повторной регистрации в этом статусе остаток вычета будет восстановлен. Но если вычет получен в полном объеме (10 000 руб.), то второй раз воспользоваться правом на вычет уже нельзя.

ВАЖНО. В связи с пандемией действуют временные правила в отношении НПД, подлежащего уплате с 1 июля по 31 декабря 2020 года. В этот период к остатку «обычного» вычета добавляется 12 130 руб. Полученную сумму разрешено использовать без ограничений, то есть вне зависимости от величины выручки. Вычет направляется на погашение задолженности по НПД, либо на уплату текущего налога. Остаток вычета переносится на 2021 год в пределах лимита: не более остатка, который числился на 1 июня 2020 года. Тот, кто впервые стал самозанятым после 1 июня 2020 года, сможет перенести на 2021 год не более 10 000 руб. (см. «Новые «антивирусные» льготы: вычет для самозанятых, увеличение пособий на детей, скидка по аренде»).

Как происходит начисление и уплата НПД

Сумму НПД вычисляют налоговики на основании данных о величине профессионального дохода, полученного самозанятым гражданином в течение месяца. Такие данные гражданин обязан сообщить в ИФНС. Для этого ему нужно указать в приложении «Мой налог», сколько денег и от кого поступило к нему наличными, на карту или на банковский счет. Затем нужно сформировать чек и передать его покупателю в электронном или бумажном виде. Срок, отведенный для передачи чека, зависит от формы оплаты. Если это наличные или электронные средства платежа, то чек нужно направить сразу после расчета. При других формах оплаты — не позднее 9-го числа месяца, следующего за месяцем, в котором состоялись расчеты. Чеки формируются в приложении «Мой налог», поэтому покупать ККТ самозанятому гражданину не нужно.

В случае, когда оплату от клиента принимает не сам самозанятый гражданин, а его посредник, который применяет при этом ККТ, отображать данные о доходах в приложении «Мой налог» не нужно — их туда заносят инспекторы. Обязанность по передаче чека покупателю тоже отсутствует.

Если самозанятый гражданин не хочет собственноручно заносить данные о своей выручке в приложение «Мой налог», он может поручить это банку, либо оператору электронной площадки. Список банков и операторов, которым можно передать такие полномочия, содержится в приложении.

По окончании месяца инспекторы вычисляют сумму НПД, и не позднее 12-го числа месяца, следующего за истекшим, сообщают ее гражданину. Перечислить эту сумму в бюджет налогоплательщик должен не позднее 25-го числа месяца, следующего за истекшим. Если сумма к уплате менее 100 руб., то ее плюсуют к налогу за будущий месяц. Переплату можно вернуть или зачесть в счет будущих периодов.

Отметим, что если плательщик НПД не передаст сведения о полученной им выручке, или сделает это несвоевременно, то ему грозит штраф в размере 20% от суммы такой выручки. При повторном нарушении, допущенном в течение шести месяцев после первого, размер штрафа возрастет до 100% суммы выручки. Это следует из статьи 129.13 НК РФ.

Как отчитываться по НПД

Отчетность по налогу на профессиональный доход не установлена.

Что делать самозанятым гражданам, не перешедшими на уплату НПД

Особняком стоят репетиторы, уборщики, домработницы, няни, а также те, кто ухаживает за стариками, больными и другими лицами, нуждающимися в уходе. Если такие услуги оказываются только физическим лицам, то до 31 декабря 2019 года включительно исполнители могли не регистрироваться в качестве ИП (ст. 2 и ст. 3 Федерального закона от 27.12.18 № 546-ФЗ ). До начала 2020 года перечисленные лица не платили НДФЛ в отношении доходов, полученных от соответствующей деятельности (подп. 70 ст. 217 НК РФ; ч. 13 ст. 13 Федерального закона от 30.11.16 № 401-ФЗ ). Не платили они и взносы на обязательное страхование (подп. 3 п. 3 ст. 422 НК РФ), и доходы от указанных услуг освобождены от НПД (подп. 9 п. 2 ст. 6 Закона № 422-ФЗ).

Начиная с января 2020 года, репетиторы, няни и другие названные выше специалисты должны получить статус ИП и перечислять налоги по общей или другой выбранной ими системе налогообложения, в том числе по НПД.

Обратите внимание: недавно зарегистрированные предприниматели могут в течение года бесплатно пользоваться веб-сервисом «Контур.Эльба», который позволяет вести всю необходимую бухгалтерию и сдавать отчетность через интернет.

Как ИП работать на НПД

Когда ИП можно стать самозанятым, чем это удобно, как отчитываться о доходах и выдавать чеки заказчикам

Леонид Яковлев

Можно сначала быть самозанятым, а потом зарегистрировать ИП на НПД или наоборот: если вы уже ИП, можно перейти на самозанятость, то есть изменить налоговый режим. В каждом случае будут свои нюансы и тонкости. Собрали в этой статье самое важное: когда выгодно быть самозанятым, как перейти на НПД и как на этом режиме платить налоги.

Что такое самозанятость и когда можно так работать

Самозанятость помогает легализовать небольшой бизнес — платить налоги и работать без рисков получить штрафы за незаконное предпринимательство.

Если человек разово получил деньги за товар или услугу, например помог сделать сайт, это не считается предпринимательской деятельностью, ничего оформлять не надо. Но если регулярно делать сайты за деньги, даже если это только подработка, нужно оформить эту деятельность официально, например стать самозанятым.

Самозанятость — это режим для небольшого бизнеса, но подойдет он не всем: на НПД можно только продавать товары собственного производства, самостоятельно выполнять работы и оказывать услуги. То есть продавать свитера, которые вязал сам, можно, а купить и перепродавать — нельзя.

У самозанятых есть еще ряд ограничений:

Если нарушить эти ограничения, допустим превысить лимит по доходам, придется сменить НПД на другой налоговый режим.

В таком случае, если ИП не перейдет на УСН или патент в течение 20 дней со дня превышения дохода, его автоматически переведут на общую систему налогообложения — отчетности и налогов будет гораздо больше. Чтобы не пропустить лимит, нужно следить за суммой дохода в приложении «Мой налог».

А самозанятому физлицу, который превысил ограничение, нужно будет заплатить 13% от суммы сверх 2,4 млн рублей — это будет считаться обычными доходами физлица, которые облагаются НДФЛ.

У режима НПД есть такие преимущества:

Выгодная налоговая ставка. Самозанятые платят 4% от дохода при работе с физлицами без статуса ИП и 6% при работе с ИП и компаниями.

Не нужно платить взносы. Самозанятым, включая ИП, можно не платить фиксированные страховые взносы, которые платят предприниматели на любом другом режиме налогообложения — например, в 2021 году можно сэкономить 40 874 ₽. Но если самозанятый хочет вносить деньги на будущую пенсию, это можно делать по собственному желанию.

Можно работать без онлайн-кассы. Практически все компании и ИП, которые получают платежи за товары и услуги от физлиц, должны при расчетах пользоваться онлайн-кассой. Кроме некоторых исключений, к которым относятся и самозанятые.

Платежи наличными и переводами на карту. Самозанятые могут законно принимать переводы на личную карту и получать наличные от клиентов. Главное — выдать чек из приложения.

Вести учет или разбираться в бухгалтерских программах тоже не нужно. Чтобы отчитываться по сделкам, достаточно оформить чек в приложении «Мой налог»

Чем ИП на НПД отличается от самозанятого физлица

У самозанятого физлица и ИП на НПД одинаковая налоговая ставка, для них действуют одинаковые ограничения по доходу и видам деятельности.

Но ИП на ПНД может использовать больше инструментов предпринимателя.

| Самозанятый как физлицо | ИП на НПД | |

|---|---|---|

| Расчетный счет | Нет | По желанию |

| Эквайринг | Нет | По желанию |

| Сменить режим, если превысил лимит | Пауза до регистрации ИП | Не останавливает работу |

В Тинькофф ИП на НПД могут пользоваться картами для бизнеса, бесплатно создавать сайты в конструкторе и пользоваться другими сервисами.

Как физлицу стать ИП на НПД

Чтобы самостоятельно зарегистрироваться как ИП на НПД, сначала можно зарегистрироваться как самозанятое физлицо.

Для этого нужно скачать приложение «Мой налог», внести свои паспортные данные и ИНН.

После того как зарегистрировались как самозанятое физлицо, нужно подать в налоговую заявление на регистрацию ИП — и режим НПД применится автоматически.

Важно проверить, что статус самозанятого сохранился. Это можно сделать в личном кабинете на сайте налоговой.

В законодательстве не прописано, что будет, если действовать в обратном порядке. То есть сначала зарегистрировать ИП и одновременно с этим или позже попытаться стать самозанятым. Есть опасность, что время налоговая будет считать, что ИП находится на общем режиме налогообложения. Тогда придется сдать множество отчетных форм, пусть и нулевых, а это лишняя трата времени и сил. Поэтому удобнее сначала стать самозанятым, а потом зарегистрировать ИП и автоматически оказаться на НПД.

Как действующему ИП перейти на НПД

Самозанятость подходит и для действующих предпринимателей, когда бизнес на паузе или идет сезонный спад: в такой ситуации это выгоднее упрощенки.

Если ИП работал на патенте и не прекращает деятельность, по которой применял патент, отказаться от него нельзя.

Перейти на НПД можно будет только после завершения срока действия патента.

Главное в таком случае — полностью рассчитаться по УСН.

Важно выполнить все шаги. Например, если предприниматель на УСН просто зарегистрировался как самозанятый в приложении «Мой налог», для налоговой он останется на УСН и, помимо налога, взносы нужно будет заплатить за весь год.

Как ИП на НПД платить налог

Самозанятые платят налоги каждый месяц. Доход нужно внести самостоятельно — указать в приложении полученную от клиентов сумму.

До 12-го числа месяца, следующего за месяцем продажи, в приложение приходит квитанция из налоговой. Ее нужно оплатить до 25-го числа.

В приложении можно привязать карту или настроить автоплатеж.

Для новых самозанятых действует специальная ставка и налоговый вычет: 3% вместо 4% на доходы от физлиц, 4% вместо 6% на доходы от юридических лиц. Сумма вычета — 10 000 ₽, она постепенно уменьшает сумму налога к уплате.

Фотограф принял заказ от ИП — сделать фото для меню. Стоимость услуги 15 000 ₽. Это новый самозанятый, поэтому действует сниженная ставка: 4% на доходы от юрлиц.

Изначально налоговый вычет был 10 000 ₽, теперь он снизился на эти 600 ₽.

Вычет полностью израсходуется примерно за 16 таких заказов.

Когда вычет заканчивается, начинает действовать обычная ставка — 4% и 6%.

Как ИП на НПД рассчитываться с заказчиками

Главный документ при расчетах — это чек. С августа 2021 года ФНС считает, что понадобятся и акты, чтобы зафиксировать, какие именно работы были выполнены или услуги оказаны. Требования составлять договор в виде отдельного документа нет. Договор составляют, если нужно прописать много условий.

Когда самозанятый вносит в приложении «Мой налог» новую продажу, чек можно сразу сформировать там же. Его нужно передать заказчику до 9-го числа следующего за оплатой месяца. Можно отправить чек по электронной почте, в мессенджере или распечатать и вручить клиенту.

Если не выдать чек, самозанятого оштрафуют на 20% от этого платежа.

Кто может применять налог на профессиональный доход?

В 2021 году налог на профессиональный доход действует во всех субъектах РФ. А учитывая популярность НПД в пилотных регионах, можно предположить, что захотят воспользоваться возможностью выйти из тени многие нелегальные предприниматели. Что это за режим налогообложения, для кого предназначен и выгодно ли на нем работать? Расскажем в подробностях в нашей публикации.

Для кого разработали НПД

Расшифровка НПД – налог на профессиональный доход, и уже из его названия следует, что платят его те, кто выполняет какую-то работу или оказывает услуги. Этот новый режим стал удачным решением задачи, которую государство поставило перед ФНС – вернуть в правовое поле миллионы трудоспособных граждан.

Правительство не раз заявляло о том, что в России более 20 миллионов человек трудоспособного возраста не числятся ни среди работников, ни среди предпринимателей. На бирже занятости они тоже не зарегистрированы и не получают от государства пособия по безработице. Очевидно, что у них есть определенные источники доходов, которые они не афишируют и не платят с них налоги.

При этом все эти лица пользуются возможностями, которые оплачивают добросовестные налогоплательщики. Это бесплатная медицина и образование, многие государственные услуги, социальная пенсия по старости и др. Кроме того, такие самозанятые лица не могут подтвердить легальность своих доходов, когда это необходимо. Например, при получении кредита, ипотеки, визы для выезда за рубеж.

Кто же может применять НПД? Обычные физические лица и индивидуальные предприниматели без работников, которые занимаются постоянной доходной деятельностью. Причем не только россияне, но и граждане Беларуси, Армении, Казахстана, Киргизии. На организации такое налогообложение не распространяется. О том, как иностранцу зарегистрироваться самозанятым, мы рассказали в этой статье.

Преимущества НПД

Но зачем надо было придумывать новую систему налогообложения, если любой желающий и так может зарегистрировать ИП и заниматься легальным бизнесом?

Дело в том, что статус индивидуального предпринимателя не только дает права, но и налагает определенные обязанности. Например, весь период ведения деятельности ИП должен платить за себя страховые взносы, суммы которых каждый год растут.

В 2021 году это более 40 000 рублей, причем перечислять их надо независимо от того, приносит ли бизнес доход. А еще надо регулярно сдавать отчетность и, в большинстве случаев, использовать кассовый аппарат. Это нормально, когда бизнес у предпринимателя стабильный и прибыльный, но если доход возникает от случая к случаю, то такие обязанности становятся обременительными.

Имеет значение и размер налога, которым облагается доход ИП. Налоговая ставка зависит от выбранной системы налогообложения, больше всего платят в бюджет предприниматели на ОСНО: 13% НДФЛ и НДС по ставке до 20%.

Значит, нужен особый механизм налогообложения, который был бы предельно простым для понимания и учета, а также не предполагал больших налоговых отчислений. И налог на профессиональную деятельность полностью удовлетворяет этим требованиям. Все особенности этого режима описаны в законе № 422-ФЗ от 27 ноября 2018 года, а здесь мы назовем основные из них.

Ограничения для применения НПД

Конечно, такой выгодный налоговый режим имеет определенные ограничения. Главный их них – это размер получаемого дохода, он не должен превышать 2,4 млн рублей в год. Кроме того, надо соблюдать следующие условия:

Как зарегистрироваться в качестве плательщика НПД

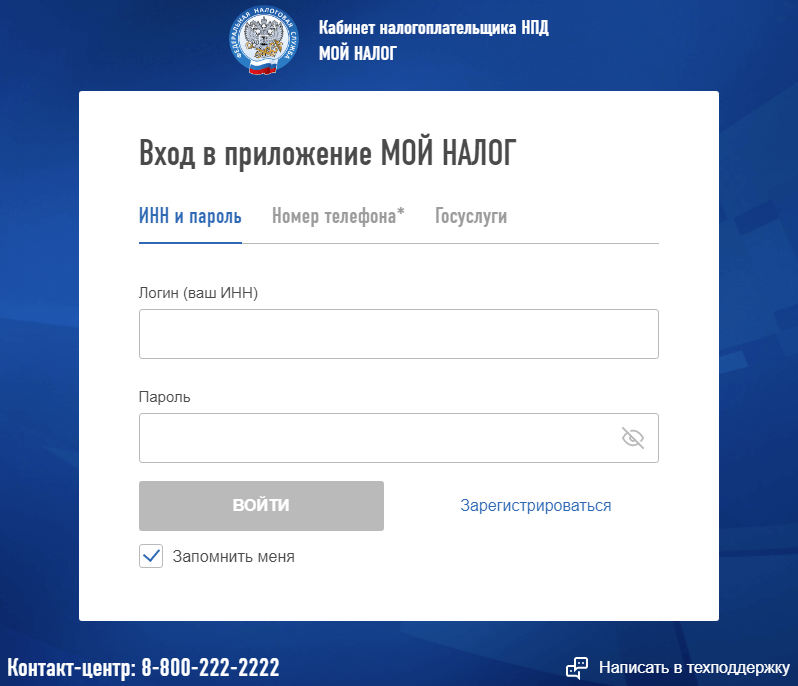

Если у вас есть доступ к Порталу Госуслуг или к личному кабинету налогоплательщика-физлица, то можно пройти регистрацию на сайте ФНС.

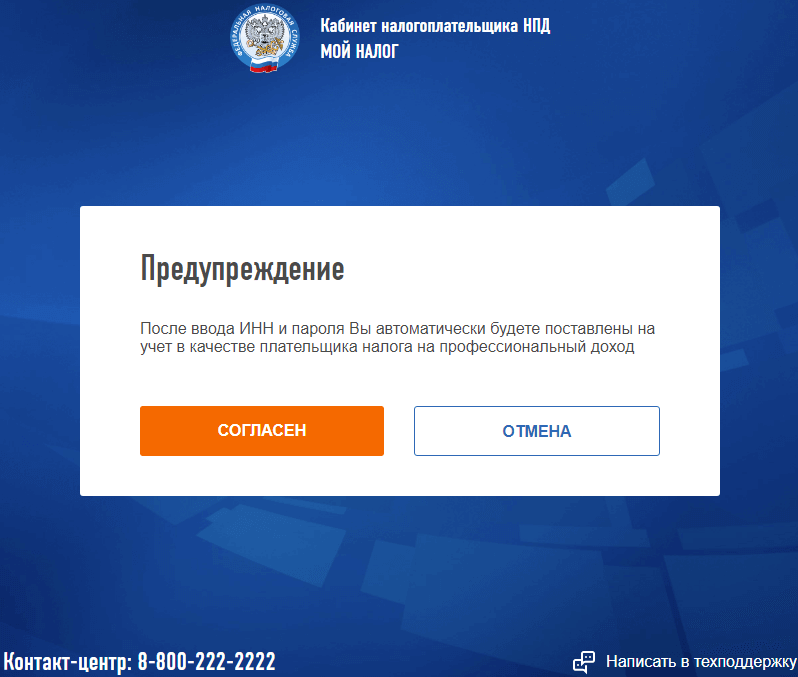

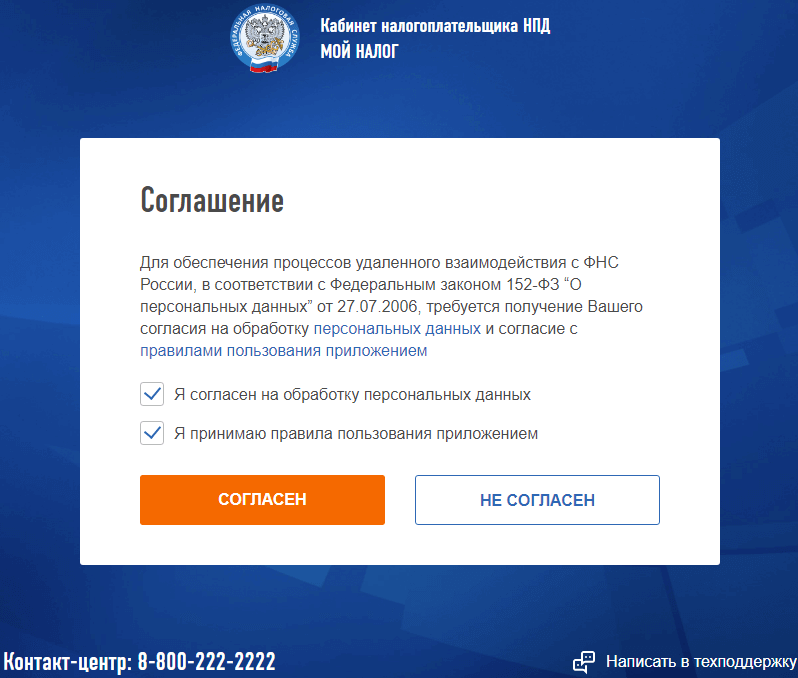

На следующем шаге вам надо принять правила пользования приложением и согласиться на обработку персональных данных.

На последнем шаге надо нажать кнопку «Согласен», после чего вас автоматически поставят на учет, как плательщика налога на профдоход.

Еще один вариант регистрации – через банк, который осуществляет информационный обмен с ФНС. Сейчас в этот перечень входят Альфа-Банк, Сбербанк, АК Барс Банк, КИВИ Банк, Рокетбанк, Просто|Банк, Веста Банк. Просто зайдите на сайт такого кредитного учреждения или позвоните на горячую линию банка.

Предупреждение для индивидуальных предпринимателей: НПД нельзя применять одновременно с льготными налоговыми режимами (УСН, ЕНВД, ЕСХН, ПСН). Если вы работаете на таких системах налогообложения, то для перехода на самозанятость надо подать заявление о снятии с учета в этом качестве. Если этого не сделать в течение месяца, регистрация плательщика НПД будет аннулирована. Кроме того, ИП в этом случае теряет право на спецрежим и автоматически переходит на общую систему налогообложения.

Как плательщику НПД работать с клиентами

Оплата от клиентов может быть получена наличными деньгами, перечислением на карту или счет. После этого плательщик НПД формирует чек в приложении «Мой налог» и направляет его клиенту на мобильный телефон (электронную почту) или распечатывает чек и выдает лично.

Этого достаточно, если сумма сделки с клиентом-физлицом не превысила 10 000 рублей. При превышении этой суммы надо оформить еще и договор. Если же услуги оказываются юридическим лицам, то договор заключается в письменном виде независимо от суммы.

Сделки плательщиков НПД и организациями или ИП будут контролироваться особым образом. ФНС уже заявила, что подозрительными будут считаться услуги (работы), которые плательщик профналога оказывает на постоянной основе единственному клиенту. Такие отношения будут переквалифицироваться в трудовые, с начислением страховых взносов и уплатой НДФЛ.

При заключении договоров с самозанятыми со стороны компаний часто возникает вопрос, как проверить статус самозанятого, сделать это можно онлайн на сайте ФНС. Подробнее о проверке читайте в статье.

Если у вас есть вопросы по налогообложению сделок с плательщиками налога на профдоход, рекомендуем обратиться на бесплатную консультацию.