что означает промежуточная выплата

Выплата промежуточных дивидендов: новая позиция Минфина

Организация вправе выплатить дивиденды до окончания финансового года. Это, так называемые промежуточные дивиденды. Нужно ли выплаченные заранее дивиденды переквалифицировать в доход, если прибыль окажется меньше дивидендов? На этот счет Минфин России свою позицию изменил.

Дивиденды акционерам или участникам общества выплачиваются за счет чистой прибыли общества, то есть после уплаты всех налогов.

Чистая прибыль компании определяется по данным бухгалтерской отчетности. В акционерных общества для выплаты дивидендов могут быть созданы специальные фонды.

Акционерное общество (АО) вправе принимать решения о выплате дивидендов по результатам I квартала, полугодия, 9-ти месяцев отчетного года и по результатам года.

Общества с ограниченной ответственностью (ООО) вправе принимать решение о распределении своей чистой прибыли между участниками общества: ежеквартально, раз в полгода или раз в год.

Окончательный результат деятельности компании за год будет известен только после подготовки годовой отчетности. Этот результат может оказаться значительно хуже того прогноза, который имели на момент принятия решения о выплате дивидендов.

Если такое произойдет, выплаченные дивиденды все равно останутся дивидендами.

Минфин в письме от 15.10.2020 № 03-03-10/90152 разъяснил, что выплаченные дивиденды переквалификации для целей налогообложения не подлежат.

Действующее законодательство РФ не содержит положений, изменяющих экономическую квалификацию выплаченных дивидендов (распределенной прибыли) в случаях, когда размер чистой прибыли хозяйственного общества, определенный по данным годовой бухгалтерской (финансовой) отчетности, меньше, чем величина дивидендов (распределенной прибыли), выплаченных таким хозяйственным обществом на основании соответствующих решений, принятых на основании данных промежуточной бухгалтерской (финансовой) отчетности.

Прежняя позиция Минфина РФ

В своих предыдущих разъяснениях, в частности в письме от 13.04.2016 № 03-03-06/2/21011, Минфин писал, если прибыль окажется меньше промежуточных дивидендов, то разницу между чистой прибылью и выплаченными дивидендами нужно считать доходом акционера либо участника. Этот доход должен облагаться налогами в общем порядке.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Письмо Минфина России от 15.10.2020 № 03-03-10/90152

В связи с письмом по вопросу о порядке налогообложения промежуточных дивидендов, выплачиваемых акционерам (участникам) хозяйственных обществ, Департамент налоговой политики сообщает следующее.

К дивидендам также относятся любые доходы, получаемые из источников за пределами Российской Федерации, относящиеся к дивидендам в соответствии с законодательствами иностранных государств.

Пунктом 1 статьи 42 Федерального закона № 208-ФЗ установлено, что акционерные общества вправе по результатам первого квартала, полугодия, девяти месяцев отчетного года и (или) по результатам отчетного года принимать решения (объявлять) о выплате дивидендов по размещенным акциям, если иное не установлено Федеральным законом № 208-ФЗ.

Согласно пункту 2 статьи 42 Федерального закона № 208-ФЗ источником выплаты дивидендов является прибыль общества после налогообложения (чистая прибыль общества). Чистая прибыль общества определяется по данным бухгалтерской (финансовой) отчетности акционерного общества. Дивиденды по привилегированным акциям определенных типов также могут выплачиваться за счет ранее сформированных для этих целей специальных фондов акционерного общества.

Общество с ограниченной ответственностью вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками общества с ограниченной ответственностью (пункт 1 статьи 28 Федерального закона № 14-ФЗ).

Частью 3 статьи 13 Федерального закона № 402-ФЗ предусмотрено, что годовая бухгалтерская (финансовая) отчетность составляется за отчетный год.

Промежуточная бухгалтерская (финансовая) отчетность составляется экономическим субъектом за отчетный период менее отчетного года в случаях, когда законодательством Российской Федерации, нормативными правовыми актами органов государственного регулирования бухгалтерского учета, договорами, учредительными документами экономического субъекта, решениями собственника экономического субъекта установлена обязанность ее представления (части 4 и 5 статьи 13 Федерального закона № 402-ФЗ).

Таким образом, для хозяйственных обществ предусмотрен порядок определения прибыли после налогообложения (чистой прибыли) как источника выплаты дивидендов в случаях, когда решение о распределении прибыли принимается по результатам первого квартала, полугодия, девяти месяцев и (или) отчетного года. При этом действующее законодательство Российской Федерации не содержит положений, изменяющих экономическую квалификацию выплаченных дивидендов (распределенной прибыли) в случаях, когда размер чистой прибыли хозяйственного общества, определенный по данным годовой бухгалтерской (финансовой) отчетности, меньше, чем величина дивидендов (распределенной прибыли), выплаченных таким хозяйственным обществом на основании соответствующих решений, принятых на основании данных промежуточной бухгалтерской (финансовой) отчетности.

В этой связи считаем, что доходы в виде дивидендов, выплаченные акционерам (участникам) хозяйственных обществ по результатам работы указанных хозяйственных обществ за квартал, полугодие и девять месяцев отчетного года, в дальнейшем переквалификации для целей налогообложения не подлежат.

Директор Департамента Д. В. ВОЛКОВ

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Акции с квартальными дивидендами: чем хороши промежуточные выплаты

Дивиденды относятся к пассивному доходу гражданина, владеющего ценными бумагами.

Когда коммерческая компания получает прибыль, акционеры и учредители имеют право рассчитывать на ее долю. Она выплачивается в виде дивидендов на каждую акцию компании ежегодно либо с иной периодичностью. Количество выплат зависит от положения, принятого в том или ином обществе. Если дивиденды выплачиваются поквартально или ежемесячно, то такие выплаты называются промежуточными.

Преимущества промежуточных выплат

К преимуществам промежуточных выплат относят следующие факты:

Справка.

Кому подойдут акции с квартальными или полугодовыми дивидендами?

Для инвестора, желающего получать основную прибыль от вложенных средств в виде дивидендов, а не от разницы в стоимости при купле-продаже, частые выплаты интереснее ежегодных по трем причинам:

Российские акции с квартальными дивидендами

Основная масса российских компаний выплачивает поощрения своим акционерам раз в год. Но есть и ряд обществ, которые это делают раз в квартал (так называемые квартальные дивиденды) или два раза в год (полугодовые). Периодичность выплат зависит только от самих компаний и принятых в них положений и правил.

Среди компаний, обеспечивающих ежеквартальные выплаты, можно выделить:

Акции американских компаний с промежуточными выплатами

В зависимости от того, какая дивидендная политика принята у эмитента, выплаты в США осуществляются с периодичностью:

В 2020 году многие компании были вынуждены приостановить выплаты своим акционерам из-за пандемии. Однако были и те, что не ушли в стагнацию, оставив вполне приличную доходность:

Хотя преимущество покупки акций компаний, осуществляющих промежуточные выплаты, очевидно, необходимо помнить, что в любой момент программа может быть приостановлена или изменена дивидендная политика. Поэтому перед покупкой необходимо изучить статистику и оценить все перспективы развития, чтобы не приобрести убыточный бизнес.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Учет доходов и НДФЛ при межрасчетных выплатах

Межрасчетные начисления в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Категория дохода

Межрасчетные начисления в программе настраиваются в плане видов расчета Начисления и начисляются различными документами.

С точки зрения даты фактического получения дохода в терминах статьи 223 НК РФ все производимые сотруднику выплаты подразделяются на оплату труда и прочие.

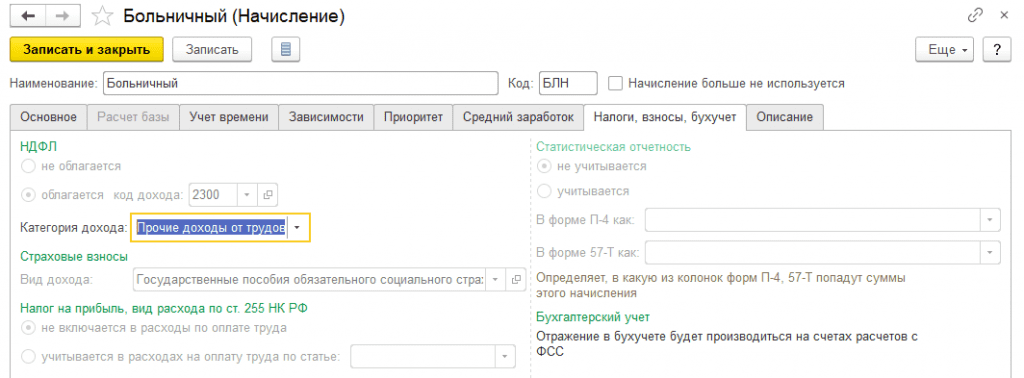

В программе «1С:Зарплата и управление персоналом 8» редакции 3 для квалификации начислений в этом разрезе устанавливается Категория дохода в карточке плана видов расчета Начисления на закладке Налоги, взносы, бухучет (рис. 1). В поле Категория дохода может быть выбран один из вариантов:

Рис. 1. Карточка плана видов расчета «Начисления»

Доступность выбора варианта Категории дохода определяется кодом дохода. Так, к примеру, для кодов дохода 2000, 2530 автоматически однозначно устанавливается категория Оплата труда; для кода 1011 предоставляется выбор из вариантов Прочие доходы и Натуральный доход; для кода 2002 — Оплата труда и Прочие доходы от трудовой деятельности, а для кода 2012 возможен выбор из вариантов Прочие доходы и Прочие доходы от трудовой деятельности и т. д.

Документы, начисляющие межрасчетные выплаты

Межрасчетные выплаты могут быть начислены различными документами: Разовое начисление; Премия; Простой, отстранение от работы; Командировка; Отпуск; Больничный лист; Материальная помощь; Оплата дней по уходу за детьми-инвалидами; Отсутствие с сохранением оплаты; Увольнение; Выплата бывшим сотрудникам; Начисление прочих доходов; Начисление по договорам; Дивиденды; Доход в натуральной форме; Приз, подарок.

НДФЛ с доходов в виде оплаты труда и других

Категории Оплата труда в натуральной форме и Оплата труда соответствуют оплате труда в терминах статьи 223 НК РФ.

Датой фактического получения дохода не в виде оплаты труда считается реальный день выплаты дохода (п. 1 ст. 223 НК РФ). Удерживать налог при выплате таких доходов необходимо непосредственно при каждой выплате, в том числе и при межрасчетной.

Для доходов в виде оплаты труда датой фактического получения дохода признается последний день месяца, за который сотруднику был начислен доход (п. 2 ст. 223 НК РФ).

Это отличие определяет разницу в порядке удержания НДФЛ при межрасчетных выплатах. В письмах Минфина России от 15.12.2017 № 03-04-06/84250, ФНС России от 15.01.2016 № БС-4-11/320 разъясняется, что выплаты до истечения месяца доходов в виде оплаты труда не признаются получением дохода для целей исчисления НДФЛ. Обязанность удерживать НДФЛ с таких выплат возникает лишь при окончательном расчете зарплаты за месяц. Подтверждена такая позиция и письмом Минтруда России от 05.02.2019 № 14-1/ООГ-549.

Однако при этом законодательство не содержит прямого запрета на удержание НДФЛ при межрасчетных выплатах зарплаты. При расчете суммы оплаты труда, подлежащей выплате до истечения месяца, приходится учитывать, что могут возникнуть обстоятельства, вследствие которых у сотрудника, получившего межрасчетную выплату в конце месяца, не окажется достаточно начислений для удержания всей суммы НДФЛ. Например, уплата по исполнительному листу может привести к отсутствию начислений при окончательном расчете зарплаты за месяц. В некоторых организациях от сотрудников поступают просьбы удерживать НДФЛ при каждой выплате любого дохода. Налоговые агенты, работающие в рамках гособоронзаказа, руководствуясь Федеральным законом от 29.12.2012 № 275-ФЗ, вынуждены перечислять НДФЛ при любой выплате зарплаты.

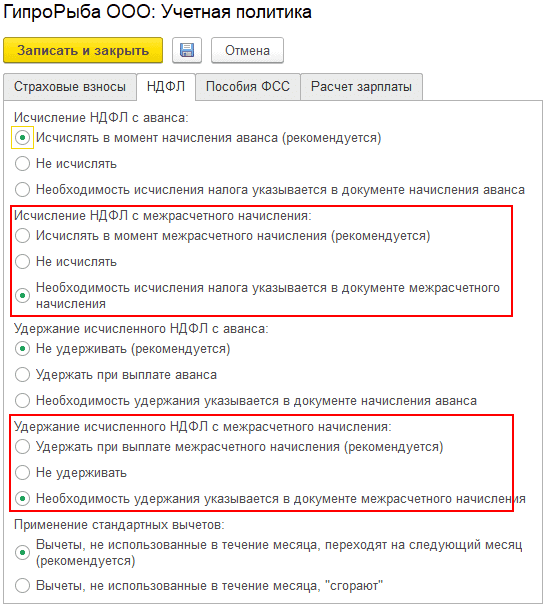

НДФЛ с межрасчетных выплат в виде оплаты труда

Правила расчета и удержания НДФЛ с межрасчетных начислений настраиваются в карточке Организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ (рис. 2) в блоках Исчисление НДФЛ с межрасчетного начисления и Удержание исчисленного НДФЛ с межрасчетного начисления.

Рис. 2. Настройка учетной политики организации по НДФЛ

Исчисление НДФЛ с межрасчетного начисления

В блоке Исчисление НДФЛ с межрасчетного начисления настройки Учетной политики организации по НДФЛ переключатель следует установить в одно из трех положений в соответствии с локальными нормативными документами:

Если выбрана рекомендуемая настройка НДФЛ Исчислять в момент межрасчетного начисления (рекомендуется), то в документах, начисляющих доход с категорией Оплата труда доступна закладка или поле НДФЛ (в зависимости от структуры документа), и при формировании платежной ведомости сумма выплаты формируется как разница между начисленными суммами и НДФЛ.

Если выбрана настройка НДФЛ Не исчислять, то в документах, начисляющих доход с категорией Оплата труда, закладка или поле НДФЛ (в зависимости от структуры документа) не доступны, и при формировании платежной ведомости сумма выплаты не может быть уменьшена, так как НДФЛ не рассчитан.

Эти настройки действуют для всех документов, начисляющих межрасчетные выплаты в программе при условии, что рассчитывается начисление с категорией дохода Оплата труда.

Если возникает потребность различного поведения программ по учету НДФЛ для межрасчетных документов, начисляющих выплаты с категорией дохода Оплата труда, то следует выбрать настройку Необходимость исчисления налога указывается в документе межрасчетного начисления. В этом случае в межрасчетных документах, начисляющих доход с категорией Оплата труда, появляется флаг Отложить расчет налога до расчета зарплаты в конце месяца. Установка этого флага соответствует выбору настройки НДФЛ Не исчислять, а снятие флага означает выбор настройки НДФЛ Исчислять в момент межрасчетного начисления (рекомендуется).

Удержание НДФЛ с межрасчетного начисления

Удержать НДФЛ при выплате межрасчетного начисления в программе можно, только если он был предварительно рассчитан. Это означает, что при желании удерживать НДФЛ при выплате межрасчетного начисления в настройках учетной политики организации по НДФЛ следует установить либо Исчислять в момент межрасчетного начисления (рекомендуется), либо Необходимость исчисления налога указывается в документе межрасчетного начисления, причем флаг Отложить расчет налога до расчета зарплаты в конце месяца не устанавливать. Удержать неисчисленный НДФЛ в программе невозможно.

В блоке Удержание исчисленного НДФЛ с межрасчетного начисления настройки Учетной политики организации по НДФЛ переключатель следует установить в одно из трех положений в соответствии с локальными нормативными документами:

При выборе настройки НДФЛ Удерживать при выплате межрасчетного начисления (рекомендуется) сумма налога, исчисленного при расчете межрасчетного начисления, будет (при проведении платежной ведомости) зарегистрирована как удержанная.

Чтобы настройки Удержания исчисленного НДФЛ с межрасчетного начисления действовали избирательно для отдельных документов, начисляющих доход с категорией Оплата труда, следует выбрать вариант настройки НДФЛ Необходимость удержания указывается в документе межрасчетного начисления. При этом в документах, начисляющих доход с категорией Оплата труда, становится доступно для выбора поле Перечисление налога, в котором следует указать, когда необходимо удержать налог:

Перечисление НДФЛ с межрасчетного начисления

Несмотря на то, что законодательство не требует удерживать НДФЛ при выплате межрасчетных начислений с категорией дохода Оплата труда, важно учитывать, что если удержание произведено, то в соответствии с пунктом 6 статьи 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода.

НДФЛ с межрасчетных выплат, отличных от оплаты труда

Так как в соответствии с пунктом 1 статьи 223 НК РФ датой фактического получения дохода не в виде оплаты труда считается реальный день выплаты дохода, и удерживать налог при выплате таких доходов необходимо непосредственно при каждой выплате, в том числе и при межрасчетной, то настройки учетной политики организации по НДФЛ при межрасчетных выплатах не оказывают влияния на документы, начисляющие доход с категорией, отличной от Оплаты труда.

Одновременная межрасчетная выплата доходов в виде оплаты труда и других доходов

При выборе настройки учетной политики организации по НДФЛ Не удерживать или указании в начисляющем доход с категорией Оплата труда документе, что Перечисление налога осуществляется При выплате зарплаты после окончательного расчета в межрасчетной платежной ведомости на выплату может указываться налог к перечислению.

Дело в том, что если в выплату одновременно попадают начисления с категорией дохода, отличной от Оплаты труда, то начисленная в них сумма прибавится к величине выплаты, а исчисленный в этих документах НДФЛ будет зарегистрирован как удержанный при выплате.

Кроме того, при межрасчетных выплатах может быть удержан НДФЛ в счет исчисленного ранее. Например, в случае получения сотрудником натурального дохода НДФЛ следует удержать при первой же следующей возможности.

В ПФР уточнили, на что обращать внимание при подаче заявлений на пособия

Специалисты Пенсионного фонда перечислили основные моменты, которые важны при подаче заявлений на новые выплаты. Прежде всего стоит помнить, что заявления подаются через портал госуслуг или в клиентской службе Пенсионного фонда России по месту жительства.

В Пенсионном фонде просят заявителей обращать на эти данные внимание и перепроверять заявления перед отправкой. Важно учесть и то, что перечисление средств будет происходить только на банковские карты национальной платёжной системы «Мир». Поэтому если такой карты нет, то ее стоит заблаговременно оформить.

Напомним, что пособие могут получить женщины, вставшие на учет в ранние сроки беременности (до 12 недель беременности), если доход на человека в семье не превышает прожиточного минимума на душу населения в регионе. Размер пособия составляет половину регионального прожиточного минимума для взрослого человека, В среднем по стране это более 6 тысяч рублей.

Выплата назначается: единственному родителю (т.е. второй родитель умер, пропал без вести, не вписан в свидетельство о рождении либо вписан со слов матери) или законному представителю, в случае, если ребенок остался без попечения единственного родителя или обоих родителей в связи с их смертью; родителям и законным представителям ребенка, в случаях, когда в отношении такого ребенка есть судебное решение о выплате алиментов вторым родителем.

Всё про дивиденды в 2021 году: как начислять, распределять и платить налоги

Организация, которая платит дивиденды, — налоговый агент. Она должна удержать с выплаты налог, показать её в отчётности и правильно отразить в бухгалтерском учёте. В статье кратко расскажем, как оформить выплату дивидендов и подробно разберём основы налогообложения.

Что такое дивиденды

Дивиденды — это часть чистой прибыли, которую распределили между участниками, акционерами. Дивидендами признаются (п. 1 ст. 43 НК РФ):

Выплаты, которые не относятся к дивидендам, перечислены в п. 2 ст. 43 НК РФ.

Организации, которые платят дивиденды иностранным участникам, для начала должны смотреть в соглашение об избежании двойного налогообложения (если оно есть). Понятие дивидендов в нём может отличаться от НК РФ. Например, по некоторым соглашениям дивиденды могут распределяться и не пропорционально взносам.

С 12 мая начинается онлайн-курс для повышения квалификации «Налог на прибыль. Сложные вопросы в бухгалтерском и налоговом учёте, практические рекомендации»

Как платить дивиденды

Чтобы заплатить дивиденды, нужно принять соответствующее решение, определить размер и источники для выплаты, а также убедиться, что у организации есть право распределять прибыль. Для ООО и АО правила отличаются. Мы собрали их в таблице:

| Параметр | ООО | АО |

|---|---|---|

| Решение о выплате | Принимает общее собрание участников или единственный участник | Принимает общее собрание акционеров |

| Периодичность выплат | По итогам года или промежуточных периодов (квартал, полугодие, 9 месяцев) | По итогам года или промежуточных периодов (квартал, полугодие, 9 месяцев) |

Что делать, если промежуточные дивиденды оказались больше чистой прибыли за год, — ответили эксперты Контур.Школы.

Как отражать дивиденды в бухучёте

Выплата дивидендов по результатам работы общества за отчётный год — это событие после отчётной даты. Оно раскрывается в пояснительной записке. Бухгалтерские записи будут сделаны уже в периоде выплаты.

Для дивидендов физлицам проводки следующие:

Для дивидендов юрлицам:

Понадобятся подтверждающие документы: протокол общего собрания акционеров (участников) и бухгалтерская справка-расчёт. Рекомендуем документами не пренебрегать. Контролирующие органы уделяют много внимания дивидендам. Почти после каждой выплаты налоговая присылает запрос: кому и как выплачивали, где удержание налога, когда уплачивали и просят предъявить бухгалтерскую справку-расчёт и решение общего собрания.

Рассчитать дивиденды и налог к удержанию с учётом актуальных требований

Как выплата дивидендов облагается налогами

Дивиденды, которые выплачивает АО или ООО, не признаются расходами для целей расчёта налога на прибыль. Они выплачиваются из чистой прибыли и входят в ст. 270 НК РФ, в которой перечислены не учитываемые для налога на прибыль расходы.

Организация удерживает НДФЛ или налог на прибыль при выплате дивидендов. НДФЛ — с дивидендов физлицам, налог на прибыль — с дивидендов юрлицам. Но есть два исключения: выплата российской организацией через депозитария и выплата иностранной организацией. Страховые взносы платить не надо в любом случае.

Налог с дивидендов юридическому лицу

Ставки налога на прибыль с дивидендов представлены в таблице:

| Вид дивидендов | Ставка | Основание |

|---|---|---|

| Полученные российскими организациями от российских и иностранных организаций | 13 % — в стандартных случаях; 0 % — если доля вклада 50 % и более, и непрерывный период владения ей не менее 365 дней | п. 3 ст. 284 НК РФ |

| Полученные юридическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 284 НК РФ |

Налог на прибыль с дивидендов российским организациям-резидентам рассчитывается по формуле (п. 5 ст. 275 НК РФ):

Н = К × Сн × (Д1 — Д2), где:

Если сумма полученных дивидендов, облагаемых по ставке 13 %, больше суммы выплачиваемых дивидендов (Д1

Если дивиденды выплачиваются иностранному физлицу-нерезиденту, применяется формула: Н = К × Сн × Д1.

Сложные ситуации в налогообложении дивидендов

При выплате дивидендов встречаются нестандартные ситуации. Например, вы решили выдать дивиденды товарами или получатель отказался от дивидендов. С налогами тут всё будет не так однозначно. Разберём популярные вопросы.

Дивиденды прошлых лет

Многих интересует, можно ли выплатить дивиденды за счёт нераспределённой и невыплаченной прибыли прошлых лет. Можно, и в таком случае не нужно ждать конца квартала или года. Но в решении о выплате важно указать, за какой год и в какой сумме распределяется прибыль.

НДФЛ удерживается по ставке, которая действует на дату выплаты дивидендов.

Выход из состава учредителей

Как платить дивиденды, если участник вышел из состава учредителей и доля перешла к обществу? В НК РФ сказано, что это нужно делать пропорционально. До распределения доли между оставшимися участниками выплатить им дивиденды непропорционально долям можно, только если так решат сами участники или такой порядок предусмотрен уставом.

Суммы, превышающие величину дивидендов, пропорциональную доле, дивидендами для целей налогообложения не признаются (письмо Минфина от 30.07.2012 № 03-03-10/84). Это говорит о том, что изменится ставка налога. Если вы выплачиваете дивиденды, то ставка 13%, а если выплата не будет признана дивидендами — ставка 20%. Особенно это важно с нерезидентами-физлицами: ставка может вырасти с 15 % до 30 %.

Минфин говорит, что если выплаты не будут признаны дивидендами, то в 6-НДФЛ их тоже не надо показывать как дивиденды. Могут быть другие ставки и могут предоставляться вычеты. Поэтому налоговая и интересуется, как вы выплачиваете дивиденды: пропорционально или непропорционально.

Отказ от дивидендов

Что делать, если участник просит заменить дивиденды фиксированной ежемесячной компенсацией? Как распределять дивиденды и что делать с НДФЛ?

Минфин считает, что раз участник не хочет получать дивиденды, то он их вам подарил. При этом он должен платить НДФЛ, даже если отказался от выплаты (письмо Минфина от 23.10.2019 № 03-04-06/81252). Алгоритм действия следующий:

Определите, когда можно распределять дивиденды без ущерба для компании — принимайте управленческие решения на основе цифр

Отказ от выплаты действительной стоимости доли

Бывший участник может отказаться от выплаты действительной стоимости доли при выходе из общества. Суды рассматривают это как прощение долга (Постановление ФАС Северо-Западного округа от 16.05.2012 № Ф07-3024/12).

Минфин в своих письмах неоднократно говорит, что стоимость доли, от которой отказались, включается во внереализационные доходы организации (письмо Минфина РФ от 02.10.2018 № 03-03-06/1/70715 и др.). Казалось бы, почему это доход, если мы уже один раз заплатили налог, когда исчисляли чистую прибыль? Но контролирующие органы думают иначе.

Неверные реквизиты для дивидендов

Учредитель не сообщил новые реквизиты. Дивиденды ему перечислили, но из-за неправильных реквизитов вся сумма вернулась на счёт. При этом НДФЛ был удержан и уплачен в бюджет.

Уплаченный налог можно вернуть. Для этого отразите в бухгалтерском учёте возврат дивидендов, сторнируйте удержанный НДФЛ и подайте уточнённый расчёт 6-НДФЛ. Вместе с этим направьте в налоговую заявление, выписку из регистра по НДФЛ и платёжное поручение об уплате налога. НДФЛ можно зачесть в счёт уплаты будущих платежей или вернуть на счёт (письмо ФНС от 06.02.2017 № ГД-4-8/2085@).

Зачёт займа в счёт дивидендов

Организация выдала юрлицу-учредителю заём. Он будет погашен причитающимися дивидендами взаимозачётом. Как это оформить?

Зачтённую в счёт долга сумму нужно указать в декларации по налогу на прибыль как фактически полученные дивиденды (пп. 5.3, 6.3 Порядка, утв. Приказом ФНС от 23.09.2019 № ММВ-7-3/475@):

И всё это надо показывать в день подписания соглашения о зачёте взаимных требований.

Дивиденды в натуральной форме

Дивиденды можно выплачивать не только деньгами, но и имуществом. Об особенностях налогообложения и о том, в каких случаях это допустимо, рассказала Елена Данякина, налоговый консультант, в вебинаре Контур.Школы «Дивиденды в 2021 году. Как начислять, распределять, удерживать налоги».

Если кратко, то выплачивать дивиденды имуществом можно. Но чтобы не было споров с налоговой, желательно закрепить это в уставе или утвердить в решении общего собрания о выплате дивидендов. Чтобы потом рассчитать налог на прибыль и скорректировать финансовый результат, учредителям стоит определить денежную стоимость передаваемого имущества. НДФЛ с дивидендов в натуральной форме будет уплачивать уже получатель.

Получение дивидендов от иностранной организации

Дивиденды от любой организации, в том числе иностранной, учитываются в составе внереализационных доходов (п. 1 ст. 43, п. 1 ст. 250 НК РФ). Однако если их выплачивает иностранная организация, то российская компания сама исчисляет и платит налог на прибыль (п. 2 ст. 275 НК РФ).

Налог на прибыль уменьшается на сумму налога, который был удержан с дивидендов по месту нахождения иностранной компании, но только если это предусмотрено международным договором РФ с этой страной.

В каком объеме можно получить зачёт? При уплате налога на прибыль в РФ российская организация может получить зачёт в сумме, не превышающей сумму уплаты в РФ. Например, если за границей вы заплатили с дивидендов 15 000 рублей, а по российской ставке налог равен 13 000 рублей, то вы сможете принять к зачёту только 13 000 рублей, а оставшиеся 2 000 рублей нельзя зачесть и списать в расходы по налогу на прибыль (Письмо Минфина от 31.05.2017 № 03-12-11/3/33520).

Условия для зачёта:

Если вы получаете дивиденды в иностранной валюте, то должны пересчитать их в рубли по курсу ЦБ РФ на дату получения (п. 5 ст. 210 НК РФ).

Дивиденды в декларации по налогу на прибыль

Если вы выплачиваете дивиденды российским организациям, в налоговую нужно подать декларацию по налогу на прибыль. Это касается и налоговых агентов на УСН. Кроме стандартных листов, в неё включаются:

Заполнить, проверить и сдать декларацию по налогу на прибыль через интернет

Разберём заполнение раздела «А» листа 03 на примере.

Пример. АО «Омега» — единственный учредитель ООО «Сигма». В декабре текущего года «Омега» получает дивиденды 70 000 рублей.

В сентябре текущего года АО «Омега» начисляло и выплачивало промежуточные дивиденды своим акционерам — 253 000 рублей. При этом 55 000 рублей выплатили через депозитария, а 198 000 рублей самостоятельно:

В листе 03 декларации по налогу на прибыль это отражается так:

Сумма дивидендов для исчисления налога (строка 091) определяется следующим образом:

Общая сумма дивидендов — 253 000 рублей, из них:

Распределяемая сумма дивидендов — 183 000 рублей (253 000 — 70 000).

В декларацию включаем налог на прибыль с дивидендов юрлицам:

Если дивиденды выплачиваются иностранной компании, то в декларации по налогу на прибыль отражается только сумма начисленных дивидендов. В ФНС также представляется «Расчёт сумм выплаченных иностранным организациям доходов и удержанных налогов». Его представляют в те же сроки, что и декларации по налогу на прибыль, — не позднее 28 календарных дней со дня окончания отчётного периода (п. 4 ст. 310 НК РФ, письмо Минфина от 10.10.2016 № 03-08-05/58776).

Дивиденды в 6-НДФЛ

При выплате дивидендов физлицам налоговые агенты сдают расчёт 6-НДФЛ. С 2021 года действует обновлённая форма. Подробный разбор изменений смотрите в статье «Новая форма расчёта 6-НДФЛ с 2021 года».

В 6-НДФЛ дивиденды входят в разделы 1 и 2 расчёта за период, в котором проведена выплата:

Сумма налога, удержанная за последние три месяца отчётного периода, указанная в поле 020 раздела 1 должна быть равна сумме значений всех полей 022. То есть сумма налога, удержанная в прошлые периоды, несмотря на то, что срок уплаты наступил в текущем периоде, в новой форме в I квартале 2021 года не указывается. Поэтому организации следует отразить выплаченные в декабре дивиденды в разделе 2 расчёта 6-НДФЛ за 2020 год.

Порядок заполнения 6-НДФЛ при выплате более 5 млн рублей ФНС проговорила в письме от 30.03.2021 № БС-4-11/4206@.

Дивиденды, полученные физлицом, за вычетом суммы налога на прибыль к зачёту, включите в поле «Сумма дохода» приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Код дохода — 1010 (письмо ФНС от 13.04.2021 № БС-4-11/4999).

Заполнить актуальную форму 6-НДФЛ с подсказками и проверкой по контрольным соотношениям

Что изменилось в 2021 году

В 2021 году появились новые формы декларации по налогу на прибыль и расчёта 6-НДФЛ, введена прогрессивная ставка налога на доходы и изменились правила расчёта дивидендов.

Изменение № 1. Новые правила расчёта Д2

С 2021 года из показателя Д2 (дивиденды, полученные самим налоговым агентом) исключаются любые дивиденды, облагаемые согласно НК РФ по ставке 0 %, а также дивиденды от иностранных лиц, на которые российский налогоплательщик имеет фактическое право и которые освобождались от обложения налогом в России (Федеральный закон от 23.11.2020 № 374-ФЗ, п. 5 ст. 275 НК РФ).

Изменение № 2. Повышенные ставки НДФЛ

Расчёт НДФЛ по дивидендам будет производиться нарастающим итогом с начала налогового периода (Федеральный закон от 23.11.2020 № 372-ФЗ). Ставка НДФЛ по дивидендам:

С 2023 года будет рассматриваться совокупность налоговых баз. Если сейчас мы смотрим отдельно на дивиденды, отдельно на оплату труда — превысило/не превысило, то будем смотреть на общую сумму.

Изменение № 3. Зачёт налога на прибыль с полученных дивидендов в счёт НДФЛ по выплаченным

Это изменение только для резидентов РФ.

Сумма налога на прибыль, которая может уменьшить НДФЛ, определяется по формуле: БЗ × 0,13, где БЗ — это наименьший из двух показателей (Федеральный закон от 17.02.2021 № 8-ФЗ):

Пример. Дивиденды АО «Омега» в текущем году выплачены в сумме 253 000 рублей. Из них в пользу физлиц-резидентов — 88 000 рублей. Налог с дивидендов 11 440 рублей (88 000 × 13%). Мы должны сравнить, что меньше: сумма доходов (88 000 рублей) или К × Д2.

Сумма дохода 88 000 рублей, что больше К × Д2. Значит мы можем получить вычет.

По новой формуле зачитывается только та часть налога на прибыль, которую организация реально удержала с выплачиваемых конкретному человеку дивидендов в текущем периоде или ранее.

Теперь нельзя зачесть налог на прибыль в счёт уменьшения НДФЛ, исчисленного по дивидендам, которые указаны в подп. 1.1 п. 1 ст. 208 НК РФ. То есть когда физлицо косвенно участвует в российской организации через иностранную компанию, в которой оно имеет свою долю.

Спикер вебинара: Елена Данякина, налоговый консультант и президент территориального представительства ИБПР.

Подготовила Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.