что означает строка переплата в личном кабинете налоговой

Как расшифровать выписку по расчётам с налоговой

Для сверки с налоговой понадобятся два документа:

Вы можете заказать их через Эльбу — ходить в налоговую не нужно.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

Почему в справке возникает переплата?

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Выписка операций по расчётам с бюджетом

В отличие от справки выписка показывает не ситуацию на конкретную дату, а историю ваших отношений с налоговой за период. Например, с начала года до сегодняшнего дня.

В 13 столбце вы видите долг или переплату по конкретному платежу — только налогу, пене или штрафу. В 14 — общий итог по всем платежам. Ориентироваться лучше именно на 13.

Теперь разберёмся, как эти переплаты и долги формируются.

Данные в 10 столбце идут вам «в минус» — это начисления налоговой. А в 11 наоборот «в плюс» — это ваши оплаты. Строчка за строчкой они формируют итоговую сумму в 13 столбце.

! Если у вас есть долг, первым делом, проверьте, все ли ваши платежи содержатся в выписке. Обнаружили, что платежей не хватает, хотя всё платили вовремя, — берите платёжки об уплате налога и несите в налоговую, чтобы разобраться.

Пример выписки по налогу УСН

Это выписка по налогу УСН. На начало года у предпринимателя была переплата, потом:

Пример выписки по страховым взносам за сотрудников

Это выписка по страховым взносам за сотрудников на обязательное пенсионное страхование. На начало года у предпринимателя переплата на 3 497,14 ₽. Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

Статья актуальна на 02.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Как предпринимателю или организации вернуть переплату по налогам

Нередко организации или ИП уплачивают налог в большей сумме, чем необходимо. Излишне уплаченный налог по-простому называется переплатой. Переплату можно вернуть, либо зачесть в счёт других налогов или долга. Вместе с членом Палаты налоговых консультантов Гульнарой Волынец объясняем, как вернуть излишне уплаченные деньги.

Статья будет полезна и для ИП, и для юридических лиц.

Почему возникает переплата и как узнать о ней

Переплата может возникнуть из-за ошибки налогоплательщика, либо из-за ошибки налоговиков. Чаще всего это происходит вот по каким причинам:

Бухгалтер использовал не ту налоговую ставку, поэтому неправильно рассчитал налог.

Налогоплательщик по ошибке указал в платёжке завышенную сумму или неверный код бюджетной классификации (КБК).

Законодательство ввело налоговую льготу, действие которой распространяется на прошлые периоды. Бухгалтеру следовало пересчитать налог, а он этого не сделал.

Иногда бухгалтера специально вносят больше денег при оплате налога, чтобы обезопасить себя и компанию.

Какой бы ни была причина переплаты, налоговый кодекс закрепляет право компании или индивидуального предпринимателя на зачёт или возврат лишней суммы.

Выявить факт излишней уплаты налогов может как бухгалтер, так и налоговая инспекция.

Чтобы запросить сверку, необходимо подать в налоговую заявление. Утверждённой формы заявления нет, главное указать в нём название фирмы, ИНН, адрес и телефон, а также налоги, по которым нужно свериться.

Общий срок сверки расчётов — десять дней. Если в ходе сверки обнаруживаются расхождения в цифрах, срок увеличивается до 15 рабочих дней.

Налогоплательщик может согласиться с актом и подписать его «без разногласий», либо не согласиться и подписать «с разногласиями». Сверка будет продолжаться до тех пор, пока не выяснится, кто совершил ошибку: бухгалтер или налоговая.

Чтобы сэкономить время, лучше заказать акт сверки через личный кабинет. Заявление писать не нужно, и документ будет готов через пару дней. Для этого в личном кабинете налогоплательщика нажмите на «Сверки с бюджетом» → «Направить заявление об инициировании процедуры проведения совместной сверки расчётов с бюджетом».

Что делать с переплатой по налогу

Если вы обнаружили переплату, у вас есть два варианта:

Зачесть её в счёт будущих платежей или существующего долга.

Вернуть её на расчётный счёт.

Как зачесть переплату в счёт задолженности или будущих платежей

Переплатой можно покрыть задолженность по налогам, штрафам, пеням, либо направить её в счёт будущих платежей.

До 1 октября 2020 года действовало правило: федеральный налог — в федеральный бюджет, региональный налог — в региональный бюджет, местный налог — в местный бюджет. И зачесть переплату по региональному налогу в счёт местного налога было нельзя.

Важно. С 01.10.2020 переплату можно зачесть в счёт любого налога, независимо от того, федеральный он, региональный или местный. Еще переплату можно зачесть в счёт штрафов и пеней, которые относятся к любым налогам.

Однако есть два исключения:

Нельзя зачесть переплату в счёт недоимки или будущих платежей по НДФЛ.

Не получится зачесть переплату в счёт штрафа, установленного КоАП (к примеру, за нарушение порядка применения контрольно-кассовой техники). Налоговый кодекс не предусматривает такую возможность.

Решение о зачёте суммы налоговики примут в течение десяти дней.

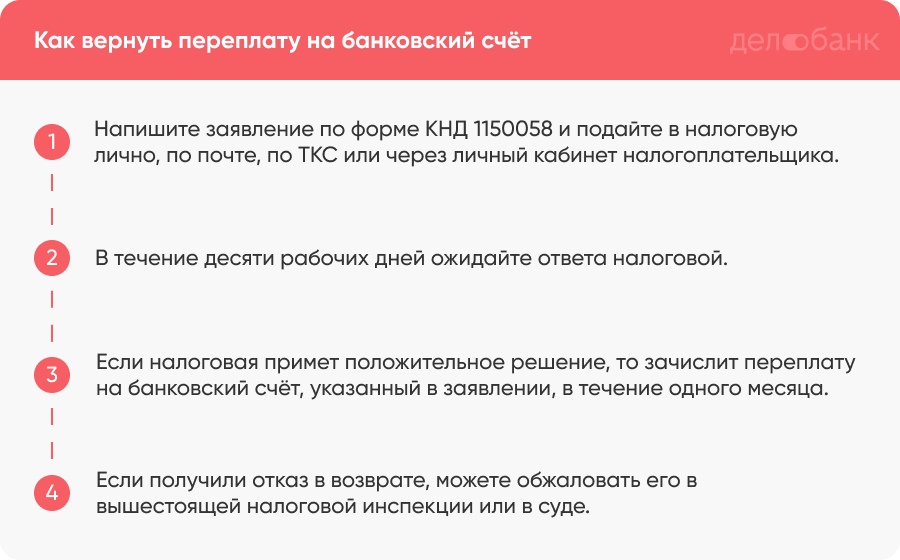

Как вернуть переплату на банковский счёт

Шаг 2. Дождитесь ответа налоговой. Инспекция будет рассматривать заявление в течение десяти рабочих дней. Затем либо вернёт деньги, либо откажет в возврате. Об отказе налоговая сообщит в течение пяти дней со дня принятия решения.

Важно. Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде.

Шаг 3. Проверьте, пришли ли деньги. Если налоговики примут положительное решение, то вернут деньги в течение месяца со дня получения заявления на возврат. Деньги поступят на тот банковский счёт, который вы указали в заявлении.

Если переплата следует из декларации, в том числе уточнённой, то деньги налоговики вернут не раньше, чем через месяц после окончания камеральной проверки этой декларации.

Если налоговая инспекция нарушит указанные сроки, то на невозвращенную сумму будут начисляться проценты за каждый календарный день просрочки.

Важно. Если у вас есть задолженность по другим налогам или долги по пеням и штрафам, то налоговая сначала зачтёт долг, затем вернёт остаток переплаты. Если долгов нет, налоговая вернет сумму переплаты полностью.

Как быть, если пропустили трёхлетний срок

По общему правилу, срок для зачёта или возврата переплаты — три года со дня уплаты налога. Если три года прошли — налоговая инспекция откажет.

Однако трёхлетний срок не всегда отсчитывается с даты уплаты. Например, переплата возникла из-за уплаты авансовых платежей по налогу на прибыль. А бухгалтер узнал о ней, когда подал декларацию по итогам года.

Поэтому если налоговая вам отказала, проверьте, знали ли вы о переплате в тот момент, когда она возникла. Или вы по объективным причинам узнали о ней позже.

Если со дня, как налогоплательщик реально узнал об излишке, три года еще не истекли, можно обратиться в суд. Суд считает трёхлетний срок с момента, когда компания узнала или должна была узнать о переплате. При этом судья проверит причины, из-за которых фирма или ИП не смогли узнать о переплате раньше.

Например, фирма «Спектр» подала декларацию по налогу на прибыль и уплатила налог за 2016 год 13 марта 2017 года. 20 марта 2020 года фирма подала уточнённую декларацию за 2016 г. В ней она дозаявила расходы, которые не могла отразить в первичной декларации из-за судебного спора с контрагентом. В результате, после подачи уточнённой декларации, образовалась переплата. 10 июля 2020 г. компания подала заявление о возврате излишне уплаченного налога. Инспекция отказала в возврате налога, так как с момента его уплаты (13 марта 2017 г.) прошло больше трёх лет. Однако организация может добиться возврата налога через суд, так как о переплате ей стало известно только 20 марта 2020 г., когда были скорректированы данные учёта. Если считать три года от этой даты, то на момент подачи заявления срок возврата еще не прошел.

Как самозанятому вернуть переплату по налогу

Например, Марина — переводчик. Она платит НПД. Марина заплатила налог за декабрь, а потом заметила, что ошиблась в одном чеке на 3 тыс. руб. Марина аннулировала чек с ошибкой, сформировала новый чек и передала данные в налоговую. Затем написала заявление на зачёт переплаты в счёт следующего НПД.

Если вы самозанятый и заметили переплату по налогу, сначала аннулируйте ошибочный чек, затем создайте новый чек с верной суммой. Потом решите, что лучше сделать с переплатой: вернуть (напишите заявление), либо зачесть (в счёт будущего НПД).

Коротко о главном

Если возникла переплата по налогам, вы можете её вернуть живыми деньгами, либо зачесть в счёт будущих платежей или долга.

Чтобы зачесть излишек в счёт существующей задолженности или будущего платежа, напишите заявление по форме КНД 1150057 и подайте в налоговую инспекцию по месту учёта. Налоговая примет решение в течение десяти дней. Зачесть переплату с 01.10.2020 разрешено в счёт налога любого уровня.

Чтобы вернуть переплату на банковский счёт, напишите заявление по форме КНД 1150058 и подайте в налоговую лично, по почте, по ТКС или через личный кабинет. Налоговики примут решение в течение десяти дней, затем вернут деньги в течение месяца. Если будет проводиться камеральная проверка — в течение четырёх месяцев.

Почаще заглядывайте в личный кабинет налогоплательщика: ФНС направляет туда сообщения о переплатах, либо о долгах. Так вы вовремя обнаружите несоответствие между начисленными и уплаченными налогами, и сможете исправить ситуацию.

Проводите сверку расчётов с налоговиками. В идеале так: сдали декларацию, прошла камеральная проверка (три месяца), можно проводить сверку. Лучше заказывать акт сверки через личный кабинет: сделают за два дня.

Зачесть или вернуть деньги получится в течение трёх лет с момента уплаты налога. Если трёхлетний срок пропущен, обращайтесь в суд. Но придётся доказать: а) переплата действительно была б) вы узнали о ней гораздо позже по объективным причинам.

Вам должны: как вернуть переплату по налогу

Особенность нашей налоговой системы в том, что она не проверяет платежи в момент получения. Если вы должны были заплатить 20 000₽, но ошиблись нулем и перечислили 200 000₽, платеж пройдет. Вы заплатите лишнее и даже не узнаете об этом.

Переплата инспекцию не волнует: деньги в бюджет собраны в необходимом количестве. Налоговая не обязана вас извещать, и не в ее интересах быстрее вернуть деньги. Поэтому, если вы не следите за своими отношениями с бюджетом, вы платите больше, чем должны.

Деньги можно вернуть, если вовремя подать заявление. В статье — инструкция, как вернуть переплату, если вы — индивидуальный предприниматель.

Откуда берутся переплаты

Основных причин переплаты три:

Как узнать о переплате

Есть два способа узнать о переплате: от налоговой и самостоятельно.

Узнать от налоговой

Налоговая может позвонить, если найдет переплату. Часто звонят на мобильный, начинают с фразы «Добрый день, это налоговая». В этом случае зафиксируйте, откуда именно звонили и по какому налогу переплата. Главное — номер или адрес налоговой, где нашли переплату.

Если налоговая нашла переплату, она может потребовать счета-фактуры, акты, договоры и кассовый аппарат для дополнительной проверки. Не сопротивляйтесь, дайте им всю информацию, это в ваших интересах. Если откажете, вас оштрафуют на сумму от 10 000₽. К тому же, чем быстрее налоговая разберется в подсчетах, тем быстрее вы получите возврат переплаты.

Через личный кабинет ИП

Личный кабинет ИП на сайте налоговой — это способ отслеживать переплаты по налогам и проверять статус заявлений на возврат. Если у вас есть ключ электронной подписи, вы сможете полностью оцифровать свои отношения с налоговой.

Регистрируйтесь и проверяйте историю налоговых платежей в личном кабинете.

Проверить и получить переплату можно через Почту России и личное посещение инспекции. Если вам важно общаться с налоговой на бумаге и лично, просто замените в статье «электронные обращения» на «посещение инспекции Федеральной налоговой службы (ИФНС) по месту учета» и «отправку письмом с описью вложения»: шаги инструкции не изменятся.

Как вернуть переплату

1. Определите, в какую налоговую обращаться

Выбор налоговой инспекции зависит от того, где вы прописаны, где фактически ведете бизнес и какую систему налогообложения выбрали.

Большинство налогов вы платите по месту регистрации ИП, а оно привязано к месту прописки. Если вы прописаны в Костроме, то ИП зарегистрировано в Костроме. Если бизнес вы ведете в Ярославле, платить вам всё равно в костромской налоговой.

ИП зарегистрировано там же, где вы прописаны, но вести бизнес вы имеете право на всей территории страны — необязательно менять прописку или оформлять временную, чтобы вести бизнес в новом регионе.

ИП применяет ставку налога, которая принята в регионе регистрации. Например, ИП на упрощенке зарегистрирован в Крыму, где ставка 3%, а ведет бизнес в Москве, где ставка 6%. В таком случае бизнесмен обязан платить крымские 3%, если он применяет московскую ставку 6%, то переплачивает.

Ваша инспекция прописана в Личном кабинете.

Некоторые бизнесмены платят налоги не по месту регистрации ИП. Вот три исключения:

Ваша система налогообложения отмечена в Личном кабинете.

Если вы состоите на учете в нескольких налоговых, обращайтесь туда, куда переплатили.

2. Помогите налоговой найти переплату

Для этого сверьте расчеты с бюджетом или получите справку о состоянии расчетов. Шаг необязательный, но поможет доказать переплату и ускорить решение о возврате денег.

Сверка расчетов с бюджетом показывает, сколько вы заплатили и сколько должны были заплатить за определенный период. Например, вы заплатили 200 000₽ налога на прибыль за 2016 год, а сумма налога была 20 000₽.

Чтобы сверить расчеты, зайдите в личный кабинет, в раздел «Расчеты с бюджетом», нажмите «Направить заявление об инициировании процедуры…» и следуйте инструкции.

Сверка проходит 10–15 рабочих дней.

Справка о состоянии расчетов с бюджетом показывает переплаты и долги на конкретное число. Например, на 20 августа 2017 года переплата по налогу на прибыль составляет 180 000₽. Справка не связана со сверкой, ее можно получить отдельно.

Чтобы получить справку, зайдите в личный кабинет в раздел «Получить справку», выберите «Получить справку о состоянии расчетов по налогам…» и следуйте инструкции.

Изготовление справки — 5 рабочих дней

Случается, что предприниматель приносит в налоговую заявление, чтобы получить переплату, потом приносит результаты сверки, а его отправляют снова подавать заявление. Если такое случится с вами, просто отказывайтесь — по закону достаточно одного заявления.

3. Подайте заявление на возврат переплаты в налоговую

Форма заявления есть в личном кабинете, подать ее можно в электронном виде, если у вас есть усиленная квалифицированная подпись. Зайдите в раздел «Расчеты с бюджетом», выберете пункт «Направить заявление о зачете/возврате» и следуйте инструкции.

К заявлению приложите сканы документов, подтверждающие переплату и облегчающие работу налоговой: копии платежек и деклараций, справку о сверке расчетов с бюджетом.

Дважды проверьте банковские реквизиты в заявлении о возврате налога: на этот счет Федеральное казначейство переведет деньги по поручению налоговой.

4. Получите ответ по заявлению

Как быстро вы получите ответ налоговой, зависит от того, как подали заявление: вместе со сверкой или без нее:

Вернуть переплату на расчетный счет можно в течение трех лет. Отсчет идет с даты подачи декларации, а не с дня, когда вы вычислили переплату и подали заявление.

Решение налоговой и статус заявления проверяйте в личном кабинете.

5. Ждите денег

Деньги придут через месяц после того, как налоговая сообщит о положительном решении.

Если месяц прошел, а деньги не поступили, налоговая заплатит за каждый день просрочки. Вам выплатят процент от суммы переплаты. Размер процента равен ставке рефинансирования ЦБ РФ на дни нарушения срока возврата. Например, сейчас это 9%.

Что делать, если что-то пошло не так

Налоговая может медлить с решением: потерялось заявление, произошел сбой в программе, не получилось вовремя рассмотреть заявление. Если налоговая молчит больше положенных 15 рабочих дней, пишите второе заявление с просьбой о выдаче решения через ту же форму в личном кабинете.

Если налоговая отказалась вернуть деньги или проигнорировала второе заявление, подавайте жалобу в Федеральную налоговую службу. Она руководит всеми налоговым инспекциями. Подать жалобу можно через личный кабинет. Зайдите в раздел «Обратиться в налоговый орган», выберете пункт «Написать обращение» и следуйте инструкции.

Если обращение в ФНС не помогло, идите в Арбитражный суд. Для судебного разбирательства у вас есть 3 года со дня, когда вы узнали о переплате.

Какая сумма вернется

По закону, вам вернут 100% суммы переплаты, если нет долгов. Если долги есть, налоговая может сделать взаимозачет: погасить вашу задолженность за счет переплаты.

Взаимозачет можно сделать только по налогам одного типа. Например, если в 2017 году вы переплатили налог на прибыль, а в 2016 году у вас был долг по этому налогу, то ФНС автоматически спишет переплату в счет долга. Извещение об этом придет через 5 дней, проверяйте в личном кабинете.

Но если вы переплатили налог на прибыль, а у вас был долг по налогу на недвижимость, то взаимозачета не получится. Переплату вернут, а долг останется и на него будут капать пени.

Если вы хотите ускорить взаимозачет или покрыть долг по одному налогу за счет переплаты по другому, просто попросите об этом. Для этого в заявлении на возврат в свободной форме напишите, что хотите переплату зачесть в счет долгов. Если переплаты не хватает, чтобы покрыть все долги, то укажите, какие долги списывать в первую очередь.

На выплату долга может уйти вся налоговая переплата, тогда вы не получите ничего. Но долг уменьшится.

Что будет, если не вернуть переплату

Ничего страшного не случится: штрафов и пени за переплаты нет.

Переплату налоговая зачислит в счет будущего налога того же типа. Например, если вы переплатили налог на транспорт в 2016 году и не подали заявление на возврат переплаты, то в 2017 году налоговая сократит ваш налог на транспорт на эту сумму.

Если вы перестали пользоваться корпоративным транспортом и перестали платить налог на транспорт, налоговая переплату никуда не зачтет в следующем периоде. С этого момента у вас есть три года на возврат переплаты, иначе вы потеряли эти деньги.

В таком случае попробуйте списать переплату как «безнадежный долг». Безнадежный долг — сумма, которую нельзя взыскать из-за давности или из-за объективных причин вроде банкротства фирмы-должника.

Списанный долг для бухгалтерского учета — это расход, который вы перекрываете из доходов, чтобы дебет и кредит сходились. Это уменьшает доходы, с которых вы платите налоги. Для налоговой списание долга равно уменьшению налогов, поэтому она придирается и дополнительно перепроверяет все списания потерь.

Вы имеете право списать невозвратную переплату как безнадежный долг по приказу Минфина о бухгалтерском учете, но российская практика показывает, что вам скорее всего откажут. Если сумма переплаты такая, что списать выгодно, обратитесь к юристам и профессиональным бухгалтерам, чтобы они взяли на себя списание безнадежных долгов.

Как не переплачивать

Как вернуть переплату по налогу: инструкция

1. Зарегистрируйтесь в личном кабинете ИП и проверьте наличие переплаты.

2. Помогите налоговой: проведите сверку с бюджетом или получите справку о состоянии расчетов с бюджетом в личном кабинете.

3. Заполните заявление на возврат и подайте его в налоговую вместе с результатами сверки.

4. Ждите решения налоговой 10 рабочих дней.

5. Получите деньги через месяц.

6. Если не успеваете вернуть переплату, спишите ее как безнадежный долг.

С 1 октября меняются правила зачета и возврата налогов. Как вернуть или зачесть переплату по-новому

Сейчас зачет переплаты производится только по налогам одного вида. Это означает, что переплату по федеральным налогам можно зачесть только в счет федеральных налогов, по региональным — в счет региональных, по местным — в счет местных. Какие налоги относятся к федеральным, региональным и местным, указано в п. 7 ст. 12 НК РФ, ст.ст. 13-15 НК РФ.

Что касается возврата переплаты, то в настоящее время для получения денег на расчетный счет достаточно не иметь задолженности по налогам того же вида.

Что изменится с 1 октября 2020 года

С 1 октября 2020 года отменяется абз. 2 п. 1 ст. 78 НК РФ и с этой даты при зачете налогов не будет иметь значения — к какому виду относится тот или иной налог. То есть, например, переплату по НДС можно будет зачесть в счет недоимки по налогу на имущество организаций. То же самое относится к пеням и штрафам: так как «привязка» к виду налогов отменена, то ту же переплату по налогу на добавленную стоимость можно будет зачесть не только в счет налога на имущество, но и в счет недоимки по пени и (или) штрафу по налогу на имущество.

Изменятся и правила возврата переплаты: вернуть переплату можно будет только при условии, что у плательщика нет недоимки по любым налогам, пеням, штрафам, а не только по налогу тоже вида. Можно сказать, что если зачесть переплату станет проще, то вернуть ее станет сложнее.

Внимание: по страховым взносам правила зачета и возврата не изменятся.

Так как никаких переходных периодов не предусмотрено, то зачет и возврат по новым правилам будет распространятся и на суммы, уплаченные до 1 октября 2020 года. Не важно, когда именно возникла переплата. Важно, чтобы сам зачет или возврат произошел после указанной даты (Письмо Минфина России от 10.08.2020 № 03-02-07/1/72100).

Откуда берется переплата

Переплата может возникнуть по разными причинам:

Многие ИП и руководители малого бизнеса самостоятельно ведут бухгалтерию, рассчитывают налоги. Но одновременно следить за бизнесом и вести учет сложно.

Причем вы можете выбрать, что вам необходимо — только ведение кадрового учета и расчет зарплаты, персональный бухгалтер или полноценный бэк-офис.

Как проверить, есть ли переплата

Чтобы выявить переплату рекомендуется регулярно проводить сверку налоговых платежей. Акт сверки можно запросить у налоговой инспекции лично (написать заявление и отнести в налоговую), направить запрос по телекоммуникационным каналам связи (ТКС) через своего оператора или проверить перечисления в своем личном кабинете на сайте ФНС. Особенно это актуально для индивидуальных предпринимателей и собственников небольших компаний, которые сами ведут учет.

А что дальше

Если есть переплата, то принять решение, что с ней делать дальше, нужно в течение 3- лет с даты ее возникновения (п. 3 ст. 78 НК РФ). Если этот срок пропустить, то зачесть или вернуть переплату можно будет только через суд. И то только в том случае, если налогоплательщик докажет, что он по уважительной причине пропустил срок для зачета /возврата переплаты.

Если таких причин нет, или указанные причины суд сочтет не уважительными, то про переплату можно забыть.

Чтобы вернуть средства организации необходимо подать заявление с указанием банковских реквизитов для возврата. Расчетный счет должен быть открыт у любой компании, т.к. через него проходят не только расчеты с контрагентами, но и с государственными органами. Открыть расчетный счет с бесплатным обслуживанием можно в Ак Барс Банке. Контролировать платежи и использовать дополнительные возможности (например, проверять риск приостановления операций по счету) можно через систему Ак Барс Бизнес Драйв на компьютере или через мобильное приложение.

Что нужно сделать для возврата

Чтобы зачесть и вернуть переплату нужно сообщить о принятом решении налоговой инспекции. Сделать это нужно путем предоставления заявления по форме, утвержденной приказом ФНС России от 14 февраля 2017 года № ММВ-7-8/182@.

В зависимости от того, если ли недоимка по другим налогам, какая сумма переплаты имеется,организация и ИП могут поступить следующим образом:

Решение о зачете налоговый орган примет в течение 10-и рабочих дней:

Решение о возврате суммы переплаты налоговый орган также должен принять в течение 10-и рабочих дней с даты получения заявления от налогоплательщика или даты подписания акта сверки. Еще пять рабочих дней дается налоговикам на то, чтобы сообщить о принятом решении налогоплательщику и еще месяц на то, чтобы перечислить деньги на расчетный счет.

Если отказали в зачете или в возврате

О том, что налогоплательщику отказали в зачете или возврате переплаты налоговый орган обязан сообщить в тот же 10-и дневный срок, что и для положительного решения.

Отказать в зачете/возврате переплаты налоговый орган может в случае, если переплате больше 3-х лет. Что делать — рассказывали выше: обращаться в суд. Но перед этим отказ необходимо обжаловать в вышестоящем налоговом органе.

Также причиной отказа может быть допущенная ошибка при заполнении заявления о зачете/возврате переплаты. После уточнений зачет будет проведен, а сумму переплаты переведут на расчетный счет. Других причин в отказе нет.

Стоимость онлайн-поддержки в разы ниже, чем содержание штатного юриста.

.png)