что означает свеча доджи

Паттерн «Доджи»: разновидности и торговля

Содержание статьи

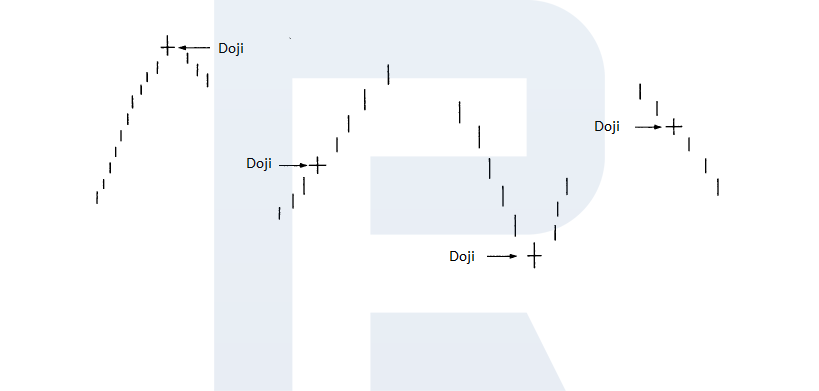

В этом обзоре мы рассмотрим разновидности и способы торговли по паттерну «Доджи». Эта фигура из свечного анализа периодически встречается на графиках цены и предвещает возможную коррекцию или разворот текущей тенденции.

Что такое «Доджи»?

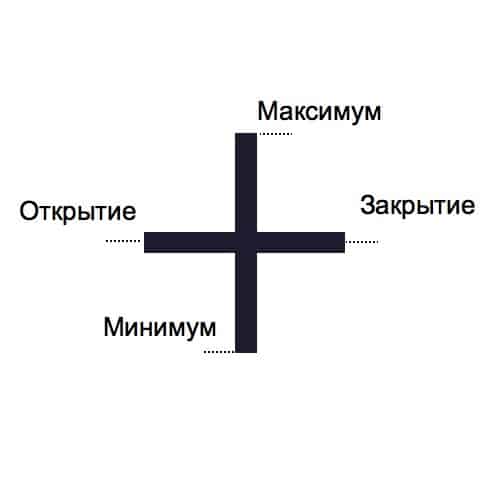

«Доджи» (Doji) – это потенциально разворотный паттерн, состоящий из одной свечи, давшей ему своё название. Свеча «Доджи» – это один из важнейших элементов в свечном анализе. У неё нет полноценного «тела», цены открытия и закрытия практически совпадают, но допускается незначительное отличие в несколько пунктов.

Появление «Доджи» на графике цены говорит о временном равновесии, состоянии неопределённости на рынке, так как ни быкам, ни медведям не удалось сдвинуть цену закрытия в свою сторону.

Место формирования паттерна «Доджи» на графике цены имеет важное значение:

1. «Доджи» в боковике (флэте)

Когда этот паттерн находится в середине диапазона, он не даёт торговых сигналов. В данной ситуации «Доджи» просто отражает временную консолидацию котировок перед началом нового импульса движения цены.

2. «Доджи» на максимумах рынка

Говорит о возможном развороте вниз. Появление этого паттерна после растущих белых свечей может быть предвестником окончания восходящего импульса цены. Быки, установив новые максимумы, дошли до сильной области сопротивления, преодолеть которую не смогли. Теперь медведи готовы перейти в контратаку, спровоцировав нисходящую коррекцию или даже разворот вниз.

3. «Доджи» на минимумах рынка

Сигнализирует о потенциальном развороте вверх. Формирование паттерна после снижающихся чёрных свечей может предвещать завершение нисходящего импульса движения цены. Медведи добрались до сильной области поддержки, где натолкнулись на активное противостояние быков. Теперь быки, почувствовав слабость медведей, постараются развернуть рынок в свою сторону, что может привести к началу восходящего движения.

Таким образом, паттерн «Доджи», появившийся на максимумах или минимумах графика цены, сигнализирует о возможном развороте тенденции.

Так как свеча «Доджи» является также составной частью нескольких других разворотных моделей, одноимённый паттерн может в дальнейшем трансформироваться в другую разворотную свечную комбинацию.

Разновидности паттерна «Доджи»

Рассмотрим несколько разновидностей «Доджи». Несмотря на определённые отличия, принцип торговли этих моделей одинаковый.

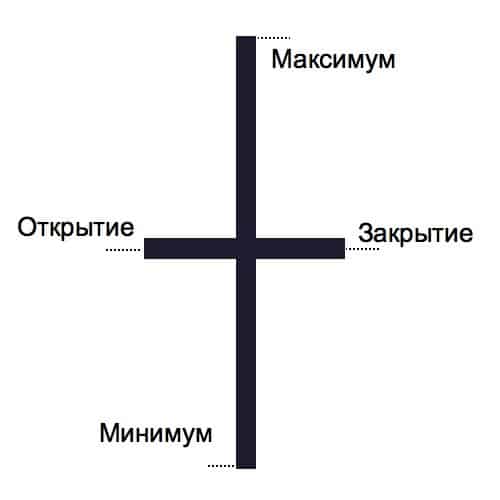

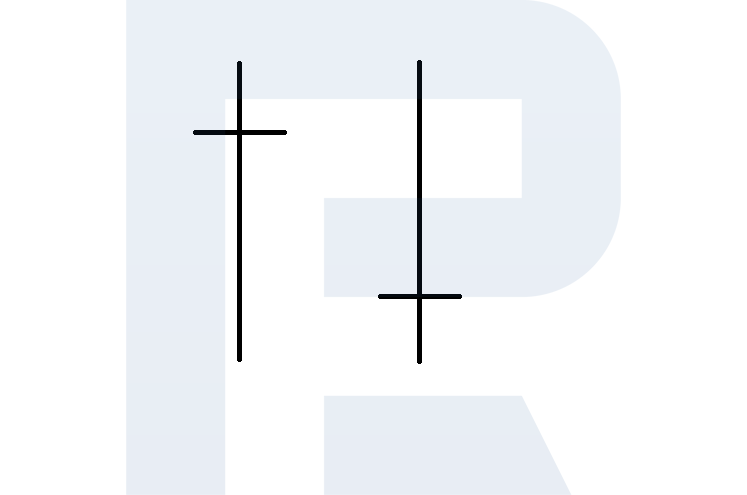

Обычный Доджи

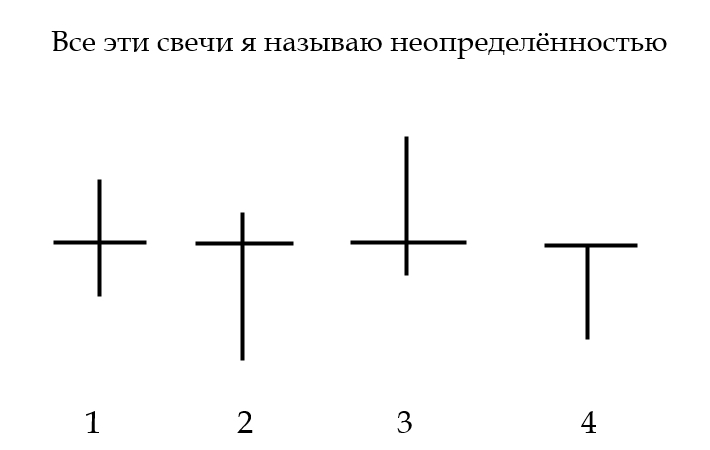

Паттерн имеет относительно небольшие, примерно равные по длине «хвосты» свечи.

Длинноногий Доджи

Паттерн имеет ярко выраженные длинные «хвосты», при этом совпадающие цены закрытия и открытия («тело») расположены ближе либо к максимальному значению, либо к минимальному (не симметрично).

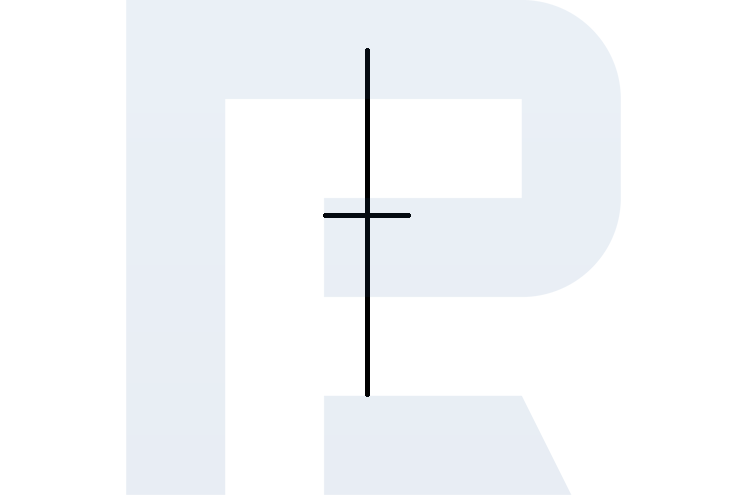

Доджи рикша

Разновидность «Длинноного Доджи»: «тело» находится посередине, а длина «хвостов» одинаковая (симметричное расположение).

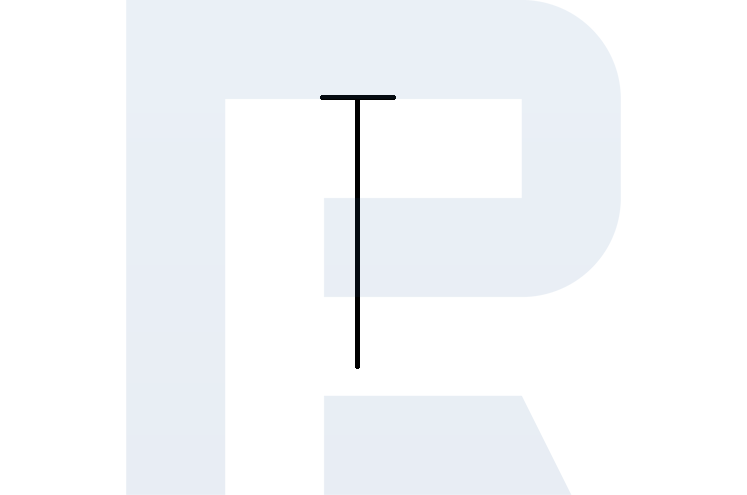

Доджи надгробие

Разновидность «Длинноного Доджи»: есть длинный верхний «хвост» и отсутствует нижний.

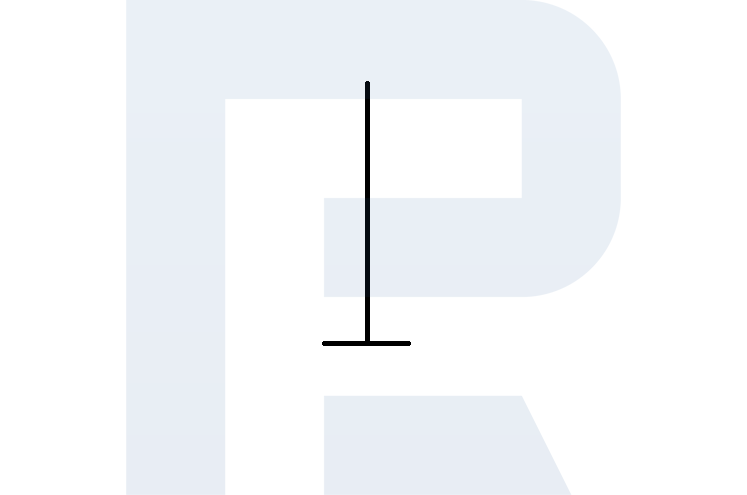

Доджи стрекоза

Разновидность «Длинноного Доджи»: есть длинный нижний «хвост» и отсутствует верхний.

Доджи четырёх цен

Цены открытия, закрытия, максимум и минимум полностью совпадают. На ликвидных финансовых инструментах этот паттерн встречается редко, характерен для низколиквидных активов.

Торговля по паттерну «Доджи»

Можно выделить два основных способа торговли по паттерну Доджи: агрессивный и консервативный.

Сигнал на покупку

Сигнал на покупку формируется на минимумах графика цены. Алгоритм торговли выглядит так:

Сигнал на продажу

Сигнал на продажу появляется на максимумах графика цены. Алгоритм торговли выглядит следующим образом:

Заключение

Паттерн «Доджи» является потенциально разворотной фигурой свечного анализа, если он формируется на локальных экстремумах графика цены. «Доджи» может работать как самостоятельно, так и в составе других разворотных моделей.

Перед началом реальной торговли следует протестировать отработку паттерна «Доджи» на истории и попрактиковаться на демо-счёте.

Познакомиться с другими свечными паттернами можно в этой статье:

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Свеча доджи в трейдинге — полное руководство по торговле

Свеча доджи — одна из самых непонятых свечей в трейдинге. В большинстве учебников вы найдете, что появление доджи говорит о нерешительности на рынке. Но знаете ли вы, что она также может вас предупредить, что направление движения цены вот-вот изменится? В зависимости от длины доджи, мы можем понять, как поведет себя рынок в ближайшем будущем. Обо всем этом и о много другом мы узнаем из сегодняшней статьи.

Что из себя представляет свеча доджи?

Свеча доджи образуется, когда цены открытия и закрытия свечи одинаковы. Это говорит нам о том, что рынок находится в состоянии неопределенности. Ни покупатели, ни продавцы не контролируют ситуацию.

Сама по себе свеча доджи нам ни о чем не говорит, поэтому нам всегда нужно смотреть на общий контекст движения цены.

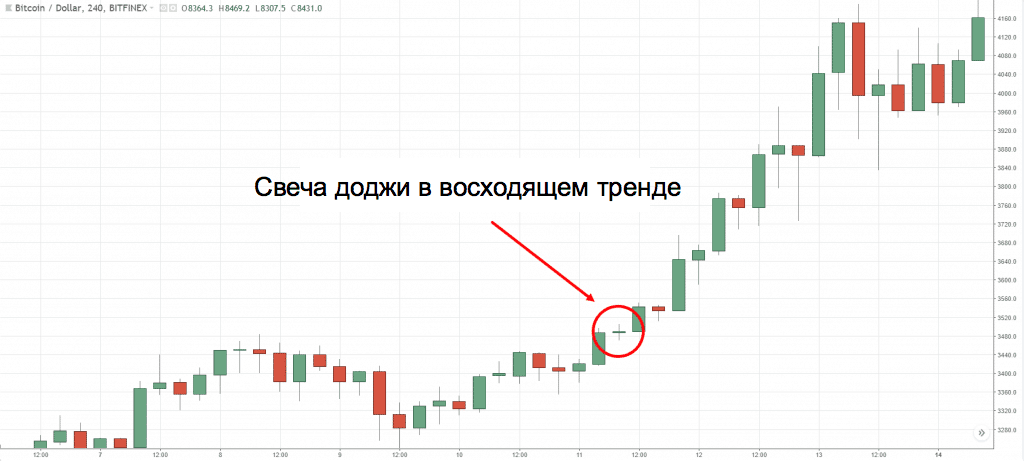

К примеру, если вы замечаете доджи в восходящем тренде, это будет означать, что рынок временно находится в состоянии равновесия. Как только он достаточно «отдохнет», то скорее всего, цена будет двигаться выше, поскольку это путь наименьшего сопротивления.

Большинство трейдеров, когда видят свечу доджи в восходящем тренде думают: «тенденция вот-вот изменится, нужно продавать». Но это ошибка! Почему? Подумайте сами. Тренд состоит из множества свечей, которые двигаются все выше и выше. Насколько велика вероятность, что он может развернуться всего лишь из-за одной единственной свечи?

Доджи-стрекоза

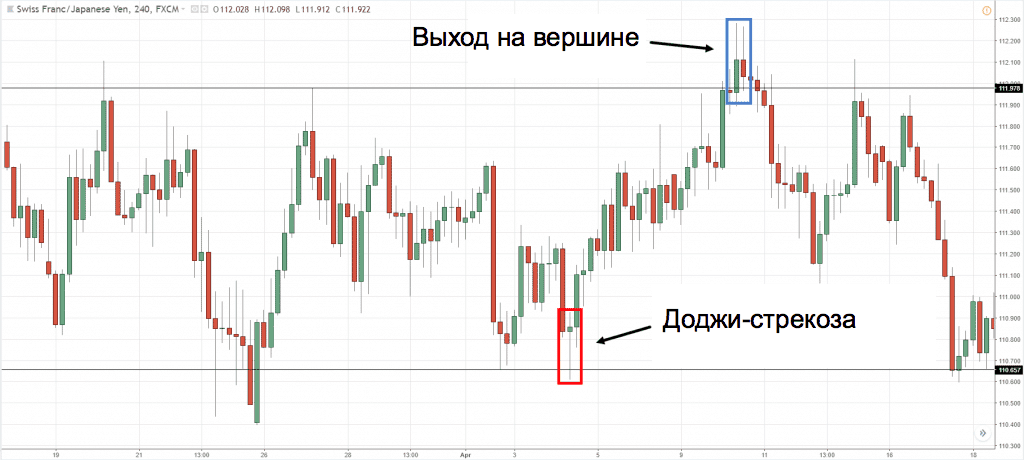

Доджи-стрекоза возникает, когда цены открытия и закрытия, а также максимум свечи одинаковы, а минимум образует длинную нижнюю тень.

Однако вы редко увидите идеальную доджи-стрекозу, когда цена закрывается именно там, где она открылась. Вместо этого вы будете видеть различные вариации этой свечи с небольшим по размеру телом.

Важно не запоминать образец, а понимать смысл, который стоит за свечой.

Доджи-стрекоза говорит нам, что вначале цена была под контролем продавцов, которые двигали ее вниз. Однако потом покупатели взяли цену под свой контроль и вернули ее обратно. И наконец, рынок закрылся по той же цене, по которой и открылся. Это сигнализирует о силе покупателей.

Как использовать свечу доджи-стрекоза, если рынок в консолидации?

Мы знаем, что поддержка — это область, где может возникнуть потенциальное давление со стороны покупателей. Поэтому если на уровне поддержки возникает доджи-стрекоза, мы открываем сделку в лонг. Рынок отскакивает от более низких цен и, скорее всего, развернется в обратном направлении.

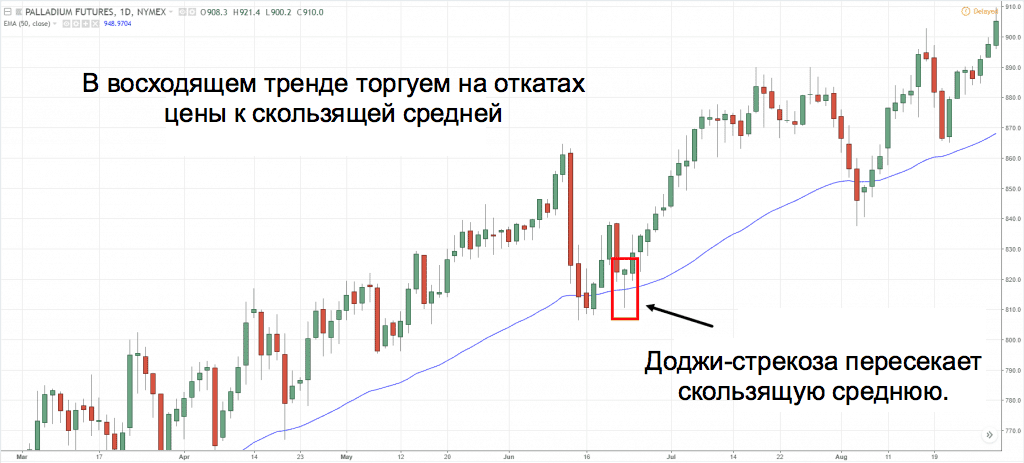

Как использовать свечу доджи-стрекоза, если рынок в тренде?

В сильном восходящем тренде цена будет отскакивать от скользящей средней. Таким образом, мы можем открывать сделку в лонг, когда увидим свечу доджи-стрекоза на уровне скользящей средней.

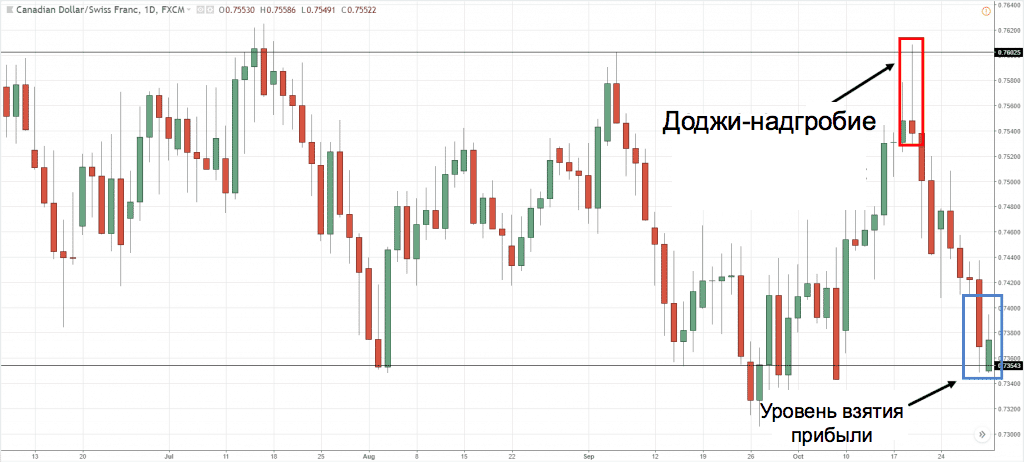

Доджи-надгробие

Доджи-надгробие возникает, когда цены открытия и закрытия, а также минимум свечи совпадают, а максимум образует длинную верхнюю тень.

Доджи-надгробие говорит нам, что сначала цена была под контролем покупателей, которые двигали ее вверх. Однако потом продавцы взяли цену под свой контроль и вернули ее обратно. И наконец, рынок закрылся по той же цене, по которой и открылся. Это говорит нам о силе продавцов.

Как использовать свечу доджи-надгробие, если рынок в консолидации?

Мы знаем, что сопротивление — это область, где может возникнуть потенциальное давление со стороны продавцов. Поэтому если на уровне поддержки возникает доджи-надгробие, мы открываем сделку в шорт. Рынок отскакивает от более высоких цен и, скорее всего, развернется в обратном направлении.

Как использовать свечу доджи-надгробие, если рынок в тренде?

В сильном нисходящем тренде цена будет отскакивать от скользящей средней. Таким образом, мы можем открывать сделку в шорт, когда мы увидим свечу доджи-надгробие на уровне скользящей средней.

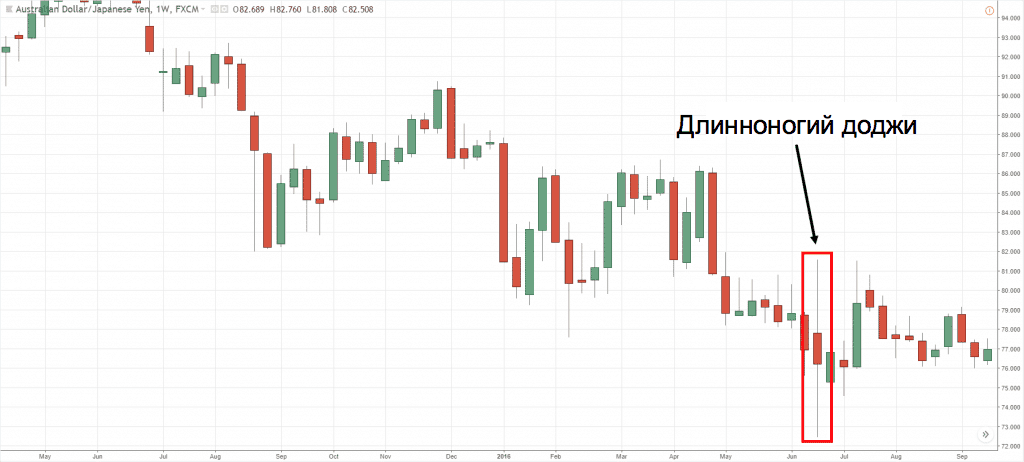

Длинноногий доджи

Длинноногий доджи возникает, когда цены открытия и закрытия совпадают, а тени максимумов и минимумов очень длинные.

Она означает, что рынок находится в состоянии неопределенности после огромного всплеска волатильности (которая обычно происходит после новостного события).

Как правило, после длинноногого доджи волатильность становится минимальной. Рынок должен сделать перерыв, прежде чем продолжить свое движение. Поэтому он будет находиться в диапазоне, накапливая позциии трейдеров.

Это означает, что вы можете открывать сделки в лонг возле минимумов или входить в шорт возле максимумов диапазона длинноногого доджи, в идеале на первом тесте.

AUDJPY недельный таймфрейм.

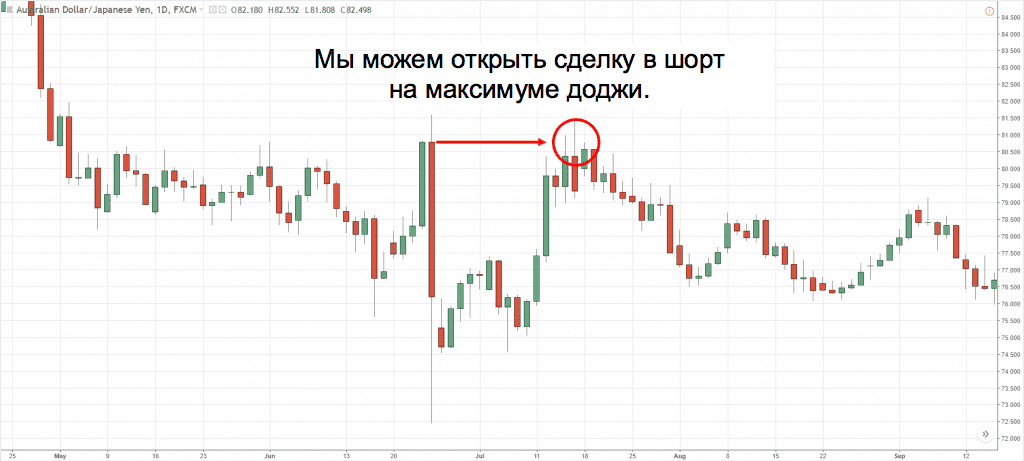

На дневном таймфрейме AUDJPY мы можем открывать сделки в шорт на первом тесте максимумов доджи.

Если цена несколько раз тестирует максимумы или минимумы длинноногого доджи, то возникает вероятность пробоя.

AUDJPY недельный таймфрейм: рынок находится в диапазоне после формирования длинноногого доджи.

На дневном графике AUDJPY мы можем открывать сделку на пробой после многогратного тестирования ценой границ диапазона.

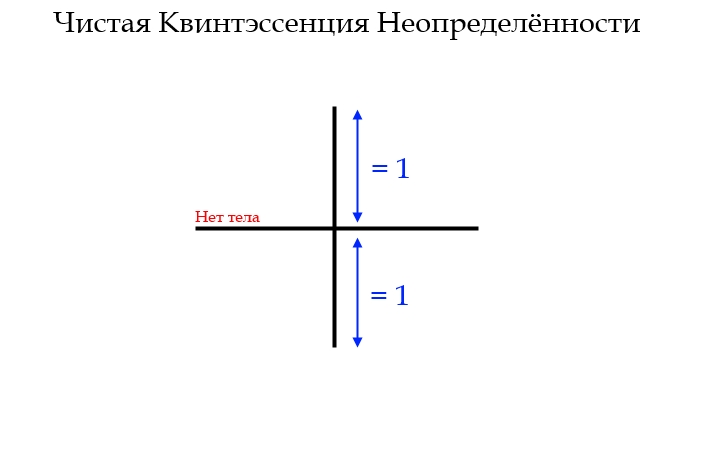

Доджи, харами, надгробие — определяем неопределённость

Я называю свечи с нулевым телом — неопределённостью. Другими словами, для меня свеча не имеющая никакого цвета не говорит о том, куда она собирается двинуться и поэтому, в таких ситуациях я просто остаюсь в стороне, стараюсь не ставить никаких отложенных ордеров, так как рынок и сам не знает направление, в котором желает двинуться.

Банально, если вы будете торговать на одной из таких свечей, то это равносильно тому, что вы подбросите монетку. Ведь ваш шанс на победу будет равен 50%, а это не та вероятность, на которую стоит рассчитывать в торговле на валютном рынке.

Доджи — определяем неопределённость

В целом, сама эта свеча является идеальным воплощением моего понимания неопределённости, так как она имеет два равных шипа и тело не имеющее цвета.

А теперь, просто задумайтесь, что она может значить?

Ничего она не значит. Рынок просто не понимает то, куда он хочет двигаться, трейдеры не понимают того, куда они хотят толкать рынок, я не понимаю смысла в торговле при образовании данной свечи.

Но, тут есть одна приятная вещь, которая очень часто будет помогать вам определять неопределённость. А теперь, внимание.

Закон №1: неопределённость определяется следующим баром.

Уверен, что теперь вы наверняка запомните этот закон. Но, если с усвоением информации всё понятно, то стоит разобраться с четырьмя типами определения, ведь в данном моменте могут быть кое-какие осложнения.

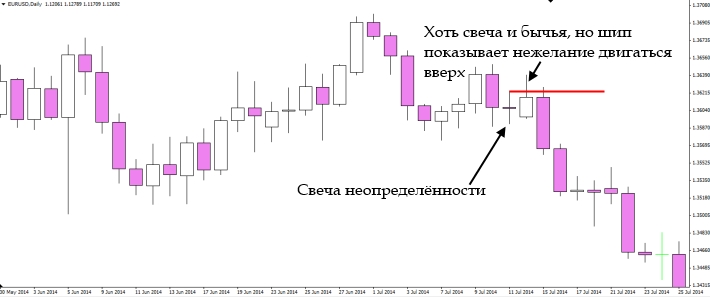

4 способа определить настроение свечи неопределённости

Тут всё делается просто, ведь вторая свеча может нам показать как желание, так и нежелание рынка двигаться в том или ином направлении.

На рисунке выше вы можете увидеть то, как свеча образовавшаяся после неопределённости попыталась пробить её максимум и закрепиться над ним, но этого у неё не получилось и поэтому после себя она оставила шип, который говорит о нежелании двигаться вверх, хоть и само тело свечи имеет бычий цвет.

Давайте рассмотрим пример желания, также на валютной паре EUR/USD.

А в данном случае мы можем наблюдать то, что свеча идущая за неопределённостью истинно пробивает её вниз, тем самым она нам говорит о том, что рынок хочет снижаться, что и происходит.

Как видите, всё достаточно просто, нужно лишь дождаться необходимого момента и вуаля, прибыль на депозит.

Подводим итог

В целом, если вы внимательно читали статью, то вы уже сделали правильные выводы, но позвольте мне подтвердить их.

Свеча Доджи | Doji

Свеча доджи (англ. Doji Candlestick) является одним из важнейших типов японских свечей, которая является как самостоятельным источником информации для технического аналитика, так и составной частью нескольких важных моделей или паттернов. Этот тип свечи формируется в случае, когда цена открытия и закрытия практически равны, то есть у нее практически отсутствует тело. В зависимости от длины верхней и нижней тени она может выглядеть как крест, перевернутый крест или знак плюс. Сами по себе свечи доджи являются нейтральным паттерном, поэтому бычий или медвежий характер паттерна в каждом конкретном случае будет зависеть от предыдущей динамики цен и от будущего подтверждения.

В идеальном варианте цена открытия должна быть равна цене закрытия, но практика анализа допускает их незначительное расхождение. Тем не менее свечи доджи, у которых цена открытия равна цене закрытия, считаются более надежным паттерном. По сути этот паттерн является графическим отображением борьбы быков и медведей в определенном периоде времени. В течение этого периода цены поднимаются выше и опускаются ниже уровня открытия, но к закрытию остаются на том же уровне. Другими словами, результатом противостояния продавцов и покупателей на рынке будет ничья, поскольку давление ни одной из сторон не позволило изменить уровень цены.

В случае равенства цены открытия и закрытия идентифицировать свечу доджи достаточно легко. Однако в случае их расхождения не существует четких критериев идентификации. Прежде всего аналитик должен учитывать масштаб цен. Например, допустимой будет считаться разница между открытием и закрытием в 0,05 у.е. для акции стоимостью 10 у.е., как и разница в 0,5 у.е. для акции стоимостью 100 у.е. Помимо этого следует учитывать и ряд других факторов: динамику цен, недавнюю волатильность и характер предыдущих свечей. Также важным критерием значимости свечи доджи является очень низкая высота тела по сравнению с предыдущей свечой. Если свеча доджи появляется среди свечей с низким телом, то и ее значимость также будет незначительной.

Вечерняя и утренняя звезда доджи

Значимость свечей доджи в значительной мере зависит от не только от предшествующего ей тренда, но и от предыдущей свечи. Появление доджи на восходящем тренде или после бычьей свечи с длинным телом дает сигнал о том, что давление со стороны покупателей начинает ослабевать. Аналогично на нисходящем тренде или после длинной медвежьей свечи ее появление говорит о снижении давления на рынок со стороны продавцов. По сути это является индикатором того, что силы спроса и предложения уравновесились, и возрастает вероятность изменения направления господствующего тренда. Однако сама по себе свеча доджи не является надежным сигналом разворота, поэтому обязательно требует дополнительного подтверждения.

Пример появления доджи на восходящем тренде приведен на рисунке ниже.

Наиболее значимыми на восходящем тренде считаются доджи, которые формируются после бычьей свечи с длинным телом, но если доджи пересекает ее тело, как показано на рисунке выше, то ее значимость будет низкой. Окончательным подтверждением разворота является медвежья свеча, тело которой перекрывает более половины бычьей свечи. В практике технического анализа значимым паттерном считается «вечерняя звезда», когда свеча доджи не пересекает тело ни бычьей ни медвежьей свечи, но пересекает их верхние тени. Однако наиболее значимым паттерном является «брошенный младенец», когда на восходящем тренде доджи не пересекает верхней тени ни бычьей ни медвежьей свечи. Эти два паттерна рассматриваются аналитиками как надежные сигналы, предшествующие развороту бычьего тренда.

Аналогичные паттерны могут формироваться и на нисходящем тренде, пример которых представлен на рисунке ниже.

Появление доджи после медвежьей свечи с длинным телом на нисходящем тренде является сигналом для аналитика о возможной смене направления господствующего тренда. Однако его значимость будет низкой, если доджи пересекает тело медвежьей свечи. Значимым паттерном считается «утренняя звезда», состоящая из трех свечей: длинная медвежья, доджи и бычья свеча. При этом доджи не должна пересекать тело ни бычьей ни медвежьей свечи, а бычья свеча является окончательным подтверждением разворота тренда, если ее тело составляет не менее половины медвежьей свечи. Однако самой высокой значимостью обладает паттерн «брошенный младенец», когда свеча доджи не пересекает даже нижние тени медвежьей и бычьей свечи. В этом случае паттерн дает дополнительное подтверждение развороту медвежьего тренда в виде ценового гэпа.

Длинноногий доджи

Длинноногий доджи (англ. Long-legged Doji), известный также как «рикша» (англ. Rickshaw Man), является еще одним из типов свечей доджи, для которого характерны длинные верхняя и нижняя тени, которые примерно равны по высоте.

Формирование таких свечей свидетельствует о высокой степени неуверенности рынка, поскольку в течении торговой сессии цены значительно отклоняются от уровня открытия, но к моменту закрытия возвращаются к этому уровню. Их появление является важным сигналом и свидетельствует о возможном развороте господствующего тренда.

Доджи-стрекоза

Доджи-стрекоза (англ. Dragonfly Doji) формируется в случае, когда цена открытия, закрытия и максимум являются одинаковыми, а минимум формирует длинную нижнюю тень. В результате свеча выглядит как буква «Т», с длинной нижней тенью, но без верхней. На практике это означает, что медведи доминировали в начале сессии, что привело к снижению цен и формированию нижней тени. Однако к закрытию сессии на рынке доминировали быки, что привело цену закрытия к уровню открытия, который одновременно является сессионным максимумом.

Появление доджи-стрекозы является сигналом о потенциальном развороте господствующего тренда, что, тем не менее, в значительной мере зависит от предыдущего движения цен и будущего подтверждения. Длинная нижняя тень свидетельствует не только о давлении быков на рынок, но и об определенной активности медведей, которую нельзя сбрасывать со счетов. Наиболее значимый сигнал разворота на восходящем тренде дает доджи-стрекоза, сформировавшаяся после длинной бычьей свечи или в районе сильного уровня поддержки. На нисходящем тренде доджи-стрекоза наиболее значима после длинной медвежьей свечи или в области сильного уровня поддержки. Однако обе ситуации требуют дополнительного подтверждения разворота: длинной медвежьей свечи после доджи-стрекозы на восходящем тренде, или длинной бычьей свечи на нисходящем тренде.

Доджи-надгробие

Доджи-надгробие (англ. Gravestone Doji) формируется в случае, когда цена открытия, сессионный минимум и цена закрытия равны, а сессионный максимум формирует длинную верхнюю тень, что по форме напоминает перевернутую букву «Т». На практике это означает доминирование быков в начале торговой сессии, что приводит к росту цен и формированию длинной верхней тени, которое сменяется доминированием медведей, что приводит к снижению цен на момент закрытия сессии к уровню открытия, являющимся одновременно минимумом.

Является ли доджи-надгробие сигналом разворота господствующего тренда во многом зависит от предыдущего движения цен и получения окончательного подтверждения. Хотя цене закрытия не удается подняться или опуститься выше цены открытия, длинная верхняя тень свидетельствует о неудачной попытке быков оказать давление на рынок. На нисходящем тренде значимым считается доджи-надгробие, которое формируется после длинной медвежьей свечи или области сильного уровня поддержки, и свидетельствует о нарастании давления быков. Однако этот сигнал разворота тренда требует дополнительного подтверждения в виде длинной бычьей свечи, следующей за свечой доджи-надгробие. На растущем тренде сигнал разворота считается значимым после длинной бычьей свечи или в области сильного уровня сопротивления, а доджи-надгробие означает неудавшуюся атаку быков. Тем не менее для окончательного подтверждения разворота необходима длинная медвежья свеча.

50 основных комбинаций японских свечей. Определяемся с трендами

При определении разворотных сигналов инвестор может пользоваться различными инструментами технического анализа: осцилляторами, трендовыми индикаторами, уровнями поддержки и сопротивления. Но, кроме того, полезным инструментом являются различные свечные комбинации, которые можно использовать в сочетании с приведенными выше методами. Свечной анализ может дать ответы на вопрос, какие настроения на рынке, ведь каждая свеча представляет собой борьбу покупателей и продавцов. В этой статье мы хотели бы представить вам основные свечные комбинации, которые помогут предугадать разворот на бычьем или наоборот медвежьем рынке или продолжение тенденции.

Японские свечи как инструмент технического анализа был изобретен раньше остальных, но широкое применение получил не сразу. По названию легко догадаться, что «родиной» стала Япония: местные торговцы рисом пользовались этим методом уже в 18 веке. Считается, что впервые график в виде последовательности «свечей» придумал торговец рисом Хомма Мунэхиса для наглядного изображения ценового максимума и минимума в течение определённого периода времени, а также цены на начало и конец данного периода. Однако в силу географической удаленности и закрытости Японии от внешних «посетителей» популярность данный вид графика приобрел гораздо позднее, когда в Европе и США уже активно кипела биржевая жизнь. По мнению абсолютного большинства экспертов, «японские свечи» можно назвать наиболее удобным графиком — именно он показывает не только направление движения, но и настроение игроков в отдельно взятый период времени.

Комбинации, подтверждающие разворот «медвежьего тренда»

Первая комбинация, которую мы рассмотрим, это молот и перевернутый молот. Молот имеет большую тень внизу и маленькое белое тело вверху, а перевернутый молот — большую тень вверх и маленькое черное тело внизу. Появляется, как и все последующие комбинации, в основании нисходящего тренда.

«Бычья харами» состоит из двух свечей: первой с длинным черным телом, которая охватывает вторую с коротким белым телом. Отличительной особенностью является то, что эта модель предполагает ценовой разрыв. Дело в том, что «харами» в переводе с японского означает беременная, поэтому если внимательно посмотреть на рисунок можно увидеть, что тело правой свечи как бы находится внутри тела левой свечи.

Если же наоборот первым появляется короткое черное тело, а затем длинное белое, то это означает комбинацию «бычье поглощение».

Это были наиболее часто встречающиеся комбинации. Теперь рассмотрим более редкие.

Короткие свечи в «звездной позиции». «Звезда» представляет собой свечу с достаточно маленьким телом, образованная после разрыва с закрытием предшествующей свечи, как правило, обладающей большим телом. Поэтому в этой модели свеча должна появиться внизу нисходящего тренда, иметь короткое тело и открыться с гэпом вниз по сравнению с предыдущей свечой. Третья же черная свеча с коротким телом должна закрыться выше, чем первая свеча.

«Утренняя звезда в трех — свечной позиции». Тут первая свеча должна быть черного цвета, обозначающая сильное движение вниз, вторая имеет короткое тело и формируется с гэпом относительно перовой свечи, а третья свеча обязательно белая, у которой цена выросла, как минимум, до значения на уровне половины тела первой свечи. В идеальном случае утренняя звезда должна иметь гэп до и после второй свечи, однако, гэп между второй и третьей свечами редок.

Короткая свеча в «харами» позиции. Эта комбинация похожа на «бычью харами», что мы описывали ранее, только в этом случае вторая свеча короткая и черная, однако она так же находится в теле первой свечи. Третья свеча обязательно белая.

Японские свечи «Доджи» — это такие свечи, которые имеют либо очень узкое тело, либо тело представляет собой линию (цена открытия равна цене закрытия — идеальный случай), а тени при этом достаточно длинные. Обращать особое внимание нужно тогда, когда доджи стоит среди свечей с длинными телами, так как она может предвещать разворот тренда.

Одна из комбинаций с такой свечой это «доджи» в «звездной позиции». По сути это то же самое, что короткие свечи в «звездной позиции», только на смену коротким свечам приходят «доджи». Если после формирования «Доджи» в «звездной позиции» цены открываются с разрывом против тренда, то можно смело говорить, что неопределенная рыночная ситуация в день формирования «Доджи» закончилась победой быков.

Просвет в облаках, или Проникающая линия (Piercing line). Эта комбинация состоит из двух свечей, причем у первой длинное черное тело, а у второй — длинное белое. При этом белая свеча открывается ниже ценового минимума черной свечи и закрывается выше ее середины. Чем сильнее второе тело «проникает» в первое, тем выше шансы того, что это сильный сигнал о развороте тренда.

«Двойной толчок». В этой модели белые свечи как бы выталкивают вверх нисходящую динамику. Первая белая свеча должна открыться ниже минимума предыдущей черной свечи, а закрыться ниже середины черной свечи. Если при нисходящей тенденции такая ситуация повторяется дважды, то можно ожидать разворота.

Пинцет (Щипцы) образуется из двух и более свечей, которые обладают одинаковыми минимумами на понижающемся рынке, причем они могут образовываться телами, тенями или доджи. Их значимость выше после длительной тенденции, а в целом дают не достаточно сильный сигнал.

«Поглощение» в сочетании с «молотом». Эта комбинация состоит из трех свечей. Первая свеча — это молот, а вторая и третья образовывают бычье поглощение, описанное нами ранее.

Бычье «брошенное дитя» состоит из длинной черной свечи, доджи через разрыв, и длинной белой свечи через разрыв, как показано на рисунке.

Сильное дно, «крепость» представляет собой сильный диапазон, который некоторое время удерживает котировки от снижения. Потом же свеча открывается с гэпом наверх, и тенденция меняется на бычью.

Быстрый прорыв и три новых низа. Эта комбинация состоит из 3 черных свечей в конце нисходящего тренда, причем перед первой свечой есть разрыв с предыдущей свечой, а после третьей свечи также гэп перед первой белой свечой.

«Бычья линия встречи». В первый день возникает черная свеча, а во второй белая, причем цены закрытия являются одинаковыми или почти одинаковыми для обоих дней.

Тройной гэп на черных свечах. Эта модель состоит из 3 дней снижения, каждый из которых открывается с гэпом ниже закрытия предыдущего дня. После трех дней снижения рынок становится критически перепроданным и готовым к развороту.

8—10 новых низов. При нисходящей тенденции ведут подсчёт свечей с новыми минимумами и фиксируют прибыль при формировании разворотных моделей или свечей. Если на коррекции сформировалось 8-10 новых минимумов, то это сигнал к возможному развороту, если меньше, то подсчет ведут заново.

«Бычье окно». Внизу нисходящего тренда появляется белая свеча, которая сигнализирует возможный разворот. На следующий день рынок производит сильное движение вверх, открываясь с гэпом к уровню закрытия предыдущего дня и подтверждая смену тренда.

«Бычья» игра, заканчивающаяся разрывом (гэпом). Эту комбинацию можно описать частым изменением настроения на рынке, которое, в конце концов, заканчивается гэпом вверх и разворотом тренда.

А так выглядит комбинация из четырех, перечисленных ранее формаций: перевернутый молот, «крепость», додж и «бычье поглощение».

Комбинации, подтверждающие разворот «бычьего тренда»

«Медвежья харами» то же, что и «бычья харами», только длинное белое тело должно появиться первым, а короткое черное — вторым, причем тело правой свечи находится в теле левой.

«Медвежье поглощение». Здесь первой идет короткая белая свеча, а второй — длинная черная, и если посмотреть, то тело левой свечи внутри тела правой свечи.

«Падающая звезда» представляет собой короткую свечу с отсутствующей нижней тенью и очень длинной верхней.

Медвежий крест «харами» формируется, когда первая свеча длинная и белая, а вторая свеча («ребенок») представляет собой «доджи».

«Трехлинейная звезда в задумчивости» или по-другому «отбитое наступление трех белых солдат». Данная комбинация отражает постепенное устойчивое повышение цен и состоит из трех свечей, причем цена открытия каждой из них расположена в пределах предыдущего белого тела или вблизи него. Цена закрытия свечей равны максимальным ценам или приближаются к ним. Если вторая и третья свечи (или только третья свеча) демонстрируют признаки ослабления, то есть их тело постепенно уменьшаются или образуются сравнительно длинные верхние тени, то формируется модель «отбитое наступление трех белых солдат». Эта модель должна особенно настораживать, если она появляется после длительной восходящей тенденции.

«Южный вечерний крест» состоит из трех свечей. Первая свеча должна быть с белым телом и иметь максимум выше максимума предыдущей свечи. Вторая же должна быть доджи, причем цена закрытия должна быть выше максимума первой свечи. Третья свеча с черным телом с ценой открытия, равной максимуму, и этот максимум должен быть ниже закрытия второй свечи.

«Бычьи щипцы» образуются из двух и более свечей, которые обладают одинаковыми максимумами на растущем рынке, причем они могут образовываться телами, тенями или доджи. Их значимость выше после длительной тенденции, но в целом они дают не достаточно сильный сигнал.

«Медвежье окно» состоит из 3 свечей, причем рынок сигнализирует разворот изменением цвета на второй свече, которая открывается с гэпом к уровню открытия предыдущего дня. Третья свеча открывается примерно на одном уровне со второй свечой и также имеет черное тело.

Трех-свечная «вечерняя звезда». В этом паттерне вторая средняя свеча имеет очень маленькое тело, причем чем меньше тело, тем достовернее разворотный сигнал. Она открывается через разрыв к уровню закрытия предыдущей свече. Цвет существенной роли не играет. Третья свеча открывается через разрыв вниз к уровню закрытия предыдущей свечи. Она должна закрыться ниже, чем центр первой свечи. Длинная черная свеча подтверждает медвежий настрой рынка.

«Медвежья» линия встречи. В первый день возникает белая свеча, а во второй черная, причем цены закрытия являются одинаковыми или почти одинаковыми для обоих дней. Третья черная свеча открывается на уровне с закрытием второй свечи.

«Медвежий трех-линейный прорыв и линия сопротивления»

«Висельник» очень похож на молот, но возникает на растущем тренде. Он выглядит как свеча с небольшим телом вверху и длинной тенью внизу. Цвет тела не важен, а сверху от тела тени нет.

«Медвежье брошенное дитя» такая же комбинация, как ранее описываемая нами, только не на медвежьем тренде, а на бычьем.

«Темная накрывающая туча» — это обратный случай «просвета в облаках». Эта комбинация состоит из двух свечей, причем у первой длинное белое тело, а у второй — длинное черное. При этом черная свеча открывается ниже ценового минимума белой свечи и закрывается выше ее середины. Чем сильнее второе тело «проникает» в первое, тем выше шансы того, что это сильный сигнал о развороте тренда.

Сильный верх, «крепость» представляет собой сильный диапазон, который некоторое время удерживает котировки от роста. Потом же свеча открывается с гэпом вниз, и тенденция меняется на медвежью.

8—10 новых вершин (обратная ситуация 8-10 новых низов). При растущей тенденции ведут подсчёт свечей с новыми максимумами и фиксируют прибыль при формировании разворотных моделей или свечей. Если на коррекции сформировалось 8-10 новых максимумов, то это сигнал к возможному развороту, если меньше, то подсчет ведут заново.

«Медвежья игра, заканчивающаяся разрывом». Эту комбинацию можно описать частым изменением настроения на рынке, которое, в конце концов, заканчивается гэпом вверх и разворотом тренда.

Комбинации, подтверждающие продолжение тренда

Кроме разворотных сигналов, свечные паттерны могут давать представление о том, какие настроения сейчас на рынке. И чтобы верно их определить и успеть грамотно воспользоваться, можно опираться на следующие комбинации.

«Три белых солдата» является одной из наиболее понятных, «правильных» моделей, позволяющих интерпретировать сложившуюся на рынке ситуацию как имеющую потенциал к дальнейшему росту. Она представляет собой набор из трех белых свечей, при этом цена закрытия каждой следующей свечи выше цены закрытия предыдущей, а цена открытия находится в пределах белого тела предшествующей свечи или вблизи него. Если эта модель появляется в области низких цен после нисходящего тренда или периода консолидации, то это говорит о потенциальной силе рынка, способного в ближайшее время сделать ускорение наверх. Свечи желательно должны быть среднего размера, так как сильно растянутые тела могут говорить о перекупленности рынка.

Обратная ситуация складывается в комбинации «Три вороны», которая состоит из трех последовательных черных свечей, причем цена закрытия каждой следующей свечи ниже цены закрытия предыдущей, а цена открытия находится в пределах черного тела предшествующей свечи или вблизи него.

«Метод трех снижений» и «Метод трех восхождений» — свечная комбинация, где после большой свечи по тренду следует непродолжительная консолидация в узком диапазоне, а затем — продолжение основной тенденции.

Рассмотрим более подробно на примере метода трех восхождений. На графике появляется свеча с длинным белым телом. Дальше следуют три (может и две или четыре) свечи с небольшими телами, каждая из которых не выходит за рамки первой белой свечи. Дальше следует еще одна свеча с большим белом телом, закрытие которой происходит заметно выше максимумов первой белой свечи. После второй белой свечи, которая является окончательным сигналом формирования модели, как правило, следует дальнейший рост, который и является основной целью для вновь прибывших покупателей.

Обязательное условие — цена закрытия последней свечи должна быть выше максимальной цены первой свечи для бычьей модели, или ниже ее минимальной цены для медвежьей модели.

«Три одновременных крыла» это свечной паттерн, состоящий из трех свечей, причем цена открытия второй и третьей свечи равны ценам закрытия предыдущих.

«Бычий гэп край к краю белых линий» строится на базе трех свечей белого цвета, при этом между первой и последующими открывается гэп, а вторая и третья свечи по размеру тел примерно равны. Дальнейшего роста цен следует ожидать в том случае, когда четвертая свеча закрывается выше уровня самой высокой из двух свечек.

Заключение

В заключение в очередной раз стоит вспомнить о том, что любая система должна состоять из определенного количества сигналов для достижения высокого качества прогноза (и фильтрации ложных движений), а также содержать соответствующее именно этой системе распределение потенциальных прибыли и риска.

Свечные модели, особенно модели разворота, необходимо подтверждать дополнительными сигналами. Это могут быть графические технические сигналы или хотя бы просто фундаментальная оценка внешнего фона. Дополнительный фильтр значительно сократит количество убыточных сделок и позволит на практике понять, что же собой представляет системная торговля.

Свечные комбинации — это полезное дополнение к техническому анализу. Поэтому, мы надеемся, что наша памятка поможет вам в торговле.

БКС Экспресс

Последние новости

Рекомендованные новости

Фактор пятницы сдерживает рост рубля

Наиболее подходящие акции США для активных трейдеров на декабрь

Ставки по вкладам неумолимо растут

Главное за неделю. Будем качать посвистывая

Небольшой биотех потеснил Apple в топе по оборотам на СПБ Бирже

Акции CrowdStrike упали от максимумов на 30%. Какие перспективы

NVIDIA. Пора забыть про сделку с ARM?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.