дебетовая карта тинькофф или райффайзен что лучше

Сравнение дебетовой карты Tinkoff Black с другими картами

Дебетовые карты являются удобным инструментом управления собственными средствами. Благодаря выгодным условиям банка клиенты могут выполнять любые операции с личными финансами практически без комиссий. Каждый пользователь имеет возможность пассивного заработка на годовых процентах, а также принимать участие в различных бонусных программах. Дебетовые карты Тинькофф рассчитаны для всех категорий отечественных граждан. При этом банк не ограничивает проведение финансовых операций, а для удобства обслуживания имеется персональный онлайн-кабинет.

Определяем самую лучшую дебетовку Тинькофф

В банке Tinkoff присутствует широкий ассортимент дебетовых карточек, которые может получить каждый гражданин вне зависимости от уровня своего дохода.

При выборе карточки пользователю не требуется оплачивать дополнительные сборы за пользование счетом. Компания предоставляет доход на остаток до 10% годовых и возможность получения бонусов с дальнейшим их обменом на реальные деньги.

Все карточки обладают следующими преимуществами:

Все предложения банка

В общем ассортименте в банке Тинькофф присутствует порядка 12 банковских карт, которые доступны для онлайн-заказа. Карта Тиньков Блэк доступна для заявки на сервисе Бробанк.ру. Каждая карточка отличается условиями пользования, процентными ставками и бонусами.

Какая дебетовая карта лучше всего?

Многие клиенты часто не знают о том, какая дебетовая карта Тинькофф лучше и почему рекомендуется оформить именно представленный вариант. Исходя из общего списка доступных карточек и условий наиболее оптимальной считается Tinkoff Black. Данная карта считается универсальной и предоставляет множество преимуществ для пользователя. В первую очередь банковской программой предусмотрено начисление до 7% годовых на остаток до 300 000 рублей. Стоимость обслуживания составляет 99 руб. в месяц. Таким образом, клиент может получать пассивный доход и пользоваться собственной картой в обычном режиме. Хранить деньги можно как в рублях, так и в иностранной валюте, что является большим преимуществом.

Оформить карту сейчас

Снятие собственных средств с банкоматов Тинькофф Банка осуществляется без комиссий. При снятии наличных в других банкоматах клиенту потребуется оплатить комиссию, которая устанавливается банком-владельцем. В случае обналичивания средств более 3000 рублей в любых терминалах РФ — комиссия не взимается. При помощи Tinkoff Black можно накапливать деньги заработанные на процентах. Все средства доступны для снятия наличными. Главным преимуществом является возможность оформления карты в онлайн-режиме. Для этого достаточно нажать кнопку выше и заполнить анкету. Вероятность одобрения в банке Тинькофф находится на максимально высоком уровне для всех категорий граждан.

Карточки других банков

Помимо дебетовой карточки от Tinkoff существует множество достаточно выгодных предложений от других банков. Предварительно клиент должен ознакомиться с условиями представленных учреждений, чтобы в дальнейшем отобрать наиболее выгодные и оптимальные варианты.

1. Сбербанк

Классические дебетовые карты от Сбербанка типа Visa и Master Card предназначены для выдачи физическим лицам, которые заинтересованы в создании персонального счета. При помощи данных карточек можно оплачивать любые покупки, путешествия и услуги сервиса. Стоимость обслуживания составляет всего 750 рублей за год. При этом клиентам предусмотрена программа скидки порядка 30% в случае продления. Для удобства пользования поддерживается онлайн-кабинет. Имеется бонусная программа с возможностью накопления бонусов с дальнейшим обменом на скидки. Срок действия карты до 3 лет. Поддерживаются доллары США, рубли и евро. Присутствует привязка к сервисам Yandex.

2. Хоум Кредит Банк

Дебетовые карточки «Космос» от Хоум Кредит Банка являются наиболее востребованными среди клиентов. Согласно банковским условиям владельцы имеют возможность получения полностью бесплатного обслуживания на протяжении всего периода пользования сервисом. Также всем клиентам предоставляется возврат 3% при покупке в кафе, ресторане, на заправке или при путешествиях. Действует программа до 7,5% годовых на остаток. Сроки действия карты ограничены – до 5 лет. Клиент может хранить деньги только в рублях. При этом существуют дневные лимиты на выдачу (до 1,5 млн руб.) и получение (до 500 тысяч руб.) наличных.

3. Райффайзен

Классические дебетовые карточки Visa от Райффайзен предоставляют возможность клиентам накапливать деньги и получать дополнительные проценты. Условиями пользования предусмотрено бесплатное обслуживание в течение 1 года. Клиентам доступно множество программ акций и бонусов. Имеется программа покупки и накопления баллов. В дальнейшем баллы можно обменять на деньги по курсу 1 к 100. Карта предлагает хранить средства в рублях. Присутствует программа кэшбек. Именинникам банк дарит 500 баллов на карту. Поддерживается система скидок у более, чем 6000 партнеров.

4. Рокетбанк

Банк предлагает универсальные дебетовые карты Master Card World. Карточка поддерживает до 6,5% годовых на остаток, до 10% возврата по программе кэшбек и 5 абсолютно бесплатных снятий в любом банкомате по всему миру. Для пользователей имеется 2 варианта обслуживания: «Уютный космос» — полностью бесплатно и «Все включено» — за 290 рублей в месяц. Существует комиссия за переводы на другие карты до 1,5%. Вся работа с картой автоматизирована и может осуществляться через мобильное приложение.

5. ВТБ24

Мультикарта от ВТБ24 адаптирована для активных клиентов. Условиями пользования предусмотрено до 10% возврата средств при покупках, до 7% годовых на остаток и 0% комиссии за снятие собственных средств. Отдельно банк поддерживает сетку бонусов по категориям: для авто и ресторанов до 10% возврата, для путешествий до 4%, и до 10% для сбережений при условии оформления накопительного счета. Имеется широкая программа акций с баллами. За обслуживание не взимаются деньги.

Сравнение дебетовой карты Tinkoff Black с картами других банков

Процедура оформления дебетовой карты осуществляется в течение нескольких минут. Согласно условиям банка каждый клиент обязан предварительно изучить все нюансы предоставления карточки. При выборе в обязательном порядке должна учитываться альтернатива дебетовой карте Тинькофф вне зависимости от выгоды банковской программы. Используя специальную таблицу ниже можно сравнить характеристики каждой карточки.

Таблица для сравнения общих показателей

| Tinkoff Black | ВТБ24 | Рокетбанк | Райффайзен | Хоум Кредит | Сбербанк | |

| Кэшбек | До 30% | До 10% | До 10% | До 5% | До 3% | До 30% |

| Проценты за пополнение | 0% | 0% | До 1,5% | 0% | 0% | 0% |

| Онлайн-банкинг | + | + | + | + | + | + |

| Стоимость обслуживания | 0 | 0 | 290 руб./мес. | 0 | 0 | 750 руб./год |

| Срок доставки | 1 день | 1-2 дня | 1 день | 1-3 дня | 1-2 дня | 1-3 дня |

| Доход на остаток | До 7% | До 7% | До 6,5% | До 7% | До 7,5% | До 7% |

| Снятие наличных | 0% | 0% | 0% | 0% | 0% | 0% |

| Срок действия | 1 год | 1 год | 3 года | 1-3 года | 5 лет | 3 года |

| Ежемесячная плата за СМС | 0 руб. | 0 руб. | 0 руб. | 0 руб. | 0 руб. | 0 руб. |

Что в итоге

Выбор дебетовой карты должен осуществляться исходя из личных потребностей, финансовых возможностей и требований. Благодаря широкому выбору предложений клиенты могут самостоятельно подбирать карточки предварительно сравнивая их в таблице.

Развитый онлайн-сервис предлагает оформить карту максимально быстро и без обязательного посещения банка. Для этого достаточно воспользоваться виртуальной формой. Чтобы подать заявку следует перейти на официальный сайт или нажать на кнопку, которая расположена ниже.

Оформить карту сейчас

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 1

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Составлен рейтинг лучших банков для заказа карты

Эксперты аналитической компании Markswebb изучили сервисы оформления дебетовых карт российских банков и выяснили, какие из них наиболее удобные и быстрые. В тройку лидеров вошли «Тинькофф», Альфа-банк и Райффайзенбанк.

Составляя соответствующий рейтинг, аналитики использовали данные десяти банков с наибольшим оборотом на дебетовых карточных счетах с января по сентябрь 2020 года. В каждой из кредитных организаций специалисты заказали дебетовую карту и проанализировали ее оформление по нескольким клиентским критериям, в числе которых быстрота выпуска и удобство получения (в частности, с помощью курьерской доставки), а также скорость активации продукта и наличие возможности заказа карты в мобильном приложении.

Согласно проведенному анализу по стобалльной шкале, рейтинг банков по удобству оформления дебетовых карт с 72 баллами возглавил «Тинькофф», на втором месте оказался Альфа-банк (58 баллов), а на третьем — Райффайзенбанк (57,3 балла). За ними следуют банк «Открытие» (48,5 балла), Росбанк (42,4 балла), Газпромбанк (36,8 балла), ВТБ (29,2 балла), Почта Банк (24 балла), Сбербанк (23,8 балла) и Россельхозбанк (21,7 балла).

При этом только лидеры рейтинга дают клиентам возможность оформить карту в приложение до заключения договора. Однако только «Тинькофф» за счет курьерской службы доставляет карту до клиента за 1,5 часа.

Кроме того, эксперты привели в пример другим банкам скорость доступа клиента к счету при оформлении карты «Тинькофф». Так, уже спустя четыре минуты после запуска приложения клиенту открывают счет, на который можно перевести деньги, привязать к кошельку и проводить трансакции.

«Такой подход показывает другим банкам пример, как оптимизировать путь клиента, чтобы максимально быстро выдать продукт сначала в цифровом, а потом и в физическом виде», — указали в Markswebb.

Cравнение карты Тинькофф и Райффайзенбанка

Среди владельцев дебетовых карточек пользуются популярностью карточные продукты с кэшбэком.

Если вам важно в рамках программы лояльности получать реальные деньги, а не бонусы, закажите в Тинькофф Банке «Тинькофф Блэк» или в Райффайзенбанке «Кэшбэк карту».

На что обратить внимание при выборе дебетовой карточки?

Каждый банк имеет определённые условия обслуживания карточных продуктов и предлагает клиентам различные привилегии.

Чтобы не ошибиться с выбором и не переплачивать за услуги, которыми вы планируете часто пользоваться, предварительно внимательно ознакомьтесь с характеристиками интересующих вас карт.

Ниже перечислены параметры, на которые стоит обратить внимание при выборе карточного продукта:

Если вам важно получать кэшбэк реальными деньгами, но вы не хотите тратиться на обслуживание карточки, обратите внимание на предложения Райффайзенбанка и Тинькофф Банка. Так, «Кэшбэк на всё» обслуживается без комиссии до окончания срока действия, а «Тинькофф Блэк» – только при выполнении определённых условий.

Оба карточных продукта позволяют заработать кэшбэк реальными деньгами. Вам не нужно будет обменивать бонусы на российские рубли через личный кабинет или получать сертификаты от партнёров.

Какую карту выбрать: Райффайзенбанка или Тинькофф Банка?

Вам нужен карточный продукт для расчётов на территории России и за её пределами? «Кэшбэк карта» привязывается только к российским рублям.

С «Тинькофф Блэк» вы сможете открыть счёт в любой из 30 валют. При этом для иностранного счёта вам гарантируется возможность начисления процентов на остаток и получение кэшбэка.

Вам важно бесплатное обслуживание?

Райффайзенбанк не взимает комиссию до конца срока действия пластиковой карты.

Чтобы не платить комиссионный сбор, владельцам «Тинькофф Блэк» нужно выполнить одно из трёх условий: взять кредит на эту карточку, открыть любой вклад на сумму от 50 тыс. рублей либо хранить на балансе 30 тыс. рублей и более.

Вас интересует начисление процентов на остаточный счёт?

«Кэшбэк карта» не имеет данной привилегии. Вам потребуется открыть накопительный счёт или вклад в Райффайзенбанке. Владельцы «Тинькофф Блэк» смогут заработать дополнительный доход, имея карточный счёт в евро, рублях или долларах.

Ознакомьтесь с представленной ниже таблицей. Сравнение карт Райффайзенбанка и Тинькофф Банка поможет сделать выбор.

Сравнительные параметры

«Тинькофф Блэк»

«Кэшбэк карта»

99 ₽ в месяц или 0 ₽ (счёт в иностранной валюте – без комиссии)

1,5% от суммы всех безналичных расчётов

не больше 3 тыс. ₽ в месяц

до 20 тыс. ₽ без комиссии; потом –1,5% от суммы

ограничение на обналичивание средств

через сторонние банкоматы – 100 тыс. ₽; через устройства Тинькофф Банка – до 500 тыс. ₽

в сутки – до 200 тыс. ₽; в месяц – до 1 млн. ₽

вывод денег через банкоматы других банков

90 ₽ – если снимаешь меньше 3 тыс. ₽ за один раз; 2% – если выводишь больше 100 тыс. ₽ за месяц

проценты на остаточный баланс карточки

до 3,5% годовых в рублях; до 0,1% годовых в евро и долларах

Где лучший кэшбэк по картам?

Тинькофф Банк позволяет выбрать три специальные категории повышенного кэшбэка.

За каждую из них возвращается 5% от суммы покупок. Для этого нужно войти в личный кабинет клиента и отметить соответствующие категории. Выбор предоставляется ежемесячно.

Кроме этого, владельцы «Тинькофф Блэк» могут рассчитывать на кэшбэк от 3 до 30% за шопинг внутри партнёрской сети банка.

Например, за первую покупку в Delivery Club возвращается 25% от суммы, в «Иль де Ботэ» – 10%, в гипермаркетах «Карусель» – 7%. За остальные расчёты по карте гарантируется кэшбэк величиной 1%.

Если вы не хотите выбирать спецкатегории и искать предложения банковских партнёров, Райффайзенбанк гарантирует вам фиксированный кэшбэк за все покупки.

Его величина – 1,5% от суммы ваших совокупных затрат в течение месяца, кроме обналичивания средств, переводов, расходов на азартные игры и некоторые другие операции.

Максимальный размер кэшбэка, который можно получить за месяц:

Если вы часто пользуетесь услугами магазинов, ресторанов и организаций, входящих в партнёрскую сеть Тинькофф Банка, вам стоит заказать «Тинькофф Блэк». Если вас устраивает возвращение фиксированного процента от суммы ежемесячных расходов, обратите внимание на «Кэшбэк карту».

Где лучшие условия обслуживания?

Бесплатное обслуживание доступно для обеих карт. При этом Тинькофф Банк имеет условия, которые нужно выполнить для освобождения от комиссии, а Райффайзенбанк ихне установил.

Если вы не можете хранить на остатке больше 30 тыс. рублей, не готовы открыть вклад или взять потребительский кредит, обратите внимание на «Кэшбэк карту».

Владельцы «Тинькофф Блэк» могут без комиссии переводит в другие банки до 20 тыс. рублей ежемесячно. Речь идёт о переводе с карты на карту. Данная привилегия в Райффайзенбанке отсутствует.

При этом обе пластиковые карточки позволяют бескомиссионно совершать переводы по номеру телефона получателя с помощью системы быстрых платежей. Если вы не превышаете лимит в размере 100 тыс. рублей, платить комиссию не нужно.

Для вас важно снятие наличных в любых банкоматах?

Что лучше: дебетовая карта Райффайзенбанка или Тинькофф Банка?

«Тинькофф Блэк» позволяет пользоваться сторонними устройствами без комиссии, если сумма каждой операции превышает 3 тыс. рублей, а за месяц вы выводите меньше 100 тыс. рублей.

«Кэшбэк карта» всегда удерживает комиссионный сбор в размере 1% от суммы, если вы обналичиваете баланс в аппаратах самообслуживания других банков.

Нужный банкомат редко оказывается под рукой. Чтобы избежать комиссии за пополнение «Тинькофф Блэк», воспользуйтесь любым доступным устройством.

Тинькофф Банк не спишет комиссию, если вы вносите не больше 150 тыс. рублей за месяц. Владельцам «Кэшбэк карты» в такой ситуации придётся заплатить комиссионный сбор.

Какой банк начисляет проценты на остаток карты?

Данная услуга имеется у Тинькофф Банка. Вы можете открыть накопительный счёт или вклад с доходностью до 4,69% годовых.

При этом на остаток вашей карты в рублях начисляется 3,5% годовых; в долларах и евро – 0,1% годовых.

Райффайзенбанк предлагает оформить накопительный счёт с доходностью до 4,5% годовых или открыть вклад по ставке до 5,15% годовых. На остаточный баланс карты проценты не начисляются.

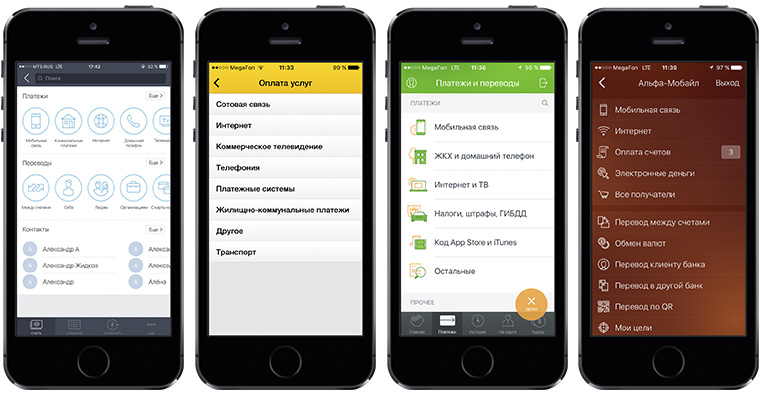

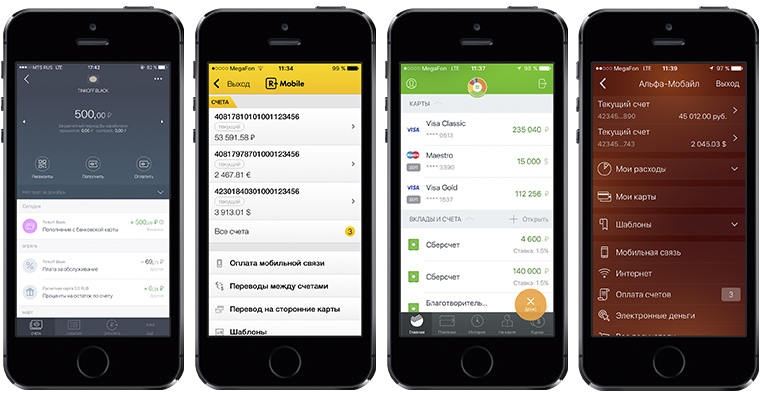

БИТВА Сравниваем банк-клиенты. Участвуют 4 лидера

Конкретно — Сбербанк, Тинькофф, Райффайзенбанк и Альфа-банк.

Электронные деньги просачиваются в нашу жизнь. Мы получаем их на банковские карты, совершаем покупки, оплачиваем счета через интернет. Деньги в своей документарной форме нужны всё реже. Серьёзно, поймал себя на мысли, что практически не снимаю зарплату с карты.

В таком случае шустрый и функциональный банк-клиент — жизненная необходимость. И если есть выбор в каком кредитном учреждении оформить карту, берите во внимание мобильное приложение, которое предлагает банк. Очевидно, надо их сравнить. Сказано — сделано.

Моменты, на которые мы обращали внимание:

Платежи

Сбербанк

Какие услуги мы оплачиваем чаще всего? Интернет, мобильную связь, и ЖКХ. Это основа, которая должна присутствовать в любом банк-клиенте. Сбербанк не исключение. Вдобавок к упомянутым выше, через приложение можно оплатить налоги и штрафы, купить код iTunes. Остальные платежи придётся искать вручную, по реквизитам или названию.

Альфа-банк

Помимо тройки интернет-связь-ЖКХ, в приложении Альфа-банка можно осуществить платёж на чей-нибудь электронный кошелёк. Напрямую. Получателю нет необходимости заказывать виртуальную карту, достаточно знать его номер счёта.

Райффайзен

Нужный нам раздел запрятан достаточно далеко, но количество адресатов впечатляет. К основной тройке добавились платежи в бюджет и на электронные кошельки, а также несколько менее популярных.

Тинькофф

Тут можно заплатить практически за что угодно. Коммунальные платежи, мобильная связь, интернет, электронные кошельки, игры, социальные сети, магазины — всё доступно из основного меню, не нужно самому вводить реквизиты.

Вердикт

Тинькофф подкупил широким спектром получателей платежа и крутым интерфейсом, всё наглядно, просто, понятно. Сервис оплаты штрафов хорош, но только за счёт него не выйти вперёд, Сбербанк отстаёт. В Райффайзенбанк количество возможных адресатов поменьше, да и находятся они не в самом очевидном месте. В Альфа-банке платежи поделены на несколько больших групп, а все остальные идут сплошным списком, не самый удобный вариант.

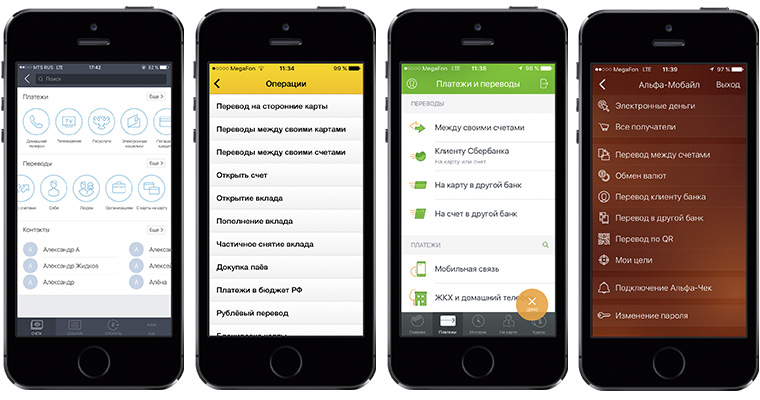

Переводы

Как правило, в целях повышения безопасности, банки ограничивают сумму перевода, если он совершён через мобильное приложение. Мотивы понятны, но это не должно мешать клиенту. Для сравнения мы взяли размер лимита на одну операцию. Как есть, без подтверждения по телефону и мастер-паролей.

| Сбербанк | Райффайзен | Альфа-банк | Тинькофф | |

| Перевод на карту | 30 000 р. | 75 000 р. | 50 000 р. | 75 000 р. |

| Перевод на кошелёк | 10 000 р. | 75 000 р. | 30 000 р. | 15 000 р. |

| Оплата услуг | 10 000 р. | 20 000 р. | 15 000 р. | 15 000 р. |

Вердикт

По переводам на карты других банков Райффайзенбанк и Тинькофф круче всех. С лимитом в 75 000 рублей можно не дробить нужную сумму, а отправлять её целиком. Ровно столько же Райф позволит перевести на электронный кошелёк. Оплата услуг не отстаёт. Поэтому в целом, по данному критерию Райффайзенбанк — лучший. Идём дальше.

Cчета

Сбербанк

И снова мимо. Если открытыми накопительными счетами и вкладами можно управлять, то до текущего счёта не добраться. Чтобы увидеть хотя бы его номер — нужно заключить дополнительный договор на ДБО в любом офисе банка. В раздел истории попадают не все операции с картой, а значит, вашей покупки в Окей там не будет. Можно запросить выписку, но только на 10 последних действий. Жирный минус.

Альфа-банк

Во главе стола — счета, к которым может быть привязана куча карт. Перекинуть деньги между ними не составит труда. Плюс есть удобная история по каждому счёту. Разница ощутима. Управлять счетами через Альфа-банк после Сбербанка — это как пересесть с мопеда на мотоцикл.

Райффайзен

Список карт и счётов — первое что видишь, зайдя в приложение. Текущие счета могут быть в шести валютах. С просмотром реквизитов нет никаких проблем, все данные доступны сразу. Есть возможность открывать как депозиты, так и накопительные счета. Выписку можно заказать за любой период, далеко лезть не придётся. Как и в Сбербанке, есть журнал операций, единый для всех счетов.

Тинькофф

Самый дружелюбный интерфейс, в очередной раз. Открываешь свою карту — перед глазами остаток и история операций. Тут же кнопки реквизитов, пополнения и вывода средств. Все данные можно свернуть в красивую диаграмму, тапнув на стрелочку справа. Но ни закрыть, ни открыть дополнительный счёт нельзя, минус за управление. Также выписку можно сформировать только за предыдущий месяц.

Вердикт

1. Райффайзенбанк

2. Тинькофф

3. Альфа-банк

4. Сбербанк

Тинькофф довольно ограничен, а Сбербанк со своими договорами ДБО — «в пролёте». Альфа-банк крут, но выписок за заданный период реально не хватает. Райффайзенбанк даёт больше возможностей по управлению своими счетами.

Безопасность

Основа — наличие короткого пароля (или Touch ID) и подтверждение операций по СМС. Такие функции есть в любом банк-клиенте. Также не помешает система проверки смены SIM-карты по IMSI, которая заблокирует мобильное приложение, если злоумышленники попытаются зайти в него с помощью дубликата вашей «симки». Отличились Райффайзенбанк и Тинькофф, у них вместо оповещений по SMS можно заказать Push-уведомления, причём только на то устройство, на котором в данный момент установлена программа. Плюс, в Райффайзен есть возможность подтверждения операций карт-ридером.

| Сбербанк | Райффайзен | Альфа-банк | Тинькофф | |

| Пароль на приложение | есть | есть | есть | есть |

| Touch ID | есть | есть | есть | есть |

| Подтверждение по СМС | есть | есть | есть | есть |

| Проверка SIM-карты | есть | есть | есть | есть |

| Push-уведомления | нет | есть | нет | есть |

Вердикт

Райффайзенбанк и Тинькофф всех «уделали» за счёт своей дополнительной функции — возможности легкого подтверждения операции тапом push-сообщения. В Райффайзенбанке и в Альфа-банке СМС оповещения можно подключить прямо через приложение.

Дополнительные услуги

Сбербанк

Через банк-клиент можно создавать вклады онлайн и открывать обезличенные металлические счета. Фишка — анализ расходов, в котором красивые диаграммы показывают источники дохода и статьи затрат. Есть возможность купить и продать валюту по фиксированному курсу. Приятное дополнение — бонусы «Спасибо», впрочем, расплатиться ими получается далеко не везде.

Ещё у Сбера шикарный интерфейс. Каждый раз, открывая приложение, видишь приветствие — «Добрый день» или «Добрый вечер». Всё это сопровождается красивой, ненавязчивой анимацией, в принципе, как и многие другие действия.

Альфа-банк

Тот же анализ расходов, но в другой форме, на мой взгляд, менее информативной. Реализован перевод по QR коду — его легко создать на сайте Альфа-банка и отправлять вместо своих реквизитов.

В банк-клиенте есть куча мелких функций, которые доступны сразу, без логина и пароля. Можно изменить тему оформления — в левом верхнем углу есть кнопка «Настройки». Банк-клиент спросит, какой картографический сервис ему использовать, Яндекс, Google или Apple. Все скидки также доступны из основного меню. Свайп влево откроет актуальные курсы валют и новости банка. Тут же можно оплатить мобильный, совершить перевод и сделать запись о расходе, правда для этого придётся вводить данные своего аккаунта.

Райффайзен

Плюс за учёт расходов. Как и в других банк-клиентах, можно добавлять собственные категории, но в отличие от остальных, все транзакции приходят Push-уведомлениями. Их можно сразу скорректировать, что позволит «на ходу» распределить покупки по правильным разделам. То есть, если вы закупились в гипермаркете товарами для авто и тут же поправили push-сообщение — сумма не падает в «Продукты», а учитывается в нужной категории. Ещё можно смотреть затраты по определённым местам (в другой стране, например) и даже вывести покупки на гео-карту.

В приложении Райффайзенбанка также можно открыть вклад и обменять валюту. Но, в отличие от остальных, курсы показаны в реальном времени, а значит, есть возможность зарабатывать на курсовой разнице. Не обошли стороной работу с ПИФами. Огромная партнёрская программа, в которой участвуют много полезных и популярных магазинов, чьи скидки и акции легко найти за пару секунд. Благодаря уникальному для рынка сервису геофенсинга, в некоторых случаях и искать ничего не нужно — push-уведомление о предложении неподалёку придёт автоматически.

Тинькофф

Анализ расходов интегрирован в меню управления картами, причём можно задвинуть ползунки на любой нужный отрезок времени. Удобно, например, заработную плату начисляют шестого числа каждого месяца, выставляешь этот период — получаешь полные данные.

Минус — диаграмма покажет операции по одной карте, а не по счёту. Также есть онлайн-чат с техподдержкой, в котором тебе ответит реальный человек, а не бот. Много крутых спецпредложений, причём их можно вывести сразу на карту города.

Вердикт

Геофенсинг, прокачанный учёт расходов и курсы валют в реальном времени — крутые штуки, которых нет в других банк-клиентах. Райффайзен впереди. Дополнительные услуги Альфа-банка теряются по сравнению с остальными.

Вывод

Абсолютному большинству пользователей банк-клиент нужен для совершения переводов и платежей. А кому-то для обмена валюты. Или управления своими депозитами. Поэтому однозначного победителя выделить трудно.

Сбербанк — «народный» банк, его не переплюнешь. Он реально у всех, высока вероятность, что к большей половине номеров из ваших контактов уже привязаны карты Сбера. Поэтому переводы совершаются моментально и с минимальной комиссией. Над приложением также потрудились, им удобно пользоваться.

Тинькофф. Стильно, модно, молодёжно. Самый крутой интерфейс из всех рассмотренных выше приложений. Много функций, но банк-клиент совершенно не «замороченный». Это вполне ожидаемый результат, ведь банк ориентирован исключительно на дистанционное обслуживание.

На пятки уже наступает Райффайзенбанк с кучей дополнительных услуг. Самый функциональный банк-клиент, которому в то же время не хватает «интуитивности», надеюсь, над этим поработают в следующих апдейтах приложения.

А вот Альфа-банк (кстати, пионер в области мобильных банковских приложений) морально устарел, застряв где-то между iOS 6 и Android. А жаль, начинали бодро, им бы поменьше полагаться на свои call-центры и развивать онлайн-сервисы.

Мой личный рейтинг выглядит так.

Но лишь потому, что не использую банк-клиент на полную катушку. Я не открываю накопительные счета и не меняю валюту. Всё, что мне нужно — удобные платежи и переводы.

Максим Клименчук

Автор, инженер, кофеман и отец маленького «почемучки». Стараюсь не обрастать гаджетами. Не получается.