для чего нужен интернет эквайринг

Как работает эквайринг

Объясняем, что такое обратный эквайринг, POS-терминалы, банк-эмитент и зачем бизнесу подключать оплату картами.

Кто участвует в эквайринге

Эквайринг (от англ. acquire — «приобретать, получать») — это безналичная оплата товаров и услуг картой через платёжные терминалы на кассе или у курьера.

Торговая точка — бизнес, владелец которого хочет принимать оплату картами от клиентов и инициирует заключение договора эквайринга.

Банк-эквайер предоставляет бизнесу услугу и оборудование, обслуживает расчётный счёт продавца и получает комиссию от поступлений. Он несёт ответственность за техническую сторону операций по картам в торговой точке и регистрируется в национальных и международных платёжных системах: Visa, Mastercard, American Express, «Мир» и др.

Банк-эмитент — банк, выпустивший карту, которой пользуется клиент для оплаты покупки.

Для приёма платежей используют POS-терминалы (англ. point of sale — «точка продажи»). Через них можно платить обычными и бесконтактными картами, а также другими устройствами, например смартфонами. POS-терминал распечатывает слип-чек — нефискальный документ, подтверждающий операцию.

Как устроен процесс оплаты

Покупатель вставляет банковскую карту в терминал или прикладывает к нему смартфон, и карта считывается. При оплате через интернет покупатель вводит данные карты в специальном веб-интерфейсе.

Информация о платеже направляется в процессинговый центр банка-эмитента. Это подразделение осуществляет и контролирует бесперебойное проведение операций.

Банк-эмитент проверяет сумму остатка на счёте владельца карты. Покупатель подтверждает сделку ПИН-кодом или кодом из СМС. Это дополнительный шаг защиты от мошенничества и неправомерного использования карты. Однако при бесконтактной оплате он встречается довольно редко.

Процессинговый центр банка-эмитента списывает деньги со счёта покупателя и перенаправляет в банк-эквайер.

POS- или мобильный mPOS-терминал печатает два экземпляра слипа. Вместе с ним покупатель получает кассовый чек. При оплате через интернет кассовый чек приходит клиенту на электронную почту.

Банк-эквайер переводит деньги со своего счёта на счёт продавца за вычетом комиссии. Срок обработки платежа зависит от условий договора банка и торговой точки, но не может превышать трёх рабочих дней.

Виды эквайринга

Торговый эквайринг

Такой эквайринг используют в магазинах, предприятиях общепита и сферы услуг. Когда продавец заключает договор с банком, тот устанавливает в точках продавца POS-терминалы. В Сбербанке минимальная ставка торгового эквайринга — 1,6 %.

Банк должен обучить сотрудников компании работе с устройством, обеспечить бесперебойное функционирование терминалов и круглосуточную техническую поддержку. Обязанность продавца — уплачивать банку комиссию, размер которой определяется договором.

На сумму выплат влияют оборот и сфера деятельности. Например, для продуктового магазина комиссия ниже, чем для гипермаркета бытовой техники: во втором случае вероятность возврата товара выше. Если это произойдёт, придётся проводить операцию обратного эквайринга — возвращать деньги на карту покупателя. Это дополнительные затраты для банка, которые покрывает продавец.

Интернет-эквайринг

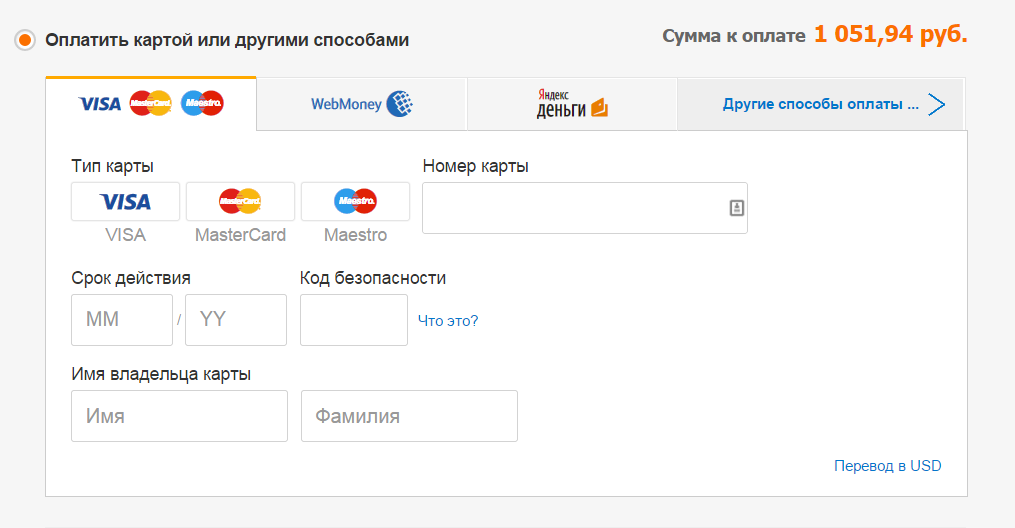

Так называют способ оплаты в интернете картой или электронными деньгами с использованием специальных интерфейсов, которые помогают сохранить конфиденциальность персональных и платёжных данных покупателя. В качестве дополнительной защиты клиента могут попросить ввести код подтверждения оплаты, высланный в СМС или уведомлении банковского приложения.

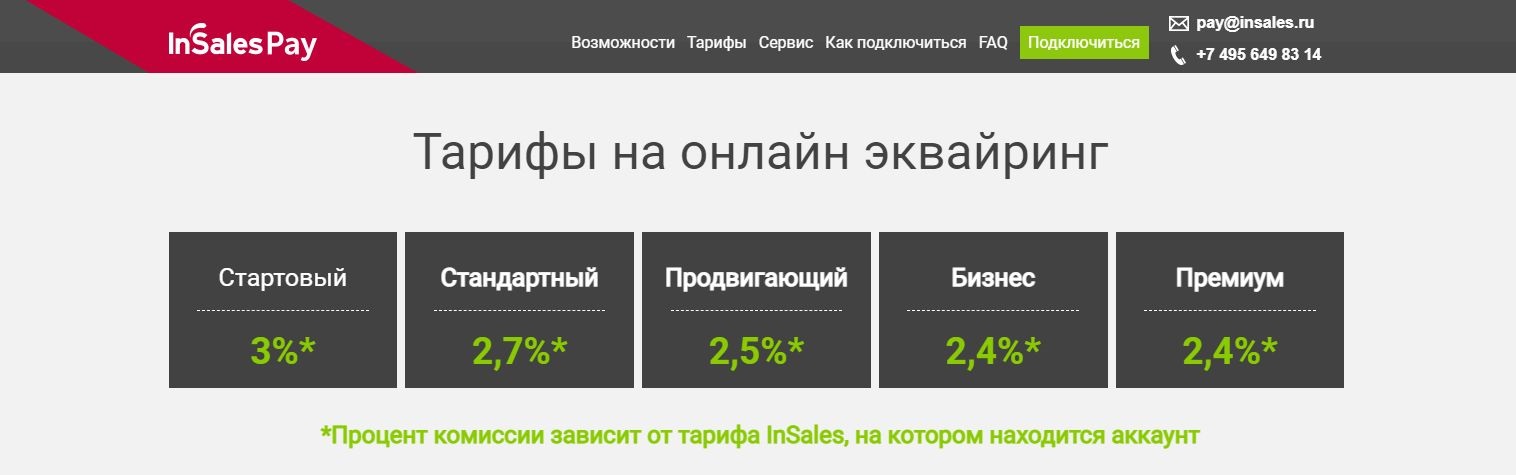

Комиссия в интернет-эквайринге самая высокая. Она может составлять в среднем 2,3–3,5 % и взиматься не только с продавца, но и с покупателя. Это связано с тем, что при интернет-эквайринге процессинговый центр обеспечивает повышенную защиту операций: использует системы безопасности и протоколы шифрования, чтобы введенные пользователем данные нельзя было перехватить.

Мобильный эквайринг

С помощью мобильного эквайринга покупатели расплачиваются карточкой в любой торговой точке, даже мобильной. Его подключают таксисты, курьеры, в автолавках, передвижных пунктах продажи и т. п.

Платежи принимаются через установленное на смартфон или планшет приложение, к которому по блютусу или кабелем подключается mPOS-терминал (от англ. mobile point of sale — мобильная точка продажи). Его можно использовать в любом месте, где есть стабильный мобильный интернет, в отличие от стационарных POS-систем в торговом эквайринге.

ATM-эквайринг

В это понятие входит возможность оплаты услуг (ЖКХ, мобильная связь, интернет или телевидение) через платёжные банкоматы, а также выдача наличных и пополнение банковской карты.

Главный минус этой услуги с точки зрения пользователя — комиссия, которую ему приходится платить сверх основной суммы за проведение платежей или при снятии наличных с карты. Чаще всего проценты берут кредитные организации, которые не являются партнёрами банка-эмитента, выдавшего карту.

Интернет-эквайринг

Содержание статьи:

Интернет-эквайринг тип эквайринга, который позволяет клиентам оплачивать покупку товара/услуги в интернете через банковские карты.Безналичный прием оплаты происходит по следующей схеме: пользователь выбирает товар, заходит на страницу платежа, вводит данные банковской карты и подтверждает оплату. После чего следует списание денежных средств и получение электронного чека на почту клиентом. Транзакция прошла успешно.

Для чего нужен эквайринг?

С точки зрения государства, безналичный оборот средств проще контролировать для налогообложения. Для покупателей преимущество оплаты банковскими картами в удобстве не носить с собой наличные.

К тому же многие банки предоставляют своим клиентам выгодный кэшбэк на операции оплаты товаров и услуг.

Что касается торговых компаний, то здесь свои плюсы:

К тому же, c 1 января 2023 года Госдума планирует принять поправки к «Закону о защите прав потребителей». Все торговые предприятия должны будут принимать к оплате банковские карты. С 1 января 2020 года это коснется компаний с оборотом от 20 миллионов рублей. С 1 января 2021 года — компаний, чья прибыль свыше 5 миллионов рублей.

Процесс покупки в интернет-магазине в 10 шагов.

Схема приобретения товара:

Клиент выбирает оплату банковской картой при оформлении заказа.

Сайт перенаправляет пользователя на страницу процессингового центра. Покупатель вводит информацию с карты: имя, дату окончания срока использования, CVV2 или CVC2 код.

Процессинговый центр направляет информацию в систему аутентификации банка-эквайера. Владелец банковской карты должен быть повторно авторизован.

Авторизация в международной платежной системе.

Банк, выпустивший карту клиента, или блокирует денежные средства, равные сумме покупки, или отказывает в операции.

Результат передается интернет-провайдеру. По цепочке: банк-эмитент — процессинговый центр — торговое предприятие — информация поступает обратно.

В интернет-магазине происходит продажа.

В банк-эквайер из процессингового центра поступает клиринговый файл для расчета.

Происходит возмещение суммы покупки банком интернет-магазину.

Отчет о совершенном платеже — возвращение клиента на страницу торгового предприятия.

Оплата банковской картой выглядит простой. За ней стоят несколько операций по проверке денежных средств и обеспечению безопасности транзакции.

Следует отметить еще один момент. Торговые операции в сети приравниваются к оффлайн расчетам. Как и в торговом эквайринге, так и в интернет-эквайринге после оплаты необходимо пробивать чек. Это простое правило знают все. Однако не все предприниматели понимают, что квитанция об оплате нужна и в сети.

Федеральный закон от 03.07.2016 N 290-ФЗ п.1 ст. 1.2 54 предписывает при выполнении онлайн расчетов распечатывать чек. При несоблюдении указанного закона торговое предприятие может иметь проблемы с налоговой службой.

Схема интернет-эквайринга

Как подключить

Для подключения оплаты на сайт вы можете установить один из готовых платежных модулей для своей CMS. RBK.money постоянно расширяет и дополняет его.

RBK.money: интернет-эквайринг

RBK. money работает с международными платежными системами VISA, MasterCard, American Express, Union Pay, национальной системой «Мир». Совершить оплату в интернет-магазине можно с помощью электронных кошельков, мобильных приложений, онлайн-банкинга. Услуга по подключение эквайринга осуществляется бесплатно. Абонентская плата отсутствует.

Банк-эквайер для подключения услуги запрашивает у торгового предприятия документы:

Как работает интернет-эквайринг

Как рассчитать комиссию?

Ставка эквайринга представляет собой процент от суммы операции по банковской карте, произведенной в торговой точке. Комиссия за услуги интернет-эквайринга рассчитывается, исходя из тарифов таких участников, как:

Размер ставки каждого абонента определяется индивидуально в зависимости от следующих показателей:

Например, в RBK.money комиссия для торговых предприятий с оборотом более 2 млн рублей в месяц рассчитывается по способам оплаты:

Тарифные планы RBK.money подстраиваются под оборот клиента: с ростом объемов комиссия снижается.

Платежная система решает такие вопросы магазина, как:

Подключить услугу интернет-эквайринга может практически любой магазин. Ограничения действуют только в отношении нескольких сфер деятельности.

К ним относятся:

Интернет-эквайринг для интернет-магазина: алгоритмы работы

Мало кто из предпринимателей задумывается о том, как работает интернет-эквайринг. Знакомство с этой сферой обычно ограничивается установкой соответствующего модуля на сайт и подписанием договора.

Важность схемы работы эквайринга важна для предпринимателя с точки зрения обработки возвратов, последствий кражи персональных данных и ответственности за продажу некачественных товаров. Поэтому разберемся с интернет-эквайрингом подробней.

Знакомимся с новыми терминами

Прежде чем узнать, как работает интернет эквайринг, предлагаем ознакомиться с терминологией этой сферы. Видеть схему взаимодействия мало, нужно понимать, что означает каждый из её элементов.

Электронная платёжная система (ЭПС)

ЭПС представляет собой аппаратно-программный комплекс, который владеет информацией о банковских счетах клиентов, но сам этими деньгами не обладает.

Например, международная платежная система Visa – это обычная компания, которая разрешает выпускать пластиковые карточки от своего имени. Когда человек расплачивается картой в интернет-магазине, то деньги фактически платит Visa (и то в виртуально), а не банк и даже не покупатель. Это уже потом, в течение нескольких дней, банк будет обязан вернуть ЭПС уплаченные ею деньги.

Аналогичная ситуация с QIWI-кошельком. Фактически деньги клиента лежат на счете компании в других банках и принадлежат самой ЭПС. А в личном кабинете мы видим лишь эквивалент денежных средств, которые нам должна QIWI. Эти эквивалентные деньги для удобства называются рублями, хотя их можно было бы назвать как угодно.

Таким образом, ЭПС является лишь информационным посредником между банком продавца и банком покупателя, гарантируя быструю оплату товара за счет собственных обязательств.

Платежные агрегаторы или шлюзы

Все платежные агрегаторы (шлюзы) представляют собой дополнительного посредника между банком-эквайером и интернет-магазином. Их преимущество состоит в том, что они в едином интерфейсе могут предложить несколько систем оплаты, а также обеспечить их автоматическую конвертацию.

Например, человек может расплатиться за товар Webmoney, а на банковский счет магазина уже придут обычные рубли. Естественно, за конвертации с интернет-магазина будет взиматься комиссия.

Интерфейс платежного шлюза

Польза платежных шлюзов для интернет-магазинов заключается в предоставлении покупателю дополнительных возможностей для оплаты и более удобного интерфейса. Так, банки ограничены в способах оплаты и предлагают преимущественно оплату через ЭПС Visa, Mastercard и Мир.

Эквайер

В узком смысле под эквайером подразумевают банк, которому ЭПС в итоге должна будет перечислить деньги за товар. В более широком понимании этот термин охватывает и платежные агрегаторы, которые тоже включены в цепочку передачи обязательств клиента перед продавцом.

То есть эквайером можно считать любую компанию, которая предоставляет услуги интернет-эквайринга, например, InSales.Pay.

Банк-эмитент

Это банк, в котором покупатель открыл счет и получил банковскую карточку.

Также эмитентом может быть ЭПС, отвечающая за учет денежных средств клиента, например Яндекс.Деньги или Webmoney. В этом случае расчет производится без участия банковской карты, и считается, что платежная система «эмитирует» собственные деньги.

Банк-эмитент имеет право самостоятельно печатать карточки

Эмитент является ответственным за выполнение всех обязательств покупателя перед продавцом.

Интернет-эквайринг

Интернет-эквайринг для интернет-магазинов – это услуга по приёму платежей от покупателей с последующим перечислением полученных денег по указанным продавцом реквизитам. Сервис является платным, а размер комиссии может составлять от 2 до 5%. Процент зависит от денежного оборота, оказания сопутствующих услуг, канала оплаты и других факторов.

Участники процесса интернет-эквайринга

В оплате услуги или товара в интернет-магазине принимают участие следующие стороны:

Теперь можно переходить непосредственно к рассмотрению того, как работает схема интернет-эквайринга для интернет-магазинов.

Как происходит обработка безналичных платежей

Рассмотрим пошаговую инструкцию, как работает интернет эквайринг для интернет-магазина.

Принцип работы онлайн-эквайринга для интернет-магазина

Шаг 1. Выбор товара, открытие корзины и переход на страничку ввода реквизитов платежного инструмента (банковской карты, электронного кошелька и тому подобного).

Шаг 2. Ввод реквизитов платежного инструмента. На странице с защищённым протоколом покупателю предлагают ввести платёжные реквизиты своей карты: 16-значный номер, срок действия и указанный на оборотной стороне пластика трехзначный CVV-2 код. Если наименование сайта в адресной строке браузера начинается с “https”, то клиент может смело вводить данные.

Шаг 3. Данные в зашифрованном виде поступают в платежный шлюз или банк-эквайер, с которым у интернет-магазина должен быть подписан договор. Если первым информацию получает платежный агрегатор, то он всё равно передаёт её далее по цепочке в банк-эквайер.

Шаг 4. Банк-эквайер отправляет введенные на сайте данные электронной платежной системе.

Шаг 5. ЭПС проверяет достоверность введенных данных. Например, Visa проверяет все три указанных на сайте реквизита карты.

Затем, при необходимости, производится второй этап двухфакторной аутентификации. В случае с Visa, это происходит по технологии 3D-Secure. На отдельной защищенной странице покупателя просят ввести код, который был отправлен ему на указанные в договоре с банком-эмитентом реквизиты. Обычно это цифровой SMS-код.

Только после подтверждения кода ЭПС продолжает обработку клиентского запроса на транзакцию.

Шаг 6. ЭПС передает информацию о карте и сумме платежа в банк-эмитент. Целью этого шага является определение возможности оплаты платежа за счёт лежащих на счету клиента денежных средств. Дальнейшие шаги будем рассматривать с позиции, что денег было достаточно для осуществления покупки.

Шаг 7. Банк-эмитент в процессинговом центре проверяет принадлежность ему банковской карты, её статус (активна/заблокирована) и наличие необходимой суммы на счету.

Шаг 8. Банк-эмитент отправляет своё решение об одобрении/отклонении транзакции. Результат следует по обратной цепочке до эквайера и продавца.

Шаг 9. Обработка результата. Если транзакция одобрена, то формируется последовательность обязательств по перечислению средств от банка-эмитента до банка-эквайера.

Шаг 10. Банк-эмитент перечисляет деньги за покупку ЭПС. Далее по цепочке деньги следуют в банк-эквайер.

В реальности банки-эмитенты не перечисляют деньги за каждый платеж. Согласно договору с ЭПС, по итогам недели, месяца или другого периода, формируется пул взаимных обязательств, результирующая сумма которого и платится платежной системе за одно перечисление.

Как работает интернет-эквайринг с онлайн-кассой

Скорость движения реальных денег по цепочке зависит от договорных отношений всех сторон и может занимать до одного месяца. В реальности же клиент оплачивает покупку за несколько секунд, а интернет-магазин получает деньги максимум на третий день после сделки.

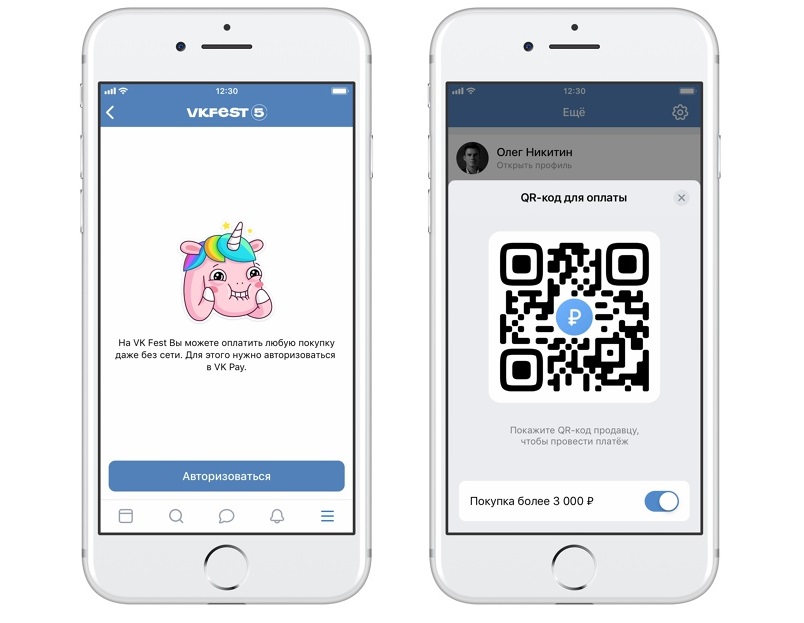

Особенности офлайн-платежей

Несмотря на внешнее однообразие процесса оплаты банковской картой, внутренние алгоритмы могут в корне отличаться. В ситуациях, когда покупка происходит на небольшие суммы, например оплачивается проезд в метро непосредственно на турникете, одобрение банка-эмитента может не требоваться.

Офлайн-платежи официально запущены компанией VK

Ситуации, когда может применяться эта схема, устанавливается индивидуально каждой ЭПС. В принципе, офлайн-платежи могут использоваться и в интернет-магазинах, и продавцу не обязательно знать об этих нюансах.

Отсутствие необходимости подтверждения сделки ускоряет её одобрение. Именно этот плюс лежит в основе применения офлайн-платежей.

Обеспечение безопасности платежей

Производя оплату через интернет-эквайринг, покупатель вводит данные своей карты, которых часто бывает достаточно для проведения платежа. К некоторым картам могут быть подключены дополнительные сервисы, например 3D-Secure от Visa. Они предполагают двухфакторную идентификацию и требуют наличия у плательщика доступа к номеру телефона, к которому привязана соответствующая банковская карта Visa.

Принцип работы алгоритма 3D-Secure

Таким образом, в ряде случаев, имея лишь доступ к вводимым на сайте данным карты, злоумышленники могут украсть деньги покупателей.

Как же обезопасить интернет-магазин и своих клиентов от краж банковской информации?

Не стоит экономить на защите своего интернет-магазина от кибератак. При подтвержденной краже клиентских сведений с вашего сайта, международные платежные системы могут отказаться с ним работать.

Движение комиссионных средств

При рассмотрении вопроса, как работает интернет-эквайринг, важно понимать движение денежных средств между его участниками. Ведь каждый из них хочет получить свой процент от снимаемой с карты суммы.

Тарифы интернет-эквайринга InSales.Pay

За основу возьмём комиссию в размере 2,5%, которая остается у банка ли платежного агрегатора. Как же распределяются эти деньги (указаны средние значения по рынку):

Таким образом, не стоит думать, что все 2,5% уходят эквайеру. В реальности большую часть суммы забирает банк покупателя

Как работает интернет-эквайринг InSales.Pay

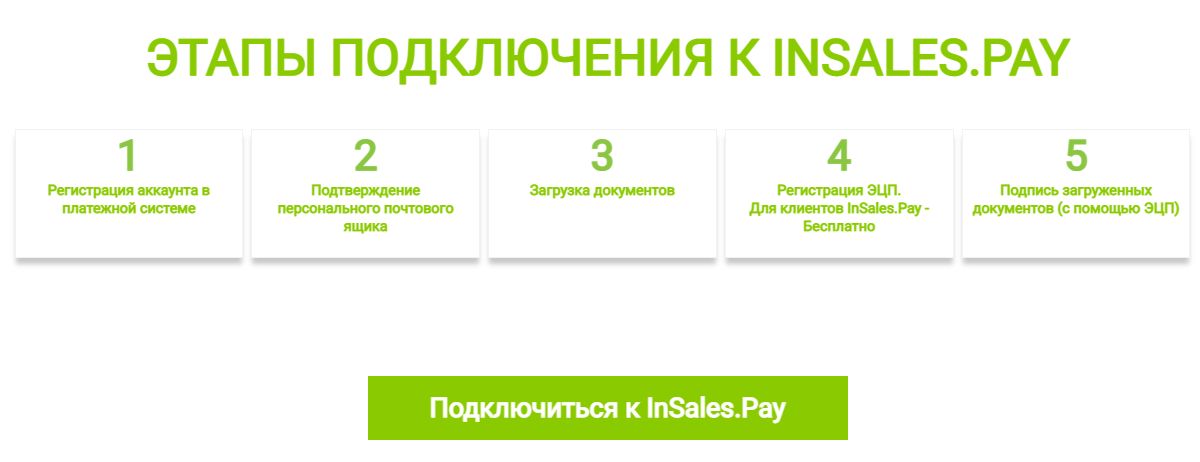

Предлагаем ознакомиться с тем, как подключить интернет-эквайринг для сайта, на примере платежного сервиса InSales.Pay.

На 2021 год InSales является одной из лучших CMS для интернет-магазина, которые рекомендованы российским предпринимателям. Естественно, что в качестве платежного сервиса для таких сайтов лучше всего подойдёт «родной» модуль InSales.Pay.

Этапы подключения к InSales.Pay

Пошаговый алгоритм подключения к InSales.Pay следующий:

Этапы подключения InSales.Pay

После прохождения всех этапов производится тестовый платеж и, в случае успеха, можно открывать этот платежный сервис для всех покупателей.

Условия работы InSales.Pay

Платежный сервис InSales.Pay предлагает рыночные условия онлайн-эквайринга для интернет-магазинов подключения, но при этом имеет ряд преимуществ:

После установки модуля InSales.Pay на сайт и проверки документов, соответствующий платежный метод добавится автоматически. От владельца сайта не требуется никаких последующих настроек.

К InSales.Pay могут подключиться любые ИП или юрлица, которые официально ведут свою деятельность в РФ и имеют ежемесячный торговый оборот через сайт более 200 тыс. рублей.

Оперативная служба поддержки – несомненный плюс InSales.Pay

Вывод денег на счет владельца интернет-магазина производится на третий день. То есть, если товар на сайте купили во вторник, то уже в пятницу предприниматель сможет ими воспользоваться. Такой временной промежуток обусловлен процедурой перечисления денег между участниками эквайринга. Ведь фактически деньги из банка покупателя уходят, как минимум, через 1-2 дня после совершения покупки.

Также InSales.Pay предлагает 2 типа обработки возвратов:

Одним из обязательных условий использования международных платежных систем является их размещение на сайте их логотипов. Поэтому для одобрения подключения InSales.Pay также будет нужно разместить соответствующие лого в шапке или футере вашего интернет-магазина.

Как видим, интернет-эквайринг для интернет-магазина представляет собой довольно сложную систему взаимодействия финансовых организаций. Поэтому важно выбирать надежного и опытного эквайера, который сможет гарантировать стабильность прохождения оплат.

У нас есть готовое решение и оборудование для онлайн-кассы

Испытайте все возможности платформы ЕКАМ бесплатно

Читайте также

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222