для чего нужна чековая книжка юр лицу

Денежный чек. Заполняем бланк по образцу

Владельцы расчетных счетов, независимо от того, юридические лица это или ИП, могут получить наличные средства в банке только при наличии денежного чека. Этот документ является частью чековой книжки, которую выдает банк своему клиенту, при том условии, что от того поступил соответствующий запрос. Чековые книжки используют в работе банки как государственного, так и частного сектора.

Правила обращения с чековыми книжками и денежными чеками

Чековая книжка — документ, который требует очень бережного с собой обращения. Она выписывается на конкретное юридическое лицо или ИП, пользование ею сторонними организациями или физическими лицами без нотариально заверенной доверенности со стороны ее держателя строжайше запрещено.

Книжку следует хранить в специально отведенном месте, закрытом от доступа посторонних людей (желательно в сейфе).

Пользоваться чековыми книжками могут только руководитель предприятия и уполномоченные его отдельным распоряжением сотрудники (например, замдиректора и главный бухгалтер).

Для чего можно снимать наличные средства

Юридические лица все расчетные операции по договорам между собой должны проводить строго по счетам.

При этом некоторые потребности предприятий и организаций можно решить и при помощи наличных средств (например, сделать покупку различных хозяйственных, бытовых, канцелярских принадлежностей, произвести выдачу заработной платы, командировочных, материальной помощи и т.п.). Именно на эти цели и может снять с расчетного счета деньги директор компании или его представитель.

Как правильно пользоваться книжкой

Чековая книжка содержит несколько десятков абсолютно идентичных денежных чеков. При необходимости снять «наличку» сотрудник организации должен заполнить чек. При этом оставлять бланки незаполненными нельзя – их следует оформлять строго по порядку, расположенному в книжке.

Основную информацию можно вносить в чек как в офисе компании, так и в самом банке.

Подпись и печать на чеке нужно ставить только в присутствии банковского специалиста, который сверит их с имеющимися у него в распоряжении образцами подписи и печати представителя фирмы (при этом использование факсимильных подписей запрещено).

Если автограф не будет совпадать «один в один» или оттиск печати будет не слишком четким, придется заполнить новый чек и поставить подпись и штамп еще раз.

Деньги по чеку выдаются только представителю организации или доверенному лицу строго при наличии документа, удостоверяющего личность.

Можно ли допускать в чеке исправления

Никакие ошибки, неточности и исправления в чеке абсолютно недопустимы.

Любые помарки делают документ испорченным, поэтому если что-то такое все же случилось, следует оставить данный чек и перейти к заполнению другого. Чек с ошибками надо перечеркнуть и сделать пометку о том, что он испорчен или аннулирован.

Основные моменты заполнения денежного чека

Чек состоит из двух частей:

Информация в них практически идентична, единственное, что в корешке она несколько сжата по объему и касается только основных моментов (кто, когда и сколько снял наличности).

Заполнять чек можно исключительно шариковой ручкой синего цвета (никакие оттеночные цвета в большинстве банков не допускаются, не говоря уж о красных, черных пастах или карандашах).

Обязательно ли ставить печать

До недавнего времени юридические лица по закону должны были использовать в своей работе печати и штампы. Но с 2016 года все изменилось – теперь предприятия и организации, как ранее и ИП имеют полное право не штамповать свои документы при помощи штемпельных изделий. Применение печатей необходимо лишь в тех случаях, когда это норма закреплена внутренними нормативно-правовыми актами компании.

Данное правило распространяется и на чековые книжки – проштамповывать их нужно только тогда, когда в карточке с образцами подписей и печати стоит оттиск печати предприятия (если его нет, то там просто ставится пометка «б/п», что означает «без печати»).

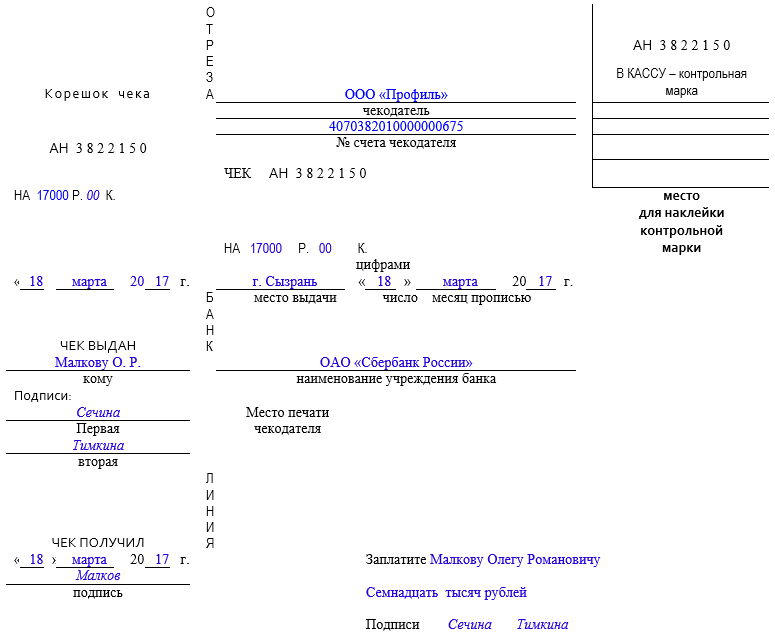

Образец заполнения денежного чека

Заполнение лицевой стороны бланка

На первой странице чека сначала следует оформить корешок (слева), который, как уже говорилось выше, остается у держателя расчетного счета на руках (в чековой книжке). Сюда вносятся:

В строках под словом «Подписи» расписываются работники банковского учреждения. Ниже проставляется дата получения чека и подпись получателя.

Левая сторона бланка после заполнения передается в банк.

Заполнение второй страницы бланка

Вторая страница документа включает в себя таблицу, где нужно отметить цели, на которые планируется потратить полученные средства.

Если сумма большая и целей сразу несколько, то ее следует разнести в нужных объемах по соответствующим строкам.

Затем получатель денег ставит под таблицей свою подпись. В завершение в чек вносятся сведения из документа, удостоверяющего личность (его серию, номер, дату и место выдачи и т.д.).

Зачем компаниям чековые книжки?

Несмотря на то, что большинство компаний и ИП сегодня имеют пластиковые карты для оплаты корпоративных расходов и зарплатные проекты с банками, некоторые из них также используют и чековые книжки, несмотря на дополнительные расходы в виде комиссий банка за их обслуживание. Почему? Рассмотрим в этой статье.

Во-первых, российская действительность такова, что во многих населенных пунктах в до сих пор нет ни одного банкомата, однако малый бизнес или заводы по соседству с ними функционируют, а люди – работают, поэтому работодателям приходится выплачивать им заработную плату наличными.

Во-вторых, отправляя сотрудников в командировки, для многих компаний использование наличных иногда является единственным способом выдать им командировочные. Например, если у этого сотрудника нет корпоративной кредитной карты и отъезд срочный, то снять с банковского счета и выдать ему наличные с помощью чековой книжки можно за час, а осуществить банковский перевод за такое время не всегда возможно (например, если банковский день окончен).

В-третьих, не редки случаи, когда использовать наличные в своих операциях компании вынуждают сами банки. Например, согласно законодательству, если банку покажутся сомнительными некоторые банковские операции клиента с точки зрения антиотмывочного законодательства, его могут временно отключить от дистанционного банковского обслуживания и заставить снимать деньги со счета наличными.

Кроме того, если рассматривать корпоративные карты как альтернативу использованию чековых книжек, то в отличие от последних, банковские карты имеют установленные лимиты или иные ограничения в использовании (например, они могут быть неожиданно заблокированы или их использование может быть невозможно по техническим причинам).

С учетом этих особенностей, компании нередко используют оба инструмента одновременно: чеки и пластиковые карты (корпоративные, таможенные, зарплатные и т.д.). Безусловно, с административной точки зрения работать с корпоративными картами удобнее: обмен информацией с банком происходит в режиме онлайн и есть возможность выгружать отчеты по использованию карт в корпоративные системы учета (такие, как SAP ERP).

Для снятия денег с чековых книжек нужно ехать в банк и снять средства со счета может только тот сотрудник, у которого для этого есть соответствующая доверенность. При этом, снять средства с помощью чека может только сотрудник, который имеет соответствующую доверенность от компании и чьи паспортные данные был заранее предоставлены в банк. Поэтому в отсутствие этого сотрудника, снятие наличных денежных средств с расчетного счета также ограничено. Кроме того, банки накладывают ограничения о сумме денежных средств, которые могут быть единовременно сняты с расчетного счета компании, поэтому для снятия крупных сумм, их необходимо заказать заранее.

Однако чековые книжки не требуют предоплаты (как в случае, например, с дебетовыми или таможенными пластиковыми картами) и позволяют не отвлекать средства с расчетного счета.

Интересно, что несмотря определенные достоинства чековых книжек, Центробанк в этом году начал обсуждать с участниками рынка возможность полной отмены чековых книжек и их замену на корпоративные карты и зарплатные проекты для уменьшения бумажного оборота, несмотря на то что многие компании все еще не готовы отказаться от чековых книжек.

В Сбербанке назвали пользователей чековых книжек жителями каменного века

Расчеты при помощи чековых книжек все еще популярны в США, этим инструментом пользуются около 40% граждан. Об этом на конференции Сбербанка заявил зампред правления банка Анатолий Попов, передает «РИА Новости».

«Вы представляете, люди в каменном веке живут. Ну что поделать. » — заявил он.

Он обратился к аудитории с вопросом, есть ли у кого-то из присутствующих чековая книжка. «Дело в том, что чековая книжка — это был большой бумажный инструмент для получения наличных в наших кассах», — заявил Попов. Однако теперь «чековые книжки мы уничтожили для работы, в том числе и со Сбербанком».

Как писал «Коммерсантъ», в 1996 году зампред Банка России Татьяна Парамонова, которая отвечала за платежные технологии, «решила, что развивать и чеки, и банковские карты не имеет смысла, и приняла решение в пользу карт».

В 2018 году газета сообщила, что чековые книжки корпоративных клиентов, которые используются для снятия наличных на зарплату и хозяйственные нужды, по идее Центробанка будут заменены на корпоративные карты и зарплатные проекты. Газета отмечала, что полной статистики об использовании этого инструмента нет, но Сбербанк ежедневно обналичивал около 12 тыс. чеков.

В 2019 году Сбербанк предложил корпоративным клиентам электронный чек. По его подсчетам, после внедрения услуги количество выдаваемых им бумажных чековых книжек снизилось на 30%.

Инструкция о чековых книжках отменена, книжки остались

Инга Васильевна Тимохина,

экономист

Правлением Нацбанка 25.05.2018 принято постановление N 236, разъясняющее порядок применения чековых книжек для получения наличных денег.

При определении порядка использования чековых книжек для получения наличных денег банки должны соблюдать следующие условия :

1) заполнение чеков и пользование ими осуществляются в порядке, указанном на оборотной стороне обложки чековой книжки, за исключением требований, касающихся скрепления чеков оттиском печати чекодателя. То есть скреплять чек оттиском печати чекодателя не требуется.

Справочно

До 08.06.2018 на оборотной стороне обложки чековой книжки указывался следующий порядок заполнения чеков и пользования ими :

— наименование чекодателя и наименование банка могут обозначаться штампами. Все реквизиты, требующие заполнения от руки, выполняются чернилами или шариковой ручкой одного цвета;

— после слова «Заплатите» вписываются фамилия, имя и отчество лица, на имя которого выдается чек;

— строка «Сумма прописью» должна заполняться с самого начала строки с заглавной буквы. Слово «рублей» должно указываться вслед за суммой прописью без оставления свободного места;

— в строке «(сумма цифрами)» свободное место должно быть прочеркнуто двумя чертами;

— подписание чека до заполнения всех его реквизитов запрещается;

— поправки в тексте чека не допускаются, так как делают чек недействительным;

— при наличии в представленной банку чекодателем карточке с образцами подписей и оттиска печати отметки о том, что чекодателю печать временно не выдана, а также при использовании карточки без печати владельца счета в случаях, установленных законодательством Республики Беларусь, чеки принимаются банком без скрепления их оттиском печати;

— одновременно с составлением чека должны быть заполнены все реквизиты корешка чека;

— чек выдается чекодателем чекодержателю под расписку на корешке чека;

— расписка чекодержателя в получении наличных денег осуществляется на оборотной стороне чека;

— использованную чековую книжку с корешками оплаченных и испорченных чеков, а также с испорченными чеками чекодатель обязан хранить не менее трех лет;

— при закрытии счета, а также изменении наименования чекодателя или номера счета чекодатель обязан вернуть в банк чековые книжки с неиспользованными чеками и корешками, прилагая их к заявлению с указанием номеров неиспользованных чеков;

2) чек должен быть предъявлен к получению наличных денег в течение 10 дней, не считая дня его выписки чекодателем. Таким образом, отсчет 10-дневного срока начинается со следующего после выписки чека дня. По мнению автора, речь идет о календарных, а не рабочих днях.

Например, чек выписан 8 июня. 10-дневный срок для его предъявления к получению наличных денег начнет течь с 9 июня. Последний день для предъявления чека — 18 июня.

Отметим, что такие же сроки были установлены в Инструкции по использованию чековой книжки для получения наличных денег ;

3) чекодатели вправе проставлять оттиски печатей на заявлениях на получение чековых книжек и скреплять оттисками печатей чеки из чековых книжек. Иными словами, чекодатель сам решает, проставлять ему печать на заявлениях или чеках либо нет. Допускается как отсутствие печати, так и ее наличие.

Чековая книжка

Добавлено в закладки: 0

Что такое чековая книжка? Описание и определение термина.

Чековая книжка – это финансовый документ, собрание чеков. Чековые книжки к расчетному счету компании могут быть получены двух типов – с формами обналичивания чеков и с формами проверок урегулирования (соответственно, есть « наличная чековая книжка » и « чековая книжка урегулирования »). Есть еще один тип проверок, собственности, но они обычно не используются малым бизнесом.

Вкратце о последнем типе: проверки урегулирования активно (на Западе) использовались ранее и маленьким, и средним бизнесом – компании, которые регулярно покупают различные вспомогательные товары или услуги. Сокращение сумм дорогого превращения в наличные со счета – в сочетании со значимым упрощением регистрации передачи от счета на счет продавца было целью использования таких документов.

Однако, с массовым распределением корпоративных карт смысл этого урегулирования и клетчатой транзакции – довольно громоздкой для всех сторон процесса начал быстро исчезать(чтобы достаточно помнить, что в случае оплаты вместо получения товаров урегулирование проверяют теоретически, что выпускающий должен предоставить печать предприятия, строго запрещается законодательством большинства стран использование пустых форм без печати).

Кроме того, во внутренних условиях некоторые торгуют, и компании сферы обслуживания, малого и среднего бизнеса были готовы к принятию такого подозрительного документа как проверка урегулирования покупателя. В результате используемая в среде MSB проверок урегулирования теперь кажется минимальными по сравнению с наличными деньгами.

Оплата и порядок наличной чековой книжки

Вы наверняка распознали стоимость наличной чековой книжки уже в случае выбора банка обслуживания РКО– эта цена во всех банках и во всех тарифных пакетах довольно маленькая, самое большее несколько сотен рублей.

Если вы уже тесно были заняты подготовкой к заполнению чековой книжки, интересуйтесь, как необходимо внести оплату за нее. В большинстве банков финансовая организация выставляет эту сумму независимо от Вашей учетной записи, обеспечивая этим согласно требованию вашего оператор. Но теоретически ничто не запрещает управлять банком, чтобы запросить такую оплату и наличные деньги.

Мимоходом возможно изучить также количество загрузок чековой книжки, предлагаемой банком. Однако серьезное преимущество этой информации не достаточно (если для исследования, сколько чековых книжек необходимо купить компании для этого или что большой период времени и скольких это всего может стоить).

Между прочим, возможно упорядочить непосредственно несколько чековых книжек – и при открытии нескольких учетных записей в одном банке, возможно запросить адресные книги непосредственно на несколько из учетных записей. Ограничение для количества книг с инструкциями не установлено.

Возможно, у некоторых банков в дополнение к вызову есть эффективная возможность такого уведомления на больших суммах превращения в наличные посредством электронных методов передачи – стоит спросить менеджеров банка и об этом. Давайте также отметим, что суммы, которые могут быть забраны из вашей учетной записи посредством наличных денег, сверяются с предшествующим уведомлением, ограничмваются только на сумму средств на учетной записи.

После этого необходимо поинтересоваться:

Чековые книжки и модели их заполнения

Чрезвычайно важный момент в оформлении и выпуске чековой книжки – это знакомство с моделью заполнения клетчатых форм – и, когда это возможно, ее копирование. Наличная проверка – документ строгой формы оформления, и даже такие моменты, как большие и строчные буквы в различных колонках проверки имеют различное значение – банки регулярно вынуждают компании переписать неправильно оформленный, обналичиваемый чек.

Происхождением чека, будет не лишним поинтересоваться у менеджера банка, как работать с чековыми книжками, особенно при изменении указанных чиновников или при появлении официальной печати.

Что касается датированной проверки, необходимо помнить, что обналичиваемые чеки, принимают банки в течение 10 дней после даты выполнения проверки (Инструкция операций с наличными деньгам, раздел 3, глава 1, пункт 7).

Наконец, в случае чековой проверки необходимо проверить идентичность и правильность заполнения по каждой проверке книги с банковским служащим имени и кодекса банка и количество его счета. Сделать его по каждой проверке перед выпуском вашей чековой книжки – обязательство ответственного из банка (согласно выше-установленной Инструкции, раздела 3, главы 3, пункта 3).

Кто может действовать как держатель наличной проверки

В случае получения чековой книжки необходимо спросить менеджера о том, какие документы нужны для оформления, какой круг лиц необходим, чтобы эти люди действовали как приемники ваших наличных денег регистрации деталей.

Нотариальная доверенность теоретически необходима также для использования третьих лиц как держателей, обналичивания чеков компании. Однако, это не исключает, что банк отнесется более строго – например, вообще остановит возможность выпуска таких доверенностей третьим лицам. Или, наоборот, поступит более лояльно: решит вопрос о таких доверенностях к заранее определенному списку возможных получателей платежа. Так или иначе стоит спросить менеджера, к которому планируете обратиться.

Где возможно обналичить наличный чек

Вопрос прост: проверяет ли возможное место получения средств наличными, ограничивается ли тем отделом, в котором Вы получаете чековую книжку – или опции возможны (для банка, очевидно, не слишком удобные – по крайней мере, ввиду потребности проверить подписи и печати, как это было уже отмечено в деталях).

Тем не менее, этот вопрос обращает на себя особое внимание пр наличии в вашей компании подразделений в других областях, которые связаны с вашим текущем счетом. Возможно, ответ менеджера к этому вопросу о проверке приведет вас к решению об открытии в этих областях отдельных учетных записей, на которые вы для того, чтобы превратить в наличные положите средства безналичным способом – или даже к формальному выделению таких подразделений в отдельные предметы управления.

«Цели проверки» параметров

В форме наличной проверки есть обязательный параметр – цель превратить в наличные. Далее предприятия должно показать налоговым органам документ (например, квитанцию кассового аппарата продавца) подтверждающую оплату товаров или услуг, или другие транзакции на тех суммах, которые определяются в каждом, обналичиваемом чеке и с той целью, которая определяется в проверке.

Поэтому прежде, чем выставить счет наличной проверки, специально для большой суммы, есть смысл рассмотреть и заранее обдумать ситуации, особенности Вашего бизнеса, когда не удается получить подтверждение назначения, очевидно, суммы значительно не соответствуют подобным трудным вариантам.

Представление проверки

Получатель платежа показывает законченную проверку и удостоверение личности и они тщательно проверяют его данные. Чек держателю в то же время не возвращается, проверка передается расчетной кассе. Тогда кассир банка в приоритете называет держателя в расчетной кассе для квитанции наличных денег.

Теоретически в то же время может использоваться схема с брендом контроля: оператор, устраняя проверку, выпускает так называемый бренд контроля, тогда получатель платежа дает его кассиру, и тот приклеивает бренд по проверке.

В то же время запрещено кассирам во время наличной выплаты производить наличную проверку по требованию обмена записями получателя платежа (который является их заменой банкнотами других номиналов).

Запечатанные пакеты и запечатанные мешки банкнот повторно пересчитываются – без промежутка гарантийных швов, печатей, – не отходя от расчетной кассы. Если у Вас есть желание посчитать все банкноты частично, это должно быть сделано в определенном помещении этого отдела под наблюдением кассира или контролера банка. В других отношениях возможные претензии не будут приняты.

Если в случае правильного перерасчета возникает претензия – банковские служащие оформляют правило дефицита (излишка) наличных средств. И после него сумма дефицита или излишка и дефектных банкнот компенсируется вам новыми банкнотами на расчетной кассе.

Наконец хочется отметить, что даже поврежденные бланки чека компания обязана сохранить, обратные стороны используемой чековой книжки, по крайней мере три года. В общей ответственность за сохранение в надежном месте, например в безопасных, наличных чековых книжках полностью находится на выпускающей компании, и в нем – на упоминаемом ответственном человеке (в случае выпуска чековой книжки, директор компании прилагает подпись в соответствии с заявлением об этой ответственности).

Достоинства и недостатки

По сравнению с корпоративными картами у чековой книжки есть только один недостаток: вывод средств занимает много времени: заполнение, поездка в кредитное учреждение. Но бывают ситуации, когда она уменьшает фактические сроки обналичивания чека.

Отправление денег для карточного счета «охлаждает» их, ограничивает оборотный капитал предприятия. Быстро воспользоваться денежными средствами переведенными на карту для внедрения безналичных платежей, которыми они не окажутся, поскольку потребуется время для их возвращения. И проверки перевода финансов не требуются, они предназначены для работы посредством расчетного счета.

Изъятие наличных денег чеком более выгодно так как имеет меньший процент, наложенный банками по этой транзакции. Для использования карты установлена твердая комиссия независимо от целей, для которых будут потрачены полученные средства. Обычно это – 2-4%. В чеках снятые деньги определяются банковскому проценту зависимому от него. Например, для зарплаты он составляет 0,5.

Таким образом, несмотря на удобство пластиковых карт, у чековых книжек есть преимущества. Они намного более прибыльные, если предприятие должно часто снимать наличные.

Мы рассмотрели чековая книжка: достоинства и недостатки, представление проверки, «цели проверки» параметров, где возможно обналичить наличный чек, кто может действовать как держатель наличной проверки, чековые книжки и модели их заполнения, оплата и порядок наличной чековой книжки. Оставляйте свои комментарии и дополнения к материалу.