договор ppa что это

Изменения в учетной политике арендатора и проводки в учете при переходе на ФСБУ 25/2018 в 2022 году

Новый ФСБУ 25/2018 изменил подходы к бухучету аренды кардинально. Поэтому арендатору нужно до 1 января 2022 года внести изменения в учетную политику. А в межотчетный период сделать проводки, чтобы сформировать в учете новые объекты.

Не применять стандарт к определенным договорам

Арендаторы, так же как и арендодатели, вправе не применять ФСБУ 25/2018 к договорам, исполнение которых истекает до 31 декабря 2022 года включительно (п. 51 ФСБУ 25/2018), то

Об этом нужно написать в учетной политике, а в приложении к учетной политике дать список таких договоров.

Также новый стандарт не применяется к договорам, исполнение которых началось до 2022 года (п. 52 ФСБУ 25/2018). Но на это имеют право только компании – арендаторы и арендодатели – которые имеют право на упрощенное ведение бухучета.

Об этом такие фирмы тоже должны написать в учетной политике и приложить к ней перечень таких договоров.

Причем проще написать так:

Организация применяет ФСБУ 25/2018 «Бухгалтерский учет аренды», утвержденный приказом Минфина от 16.10.2018 № 208н, в отношении договоров аренды, исполнение которых начинается с 1 января 2022 года.

Основание: пункт 52 ФСБУ 25/2018.

Как переходить на новый порядок учета аренды

Для арендатора ФСБУ 25/2018 предусматривает 2 способа перехода на новый порядок учета: ретроспективный (п. 49 ФСБУ 25/2018) и упрощенный (п. 50 ФСБУ 25/2018).

Ретроспективный способ считается очень трудоемким, поэтому вряд ли кто откажет себе в применении разрешенного упрощенного способа. Его суть в упрощенном (одномоментном) порядок признания и оценки права пользования активом (ППА) и обязательства по аренде при переходе на ФСБУ 25/2018 (п. 50 ФСБУ 25/2018).

В учетной политике напишите так:

Организация ретроспективно не отражает последствия изменения учетной политики в связи с началом применения ФСБУ 25/2018 «Бухгалтерский учет аренды», утвержденного приказом Минфина от 16.10.2018 № 208н. По каждому договору аренды организация на 31 декабря 2021 года единовременно признает право пользования активом и обязательство по аренде с отнесением разницы на нераспределенную прибыль.

Основание: пункты 49 и 50 ФСБУ 25/2018.

Перечень договоров, по которым меняете объекты учета, также перечислите в приложении к учетной политике.

Решение об упрощенном порядке учета аренды

К определенным договорам арендатор вправе применять упрощенный порядок учета аренды по ФСБУ 25/2018 (п. 11 и 12 ФСБУ 25/2018).

Решение о применении упрощенного способа учета тоже закрепите в учетной политике.

Для применения упрощенного способа учета аренды в 2022 году нужно:

В учетной политике можно написать так:

При выполнении условий, установленных пунктом 12 ФСБУ 25/2018, в случаях, перечисленных в подпунктах «а», «б» и «в» пункта 11 ФСБУ 25/2018 организация не признает предмет аренды в качестве права пользования активом и не признает обязательство по аренде.

В случае, указанном в подпункте «а» пункта 11 ФСБУ 25/2018, организация применяет пункт 11 ФСБУ 25/2018 в отношении группы однородных по характеру и способу использования предметов аренды, перечисленных в приложении к приказу.

В случаях, указанных в подпунктах «б» и «в» пункта 11 ФСБУ 25/2018, организация применяет пункт 11 ФСБУ 25/2018 в отношении каждого предмета аренды по перечню договоров и предметов аренды, указанных в приложении к приказу.

При применении пункта 11 ФСБУ 25/2018 арендные платежи признаются в качестве расхода равномерно в течение срока аренды.

Основание: пункты 11 и 12 ФСБУ 25/2018.

Как применять новый стандарт арендатору с упрощенным бухучетом

Арендаторы с упрощенными способами бухучета вправе применить упрощенный порядок расчета фактической стоимости ППА и упрощенный порядок оценки обязательства по аренде (п. 13, 14 ФСБУ 25/2018).

ППА включает в себя только первоначальную оценку обязательства по аренде и арендные платежи, внесенные на дату предоставления предмета аренды и до нее. А первоначальная оценка обязательства – только номинальную стоимость арендных платежей.

Свое решение такие организации также обязаны закрепить в учетной политике.

Написать можно так:

Организация рассчитывает фактическую стоимость права пользования активом исходя из подпунктов «а» и «б» пункта 13 ФСБУ 25/2018.

Организация первоначально оценивает обязательство по аренде как сумму номинальных величин будущих арендных платежей на дату этой оценки.

Основание: пункты 13 и 14 ФСБУ 25/2018.

Какие сделать проводки в межотчетный период

Итак, напомним. Арендатор на дату предоставления предмета аренды одновременно признает в бухучете два объекта: обязательство и актив.

Обязательство – это стоимостная оценка обязательства по аренде. После принятия к учету величина обязательства по аренде увеличивается на начисляемые проценты и уменьшаются на уплаченные арендные платежи.

В качестве актива выступает стоимостная оценка права пользования активом (предметом аренды) (ППА). После принятия к учету его стоимость погашается путем начисления амортизации.

Согласно упрощенному порядку перехода на ФСБУ 25/2018 арендатор должен признать единовременно на 01 января 2022 года:

1 января 2022 года арендатору в учете нужно сделать такие проводки:

Дебет 01 Кредит 76

— учтены ППА и обязательство по аренде;

Дебет 84 (76) Кредит 76 (84)

— отражена корректировка обязательства по аренде (при необходимости);

Дебет 01 (84) Кредит 84 (01)

— отражена корректировка ППА (при необходимости).

Если же по договору лизинга предмет лизинга учитывался у лизингополучателя, то вместо признания ППА и обязательства по аренде нужно сделать корректировку их стоимостей:

Дебет 02, субсчет лизинг Кредит 01, субсчет лизинг

— списана амортизация, начисленная по предмету лизинга;

Дебет 01, субсчет ППА Кредит 01, субсчет лизинг

— предмет лизинга переклассифицирован в ППА;

Дебет 01, субсчет ППА (84) Кредит 84 (01, субсчет ППА)

— отражена корректировка ППА (при необходимости).

Дебет 76, субсчет лизинг Кредит 76, субсчет обязательство по аренде

— задолженность по лизингу переклассифицирована в обязательство по аренде;

Дебет 84 (76, субсчет обязательство по аренде) Кредит 76, субсчет обязательство по аренде (84)

— отражена корректировка обязательства по аренде (при необходимости).

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Выбор читателей

Что такое реформация баланса и что получается в результате?

Новые ФСБУ в Учетной политике на 2022 год

Социальный вычет по НДФЛ у работодателя: новые правила с 1 января 2022 года

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Отражение арендатором на основании ФСБУ 25/2018 изменения условий аренды в 1С:Бухгалтерии 8

Условия арендного договора могут изменяться. Тогда арендатору, использующему ФСБУ 25/2018 «Бухгалтерский учет аренды», нужно скорректировать фактическую стоимость права пользования активом, величину арендных обязательств, а в некоторых обстоятельствах — и ставку дисконтирования.

ФСБУ 25/2018 регламентирован Приказом Минфина от 16.10.2018 г. № 208н. Его обязательно надо применять к бухфинотчетности за 2022 год. Если хозяйствующий субъект хочет, он вправе применять стандарт и до наступления этого периода.

Изменение условий договора

Условия арендного договора могут измениться, к примеру, увеличиться арендная плата, сократиться или продлиться срок договора, измениться график платежей. Если используется простой способ учета аренды (оплата сразу входит в расходы арендатора), эти изменения оказывают влияние на сумму платежа, продолжительность и периодичность их уплаты.

Если используется сложный способ учета аренды, то при корректировке условий договора исправляются фактическая стоимость права пользования активом (ППА) и размер обязательств по договора, а в некоторых случаях — и ставка дисконтирования (п. 21, 22 ФСБУ 25/2018). Изменение размера арендного обязательства относится на стоимость ППА, а снижение арендного обязательства сверх балансовой стоимости ППА относится к доходам будущего периода.

Приведем пример учета сложной аренды у арендатора при корректировке условий договора в 1С:Бухгалтерии 8 (базовая и КОРП) ред. 3.0.

Допустим, арендатор использует ОСНО, является налогоплательщиком по НДС, использует ФСБУ 25/2018 с 2021 года. Он оформил 20 февраля 2021 года договор аренды склада с арендодателем. Срок его действия — с 1 марта 2021 по 28 февраля 2022.

Арендный платеж — 120 тыс. руб./мес. (в т.ч. НДС 20%). Общий размер арендного договора — 1 440 тыс. руб. (в т.ч. НДС 240 тыс. руб.).

Аренда уплачивается авансом 20 числа каждого месяца, начиная с 20 февраля 2021 года.

С 1 октября 2021 года аренда повысилась до 180 тыс. руб./мес. (в т.ч. НДС 20%). Арендное обязательство оценивается по приведенной стоимости, ставка дисконтирования равна 20%. В бухучете для всех ОС и ППА установлен линейный метод расчета амортизационных отчислений.

Перечисление аванса арендодателю

20 февраля 2021 года перечисляется аванс арендодателю согласно арендному договору. В 1С операция фиксируется документом «Списание с расчетного счета» с видом операции «Оплата поставщику». Для этого пользователь заходит в меню «Банк и Касса» и выбирает «Банковские выписки».

В графе «Счет расчетов» ставится сч. 76.07.2 «Задолженность по арендным платежам», а в графе «Счет авансов» — сч. 60.05 «Расчеты по авансам выданным». Для автоматического подставления в документы счетов расчетов с арендодателем заполняется форма «Счета учета расчетов с контрагентами». Доступ к ней — через карточку контрагента или карточку договора с контрагентом по ссылке «Счета расчетов с контрагентами».

Когда документ «Списание с расчетного счета» проводится, создается корреспонденция:

Дт 60.02 Кт 51 — 120 000 руб. (размер аванса по арендному договору склада)

Поступление в аренду

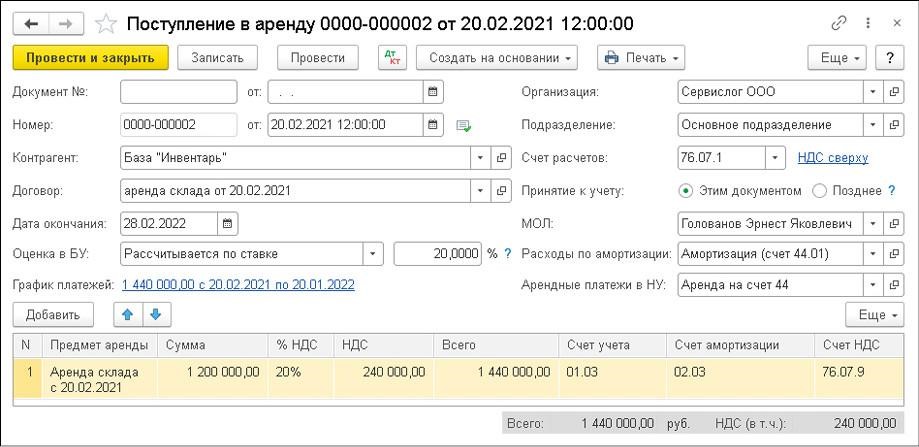

Допустим, арендодатель передает по арендному договору объект 20 февраля 2021 года. Именно на эту дату формируется документ «Поступление в аренду» в меню «ОС и НМА».

В верхней части документа проставляются арендодатель и договор с ним, дата его завершения, материально ответственное лицо, методы отражения амортизационных расходов по ППА в бухучете и расходов по арендным платежам в налоговом учете.

В примере не указаны никакие дополнительные расходы по арендному договору. Также арендатором установлен линейный метод расчета амортизации, который определен в 1С по умолчанию. Тогда пользователю не нужно создавать отдельный документ «Принятие к учету ОС» — переключатель «Принятие к учету» ставится в положение «Этим документом».

В таблице в графе «Предмет аренды» ставится новое ППА. Перед этим его нужно добавить в справочнике «Основные средства» через кнопку «+» в самой форме документа.

В графе «Сумма» ставится общая величина платежей по арендному договору без НДС (1 200 тыс. руб.). Сумма с учетом НДС рассчитывается автоматически и подставляется в графу «Всего» (1 440 тыс. руб.).

В документе «Поступление в аренду» автоматически ставятся счета:

В 1С:Бухгалтерия 8 КОРП в графе «Оценка в БУ» выбирается значение «Рассчитывается по ставке» и здесь нужно поставить ставку дисконтирования — 20%.

После этого пользователь переходит по ссылке «График платежей», чтобы рассчитать приведенную стоимость и процентные расходы.

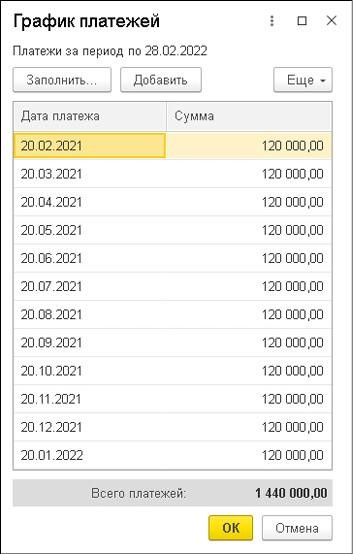

В рассматриваемом примере арендные платежи перечисляются 20-го числа каждого месяца, и первый платеж — 20 февраля 2021 года. Размер ежемесячного платежа одинаковый — 120 тыс. руб. (в т.ч. НДС 20%).

Эти повторяющиеся одни и те же платежи через одинаковые промежутки времени называются аннуитетными платежами или аннуитетами. Тогда график платежей можно сформировать в автоматическом режиме на весь период. Для этого пользователь использует кнопку «Заполнить», указав при этом дату первого платежа — 20 февраля 2021 года. Также нужно указать сумму аннуитетного платежа — 120 тыс. руб., а потом снова нажать кнопку «Заполнить».

График платежей сформируется автоматически, а последний платеж по нему будет на 20 февраля 2022 года. Итоговая сумма по графе «Всего платежей» будет равна 1 560 тыс. руб. — и это не соответствует сумме, указанной в арендном договоре.

В этом случае из графика платежей убирается лишний платеж (20 февраля 2022 года), т.к. оплата за последний месяц февраль будет осуществлена авансом в январе.

Таким образом получится, что итоговая сумма равна 1 440 тыс. руб., что соответствует условиям договора и документу «Поступление в аренду» (графа «Всего»).

Пользователь может посмотреть порядок расчета арендного обязательства, оценку объекта, общую величину расходов по процентам через документ «Справка-расчет начисления процентных расходов». Ее можно открыть через кнопку «Печать» в документе «Поступление в аренду».

Представленную в гр. 1-6 верхней таблицы информацию можно проанализировать таким образом (суммы округлены):

Размер процентов по арендному договору рассчитывается умножением обязательства по аренде на начало периода на процентную ставку. Проценты определяются на дату платежа по аренде и на конец месяца (п. 19 ФСБУ 25/2018). Итоги рассчитанных процентов указываются в нижней таблице справки-расчета.

Соответственно, общая величина будущих платежей по аренде (номинальная стоимость обязательства по аренде) в размере 1 100 тыс. руб. без НДС делится на две части:

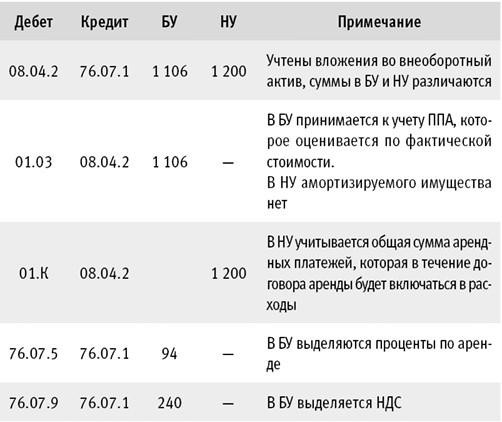

Когда документ «Поступление в аренду» будет проведен, программа создаст соответствующую корреспонденцию.

Сч. 01.К «Корректировка стоимости арендованного имущества» используется для учета неамортизируемой части стоимости ОС компании, находящихся в аренде. Сч. 76.07.5 «Проценты по аренде» — это новый субсчет, используемый при учете процентных расходов в 1С:Бухгалтерии 8 КОРП с версии 3.0.93.

В конце февраля 2021 года нужно выполнить регламентную операцию «Начисление процентных расходов» — она входит в обработку «Закрытие месяца». При выполнении в бухучете создается корреспонденция:

Дт 91.02 Кт 76.07.5 — 4 тыс. руб. по справке-расчету (процентные расходы).

Нужно учесть, что процентные расходы начисляются с учетом графика платежей, а не по фактической оплате платежей по аренде. Это правило учета процентов в 1С основано на таких допущениях:

Когда арендодатель существенно нарушает график платежей, ему потребуется договариваться с арендодателем. При этом нужно будет подписать допсоглашение к договору, в котором указать изменения в графике платежей и иные дополнительные условия.

Для учета изменений условий арендного договора в программе 1С используется одноименный документ.

Начисление арендной платы

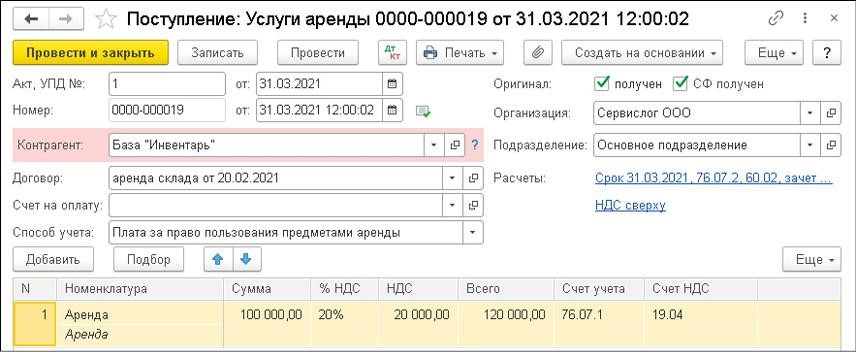

Когда ППА поставлено на учет, регулярные платежи по аренде каждый месяц отражаются в системе через документ «Поступление (акты, накладные, УПД», в котором указывается вид операции «Услуги аренды» в разделе «Покупки».

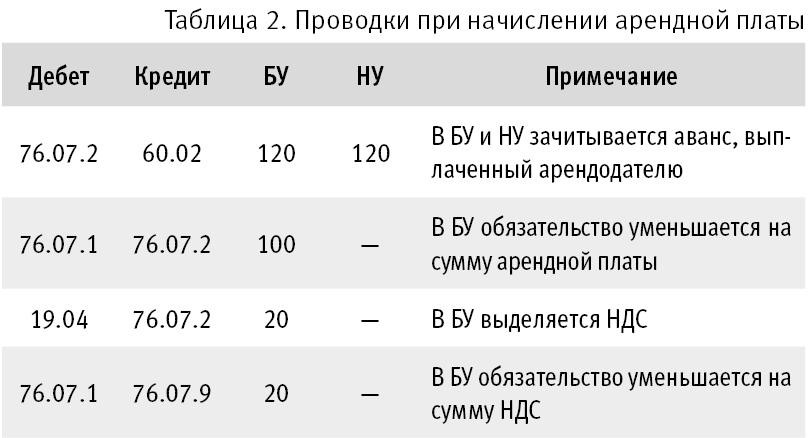

В графе «Способ учета» выбирается значение «Плата за право пользования предметами аренды». Тогда в графе «Счет учета» автоматически будет указываться сч. 76.07.1. После проведения документа с указанием вида операции «Услуги аренды» формируется соответствующая корреспонденция.

Регламентные операции

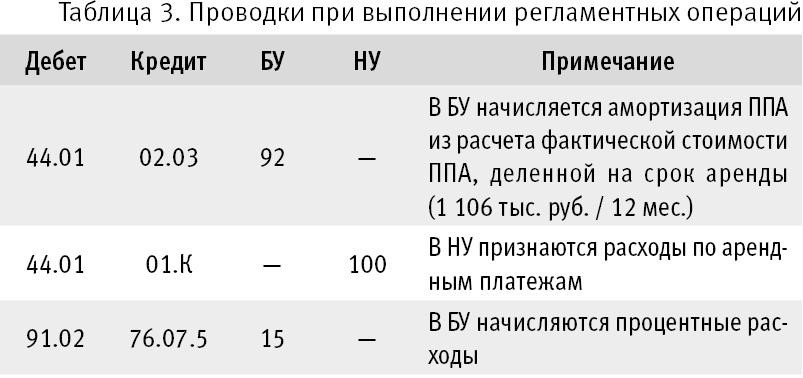

В марте 2021 года при выполнении ежемесячных регламентных операций «Амортизация и износ ОС», «Признание в НУ арендных платежей», «Начисление процентных расходов» в бухгалтерском и налоговом учете фиксируется признание расходов. При этом формируется соответствующая корреспонденция.

Конкретный расчет расходов приводится в справках-расчетах:

Изменение условий аренды

Аналогично в период апрель-сентябрь 2021 года в учете каждый месяц нужно проводить операции по начислению платежей по аренде и регламентные операции.

На конец сентября до ввода изменений в договор расчеты по аренде можно посмотреть в оборотно-сальдовой ведомости по сч. 76.07 «Расчеты по аренде».

В ней можно увидеть следующую информацию:

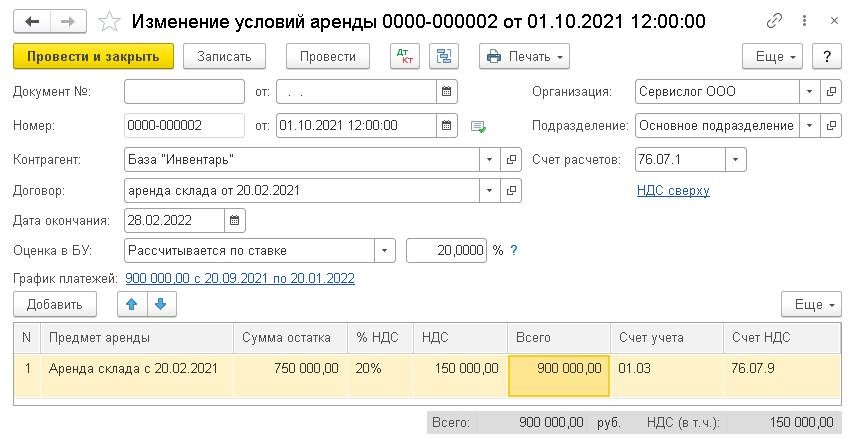

В рассматриваемом примере с октября 2021 года по февраль 2022 года аренда повысилась со 120 тыс. руб. до 180 тыс. руб./мес. (в т.ч. НДС 20%). Соответственно, общая сумма по договору (с НДС) выросла на 300 тыс. руб. (60 тыс. * 5 мес.). Номинальная величина остатка обязательств по аренде с НДС теперь будет 900 тыс. руб. (180 тыс. * 5 мес.).

Изменение условий арендного договора в 1С фиксируется одноименным документом, создаваемым через меню «ОС и НМА».

Когда условия договора аренды изменяются, в 1С:Бухгалтерии 8 (базовая версия и ПРОФ) указывается новый остаток по обязательству или же новый срок, когда заканчивается договор. Исходя из этого изменяется стоимость ППА и расчет амортизации в бухучете.

В 1С:Бухгалтерии 8 КОРП при корректировке суммовых показателей или срока действия арендного договора требуется ввести изменения в график платежей.

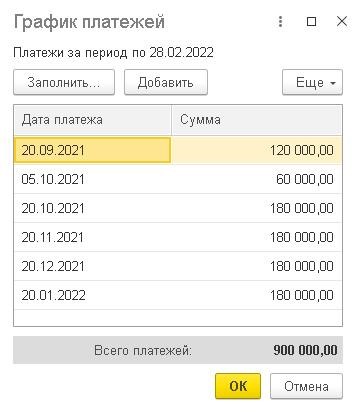

К примеру, по допсоглашению к арендному договору компания обязана доплатить 5 октября 2021 года аванс за октябрь — 60 тыс. руб. Оставшиеся авансы будут равны 180 тыс. руб.

Получается, итоговая величина в обновленном графике платежей — 900 тыс. руб., и она такая же, как и в документе «Изменение условий аренды» в графе «Всего». Если данные показатели не равны, 1С покажет на эту ошибку и не даст провести документ.

Корректировка графика платежей предусматривает пересчет не только приведенной стоимости обязательства, но также оценки арендуемого объекта и процентных расходов.

Чтобы посмотреть порядок расчета обязательства и величину процентных расходов за оставшийся период арендного договора, можно использовать справку-расчет начисления процентных расходов. Она формируется через кнопку «Печать» в документе «Изменение условий аренды».

В ней можно увидеть следующую информацию в верхней таблице:

Величина процентов, которые нужно включить в расходы до окончания срока арендного договора, теперь будут 19 тыс. руб. Итоги их расчета указаны в нижней таблице справки-расчета.

Соответственно, фактическая стоимость ППА:

Таким образом, арендные проценты увеличатся на 6 тыс. руб. (19 тыс. — 13 тыс.).

Когда документ «Изменение условий аренды» будет проведен, программа создаст соответствующую корреспонденцию.

В октябре 2021 года платежи по аренде будут отражены в повышенной сумме (180 тыс. руб., в т.ч. НДС 20%). Кроме того, должны выполниться регламентные операции «Признание в НУ арендных платежей» на 150 тыс. руб. и «Начисление процентных расходов» на 8 тыс. руб.

Амортизации ППА за октябрь будет уже рассчитана при изменении условий арендного договора.

За период ноябрь 2021 — февраль 2022 амортизация ППА будет рассчитываться на основании скорректированных параметров:

В справке-расчете амортизации можно посмотреть конкретный расчет размера амортизационных начислений.

Окончание срока арендного договора

В феврале 2022 года заканчивается срок аренды. Начисляется последний платеж, а на субсчетах сч. 76.07 сальдо обнуляется.

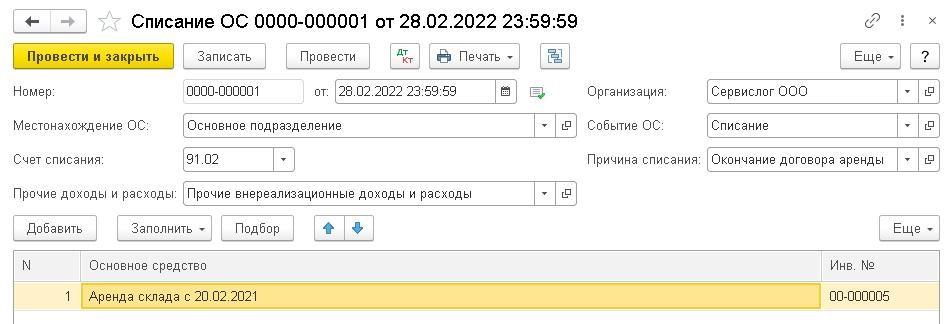

Чтобы списать ППА, нужно применять обычный документ «Списание ОС», который находится в меню «ОС и НМА».

Когда документ будет проведен, программа создаст соответствующую корреспонденцию.

В феврале 2022 года по арендным платежам не нужно проводить регламентные операции:

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Договор ppa что это

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Упрощенный порядок учета аренды

Например, арендатор может применять упрощенный порядок учета, если срок аренды не превышает 12 месяцев на дату предоставления предмета аренды. Разъяснений о применении данного условия при заключении договора аренды с неопределенным сроком, в т.ч. на срок до 12 месяцев с последующей автоматической пролонгацией (либо правом за продление срока аренды путем заключения дополнительных соглашений), не обнаружено.

По нашему мнению, наличие в договоре аренды, заключенным на 11 месяцев, условия о возможности пролонгации срока, позволяет квалифицировать такой договор аренды как краткосрочный (менее 12 месяцев), если арендатор не предполагает использовать право на пролонгацию по окончании срока аренды. Дополнительным подтверждением отсутствия намерения использовать право на пролонгацию договора аренды являются:

— отсутствие вложений в арендованное имущество;

— факторы, свидетельствующие об отсутствии необходимости аренды имущества после окончания его срока (например, если имущество арендовано для конкретных целей, достижение которых не требует дальнейшего использования предмета аренды).

В иных случаях наличие права на пролонгацию договора аренды, по нашему мнению, само по себе уже свидетельствует о том, что срок аренды для целей ФСБУ 25 превышает 12 месяцев (подробнее смотрите в ответе на Вопрос: Какие условия договора аренды дают право арендатору на применение п. 11 ФСБУ 25/2018? (ответ службы Правового консалтинга ГАРАНТ, декабрь 2020 г.)).

Кроме того, исходя из п. 12 ФСБУ 25 независимо от срока аренды или стоимости предмета аренды арендатор не имеет права на упрощенный порядок учета если:

— договором аренды предусмотрен выкуп предмета аренды и имеется возможность выкупа по цене значительно ниже его справедливой стоимости на дату выкупа;

— или предмет аренды предполагается предоставлять в субаренду.

Если для применения упрощенного порядка учета аренды нет оснований, арендатор на дату получения имущества в аренду признает предмет аренды в качестве права пользования активом. Одновременно с этим признается и обязательство по аренде (п. 10 ФСБУ 25).

Право пользования активом

Расчет обязательства по аренде

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

————————————————————————

*(1) Арендатор, применяющий упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, также вправе применять и упрощенный порядок учета договоров аренды (т.е. без признания в учете права пользования активом и обязательства по аренде).

*(2) В состав арендных платежей для целей ФСБУ 25/2018 включаются платежи, обусловленные договором аренды (за вычетом НДС) (п. 7 ФСБУ 25/2018). Причем к их числу относятся как суммы периодических платежей, так и суммы, подлежащие оплате в связи с гарантиями выкупа. То есть выкупная стоимость, если она определена договором лизинга, учитывается при первоначальной оценке обязательства по аренде.

*(3) Как определить ставку дисконтирования, указано в п. 15 ФСБУ 25/2018. Должна применяться ставка, «при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. При этом негарантированной ликвидационной стоимостью предмета аренды считается предполагаемая справедливая стоимость предмета аренды, которую он будет иметь к концу срока аренды, за вычетом сумм, указанных в подпункте «е» пункта 7 настоящего Стандарта, которые учтены в составе арендных платежей».

То есть применяемая ставка дисконтирования должна приводить к следующему равенству:

приведенная стоимость будущих арендных платежей + негарантированная ликвидационная стоимость предмета аренды = справедливая стоимость предмета аренды.

Поскольку арендатор не всегда владеет информацией о справедливой стоимости объекта аренды, о его предполагаемой справедливой стоимости на дату окончания договора аренды и не может надежно оценить эти параметры, то, как правило, ставку устанавливает арендодатель в договоре аренды (обычно применимо к лизинговым договорам).

Если же речь не идет о договоре лизинга (с последующим выкупом предмета аренды) и если срок аренды меньше, чем срок полезного использования арендованного актива, то, по нашему мнению, арендатор может не рассчитывать ставку самостоятельно, а воспользоваться правом, установленным п. 15 ФСБУ 25/2018, и применить ставку, по которой арендатор привлекает или мог бы привлечь заемные средства (например, для приобретения аналогичного арендуемому имущества) на срок, сопоставимый со сроком аренды.

Аналогичное правило (об использовании расчетной ставки дисконтирования, только если она может быть легко определена, установлено в п. 26 МСФО (IFRS) 16 «Аренда»: «На дату начала аренды арендатор должен оценивать обязательство по аренде по приведенной стоимости арендных платежей, которые еще не осуществлены на эту дату. Арендные платежи необходимо дисконтировать с использованием процентной ставки, заложенной в договоре аренды, если такая ставка может быть легко определена. Если такая ставка не может быть легко определена, арендатор должен использовать ставку привлечения дополнительных заемных средств арендатором».

То есть для расчета обязательства по аренде сумма оставшихся платежей может дисконтироваться с использованием ставки процента по займу (который арендатору пришлось платить, если бы он привлекал заемные средства для уплаты арендодателю всей сумму оставшихся платежей единовременно).

(1).jpg)