документы о праве на льготы что это

Как оформить удостоверение или свидетельство, дающее право на льготы

1. Какие удостоверения дают право на льготы?

Узнать о мерах поддержки для федеральных и региональных льготных категорий граждан можно на сайте Департамента труда и социальной защиты населения города Москвы.

2. Кто может получить удостоверение о праве на льготы членам семей погибших военнослужащих?

Удостоверение о праве на льготы членам семей погибших военнослужащих могут получить граждане, пенсионное обеспечение которых осуществляется территориальными органами Пенсионного фонда России, из числа:

3. Кто может получить справку о праве на льготы участнику обороны Москвы?

Вы можете получить справку о праве на льготы участнику обороны Москвы, если проживаете по месту жительства в Москве и в период с 22 июля 1941 года по 25 января 1942 года непрерывно трудились на предприятиях, в организациях и учреждениях Москвы, проходили воинскую службу в городе, но не награждены медалью «За оборону Москвы».

4. Кто может получить удостоверение о праве на льготы бывшим несовершеннолетним узникам фашизма?

Удостоверение о праве на льготы несовершеннолетним узникам фашизма могут получить проживающие в Москве по месту жительства граждане, которые в годы Второй мировой войны в возрасте до 18 лет содержались или родились в концлагерях, гетто, других местах принудительного содержания, созданных фашистами и их союзниками на территориях Германии и союзных с нею стран, а также на оккупированных ими территориях СССР и стран Европы.

5. Как оформить удостоверения?

Для получения удостоверения о праве на льготы членам семей погибших военнослужащих дополнительно понадобятся:

Для получения справки о праве на льготы участнику обороны Москвы дополнительно потребуется:

Для получения удостоверения о праве на льготы для несовершеннолетних узников фашизма дополнительно понадобятся:

Собранный пакет документов необходимо подать в любой из центров госуслуг «Мои документы». Удостоверение выдается не позднее 10 рабочих дней после подачи заявления.

Льготы по оплате ЖКХ

Этот материал обновлен 07.06.2021

Льгота по оплате ЖКХ — это скидка на оплату жилищных и коммунальных услуг. Льготы положены некоторым категориям граждан и бывают федеральными и региональными.

Льготы по оплате ЖКХ и субсидии — не одно и то же. Льгота — это скидка на оплату жилищных и коммунальных услуг, субсидия — компенсация части стоимости ЖКХ. Льгота закрепляется за гражданином на длительное время, например пока младшему ребенку из многодетной семьи не исполнится 16 или 18 лет, или пожизненно — за ветераном, инвалидом войны и другими категориями. А субсидию дают всего на полгода, затем документы на нее необходимо подавать снова.

Что вы узнаете

Нормативная база

Единого документа о льготах по оплате ЖКХ нет, но есть федеральные и региональные нормативы для отдельных категорий граждан. В нормативах прописаны размеры льгот и условия их предоставления.

Региональные нормативы в Москве и Санкт-Петербурге:

Кому предоставляются льготы по оплате ЖКХ

Льготы по оплате ЖКХ предоставляются отдельным категориям граждан.

Федеральные льготы предоставляются:

Региональные льготы могут предоставляться:

Как оформить льготы

Оформить льготы можно в МФЦ, через госуслуги или в отделе социальной защиты населения. Соберите необходимые документы и напишите заявление на месте.

Для оформления льгот по оплате жилья и коммунальных услуг обратитесь в МФЦ или ближайший к месту проживания или регистрации отдел социальной защиты населения.

Бюджетники оформляют компенсацию по месту работы и получают ее одновременно с выплатой зарплаты за первую половину текущего месяца.

Региональные льготники могут оформить выплату в МФЦ, на портале госуслуг или в отделе социальной службы.

Документы для оформления жилищно-коммунальных льгот

Документы для оформления жилищно-коммунальных льгот различаются в зависимости от оснований предоставления льготы.

Базовые документы — это:

Членам семьи погибших военнослужащих дополнительно понадобятся следующие документы:

Многодетным семьям и семьям с детьми-инвалидами нужно предоставить свидетельства о рождении всех детей или свидетельство о рождении ребенка-инвалида и документ о месте жительства второго родителя, если он живет отдельно или не записан в справке по форме 9.

Если документы на льготу подает законный представитель, понадобится документ, удостоверяющий его личность, или нотариально заверенная копия.

Если заявитель снимает жилье по договору социального найма, то есть у государства, понадобится договор безвозмездного пользования жилым помещением специализированного жилищного фонда.

Если за услуги ЖКХ есть долги, погасите их до оформления льготы или уже на месте подпишите соглашение о том, что вы оплатите их в такой-то срок.

Список необходимых документов для предоставления региональных льгот есть в местных нормативах или на сайте госуслуг в соответствующем регионе.

Бюджетникам понадобятся трудовой договор и копия паспорта с отметкой о регистрации или документ, подтверждающий место жительства.

Постановление Правительства РФ от 26.10.2013 № 963PDF, 229 КБ

Размеры льгот по оплате ЖКХ

Федеральные льготы. Герои Социалистического труда, Российской Федерации, полные кавалеры ордена Трудовой Славы и члены их семьи, Герои Советского Союза, Российской Федерации, полные кавалеры ордена Славы и члены их семьи полностью не платят за жилье и коммунальные услуги.

Государство компенсирует половину расходов на оплату жилья и коммунальных услуг, в том числе взносов на капитальный ремонт, следующим категориям льготников:

Размер льгот и компенсаций для работников тыла определяет регион. Москва, Санкт-Петербург и большинство регионов компенсируют половину стоимости коммунальных услуг и оплаты жилья, если его снимают у государства.

Педагоги, руководители, заместители руководителей и другие бюджетники имеют право на ежемесячную компенсацию оплаты жилья, отопления и электричества — при условии, что они живут и работают по трудовому договору в селах, деревнях или поселках городского типа.

Размер компенсации — 1200 Р в месяц.

Есть и региональные льготы. Расскажем на примере Москвы и Санкт-Петербурга.

Какие льготы есть в Москве

Ветераны труда и военной службы имеют право на компенсацию половины расходов на оплату жилья и коммунальных услуг, в том числе на вывоз твердых бытовых отходов.

Многодетные семьи имеют право на компенсацию 30% расходов на оплату коммунальных услуг. В этом случае плата за вывоз бытовых отходов на детей не начисляется, а взрослые члены семьи платят на 50% меньше.

Если в семье 10 и более детей, регион компенсирует 50% расходов на коммуналку и оплату жилья, если семья снимает его у государства.

Пенсионеры имеют право на компенсацию половины расходов на оплату жилья и коммунальных услуг, если их вместе с членами семьи реабилитировали из числа пострадавших от политических репрессий.

Одинокие или пенсионеры старше 80 лет освобождаются от платы за вывоз твердых бытовых отходов.

Скидку на оплату коммунальных услуг и вывоз твердых бытовых отходов в Москве могут получить почетные доноры России или СССР.

Какие льготы есть в Санкт-Петербурге

Многодетные семьи имеют право на компенсацию 30—50% расходов на оплату коммунальных услуг в зависимости от количества несовершеннолетних детей в семье.

Пенсионерам положена компенсация расходов на оплату жилья и коммунальных услуг в размере 50% при условии работы в Санкт- Петербурге не менее 20 лет и с трудовым стажем не менее 40 лет для женщины и 45 лет для мужчины.

Одиноким пенсионерам старше 70 лет и их неработающим семьям компенсируют 50% расходов на уплату взносов на капитальный ремонт. Если пенсионер старше 80 лет и жилье у него в собственности, ему компенсируют 100% взносов.

Бюджетники в Санкт-Петербурге имеют право на ежемесячную выплату, которая покрывает половину расходов на оплату жилья и коммунальных услуг. Получить компенсацию на оплату ЖКХ в Санкт-Петербурге могут врачи, социальные работники и педагоги, которые работают в государственных учреждениях, расположенных в сельской местности.

Льготы предоставляются на одну квартиру или жилье и по одному основанию.

Как сэкономить на имущественных налогах

Что за льготы

Если у вас есть квартира, дом, участок или машина, за них нужно платить налоги. Они так и называются — налог на имущество, земельный и транспортный, или коротко — имущественные налоги.

На налогах можно сэкономить, если есть право на льготу.

Льготы по налогу на имущество

Кто получает. В налоговом кодексе есть список льготников, которые могут экономить на налоге на имущество в любом регионе, — это федеральные льготы. В этот список входят, например, многодетные, пенсионеры и предпенсионеры.

Льготы в конкретном городе или поселке можно проверить через сервис налоговой.

Льготы по налогу на имущество устанавливает не регион, а конкретный муниципалитет и город федерального значения. В одном и том же регионе могут быть разные категории льготников в зависимости от населенного пункта. Например, в Ярославле дети освобождены от налога на имущество, а в поселке Пречистое Ярославской области местных льгот вообще нет.

Как считают. По налогу на имущество даже на федеральном уровне есть разные виды льгот. Их считают по-разному: у многодетных один порядок, у пенсионеров другой, у владельцев хозпостроек свои условия. Все это знает налоговая, можно не разбираться. От собственника имущества понадобится заявление, что он имеет право на льготу, а считать ее не придется.

Примеры категорий льготников на федеральном уровне

| Кому положена льгота | На каких условиях |

|---|---|

| Многодетные семьи | Дополнительный вычет на каждого ребенка: по 5 м² из площади квартиры или комнаты, 7 м² — из площади дома. Только на один объект |

| Владельцы оборудованных творческих мастерских, ателье и студий | Не платят налог за один такой объект, если используют его только для творческой деятельности |

| Владельцы зарегистрированных хозпостроек площадью до 50 м² | Не платят налог только за одну хозпостройку |

| Пенсионеры и предпенсионеры | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

| Военнослужащие и уволенные со службы с выслугой не менее 20 лет | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

| Родители и супруги погибших при исполнении военнослужащих и госслужащих | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

| Участники Великой Отечественной войны, других боевых операций по защите СССР | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

| Люди с инвалидностью первой и второй группы, люди с инвалидностью с детства, дети с инвалидностью | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

Условия расчета льгот в конкретном регионе нужно проверять отдельно: в налоговом кодексе они не описаны. Например, в Санкт-Петербурге от налога на имущество освобождают детей-сирот, а в Москве есть льготы для владельцев апартаментов.

На какие объекты дают. Многодетным по всей стране дают дополнительный вычет только на жилье. Остальные льготники могут не платить налог на имущество по одному объекту каждого вида — на один дом или одну квартиру.

Есть льготы, которые зависят от вида объекта, а не от статуса собственника. Например, льготы для творческих студий и хозпостроек касаются только одного объекта такого типа, а не всех, что принадлежат налогоплательщику. Любой владелец зарегистрированной бытовки или летней кухни площадью 40 м² сэкономит на налоге 100%. Но если у него две таких постройки, за вторую придется заплатить налог.

Нельзя получить льготу на элитное жилье, кадастровая стоимость которого больше 300 млн рублей.

Вычет по налогу на имущество

Кроме льготы по налогу на имущество есть налоговый вычет, его дают всем и автоматически.

Вычет — не то же самое, что льгота, потому что его не надо заявлять и подтверждать. С ним даже разбираться не нужно: налоговая сама учитывает его по каждому объекту, когда считает налог. При этом вычет дается на все объекты в собственности, хоть на пять квартир.

Вычет по налогу на имущество — это площадь жилья, на которую не начисляют налог. При расчете стоимость этой площади вычитают из налоговой базы и начисляют налог на оставшуюся часть.

На сколько уменьшают общую площадь жилья

| Объект | Вычет |

|---|---|

| Квартира или часть дома | 20 м² |

| Комната или часть квартиры | 10 м² |

| Дом | 50 м² |

Если нет права на льготы, но есть квартира или дом, вам все равно предоставят вычет. Это можно проверить в налоговом уведомлении.

Один и тот же собственник может одновременно получить льготу и вычет. Например, если у пенсионера две квартиры в собственности, ему автоматически дадут вычет по каждой. Но по одной из квартир пенсионер может заявить льготу и вообще не платить налог. Тогда для вычета ничего делать не нужно, а для льготы придется один раз подать заявление.

Льготы по земельному налогу

Кто получает. Есть льготы на федеральном уровне, поэтому они действуют по всей России. Список федеральных льготников — в статье 391 налогового кодекса. Уменьшить или не платить земельный налог могут, например:

Еще есть муниципальные льготы, их устанавливает местный закон. В одном поселке могут давать льготу людям с инвалидностью третьей группы, а в соседнем — нет. Список льгот по регионам есть на сайте налоговой.

Как считают. Федеральным льготникам из перечня в налоговом кодексе налог не начисляют со стоимости шести соток. Считают так: из кадастровой стоимости земли вычитают стоимость шести соток, а уже на разницу начисляют налог. Если у дедушки шесть соток или меньше, то он не платит налог совсем, если семь — платит только за одну.

Собственникам ничего считать не нужно, это делает налоговая. При условии, что она знает о праве на льготу.

На какие объекты дают. Льготу дают на один участок. Собственник может указать налоговой, по какому объекту учесть льготу. Или налоговая выберет участок, по которому насчитает больше всего земельного налога, и учтет льготу по этому объекту. Если у многодетного отца два земельных участка площадью по шесть соток, федеральную льготу можно получить только на один из них, а за второй придется платить налог.

Льготы по транспортному налогу

Федеральных льгот на транспорт нет, есть только региональные. Например, в Москве предусмотрены льготы для людей с инвалидностью и многодетных родителей. Проверить льготы можно через сервис налоговой. Имеет значение статус собственника машины и регион, в котором зарегистрирован транспорт.

Как получить льготу по имущественным налогам

Льготы по налогу на имущество, землю и транспорт не дают автоматически. Чтобы сэкономить, надо сообщить налоговой о своем праве на льготу — передать заявление.

Что заполнять. Форма одинаковая для всех имущественных налогов. Документы для подтверждения можно не прикладывать: с 2018 года налоговая сама делает запросы и проверяет.

Проще всего подать заявление через личный кабинет налогоплательщика. Там нет сложных форм — все делается за минуту.

Если отправляете заявление на бумаге, укажите телефон для связи. Вдруг инспектору будет что-то непонятно или не совпадут данные — тогда он перезвонит и вопрос решится быстрее.

Сколько раз отправлять. Заявление подается один раз. Если налоговая раньше учитывала льготу — значит, она знает о ней, в следующем году сообщать не нужно. Пенсионерам, которым три года не начисляют налог на имущество за дом, не надо каждый год отправлять заявление. Очевидно, что льгота им положена всегда и налоговая уже в курсе. А вот многодетным, которые получили право на льготу и дополнительный вычет задним числом с 2018 года, лучше побыстрее подать заявление. Раньше льгот для многодетных не было, и налоговая не знает о статусе семьи.

В какие сроки подавать. У заявления нет сроков подачи, но лучше успеть до 1 апреля следующего года. Если подать заявление позже, льготу все равно учтут, а налог пересчитают даже за прошлые годы. Но к тому времени может прийти налоговое уведомление и появится задолженность. Помогите родителям разобраться с правами на льготу и подать заявление. На это уйдет несколько минут, а экономия составит тысячи рублей.

Как выбрать объект для льготы

Если льгота действует только для одного участка или одной квартиры, нужно определиться, по какому объекту ее предоставят. Есть два варианта:

В личном кабинете уведомление можно заполнить за минуту и без похода в налоговую. На сайте налоговой пока написано, что уведомление нужно подать до 1 ноября, но это не так: срок продлили до 31 декабря, но текст, видимо, еще не изменили.

Как проверить, учтена ли льгота

Если есть право на льготу и налоговая должна ее учесть, это можно проверить в личном кабинете или налоговом уведомлении. Если у бабушки единственная квартира, ей не должны присылать уведомление с суммой налога на имущество, потому что у нее льгота, как у пенсионерки. Если уведомление присылают, значит, налоговая не знает, что бабушка на пенсии, — нужно подать заявление.

Бывает, что еще молодые и работающие родители имеют право не платить налог, но платят, потому что не знают о льготе, а налоговая ее не применяет. Например, женщина работает учителем и с 45 лет находится на пенсии. Она купила квартиру в 51 год и два года платит за нее налог на имущество, хотя не должна. А всё потому, что налоговая не знает, что женщине уже назначили пенсию и у нее льгота.

Если льготу не применили

Пожаловаться через сайт. Для вопросов и жалоб по имущественным налогам и льготам налоговая запустила сервис для обращений граждан. Он подходит, если с налогами что-то не так. Например, кажется, что за дом не надо платить, а налоговая прислала уведомление.

Сервис работает без регистрации. Можно отправить сообщение по налогу на имущество, который насчитали родителям или бабушке, даже если у них нет личного кабинета.

Написать в личном кабинете. Если есть личный кабинет на сайте налоговой, сообщить об ошибке по поводу льгот можно прямо там. Подсказки есть в разделе «Мое имущество» и описании каждого объекта, а все данные о квартире или участке заполняются автоматически. Подтверждающие документы можно не прикладывать.

Чтобы получить доступ в личный кабинет, нужно посетить налоговую инспекцию, там выдадут регистрационную карту. Еще можно авторизоваться через госуслуги, но тогда доступны не все возможности. Один раз все-таки придется сходить в инспекцию с паспортом.

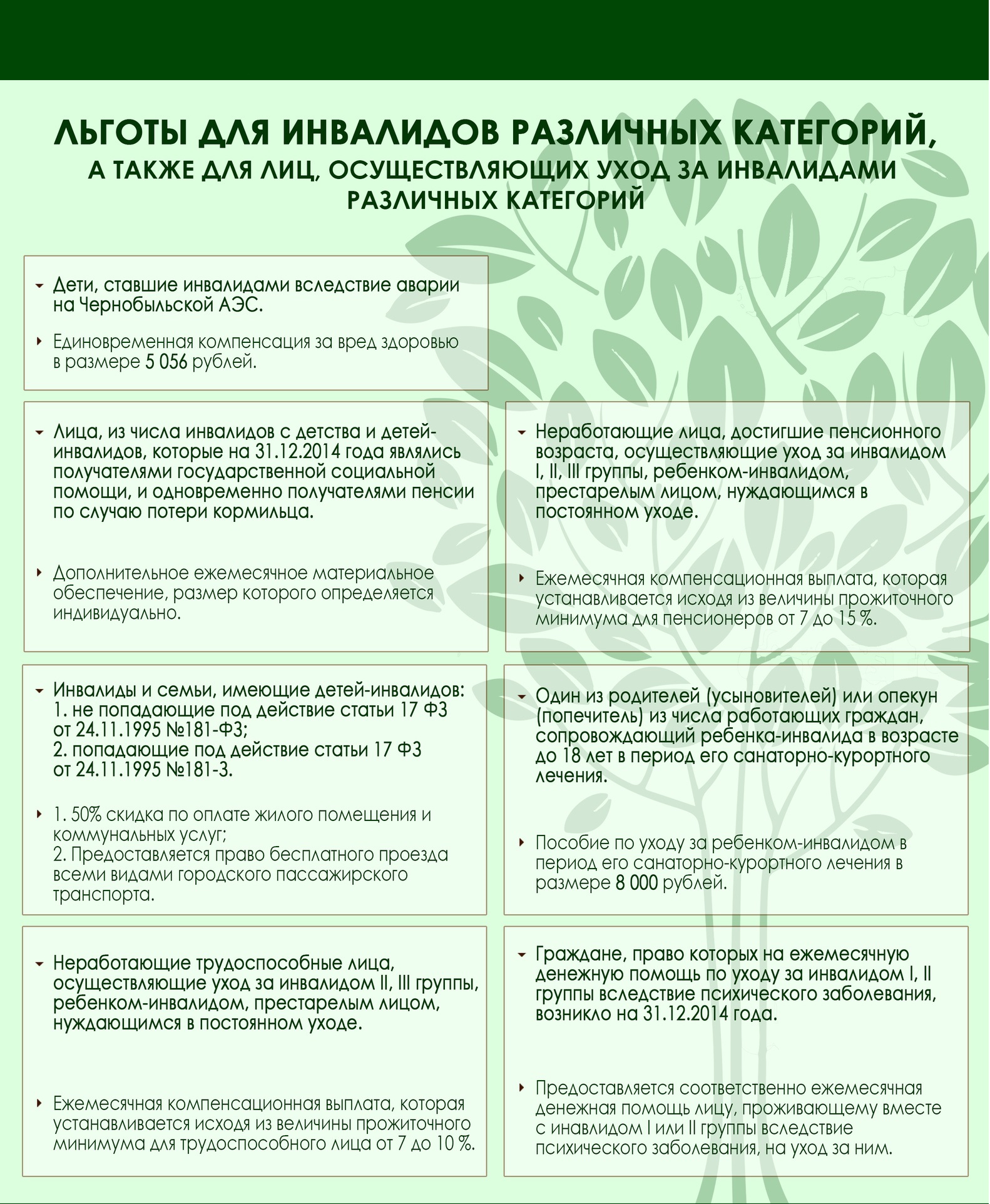

Оформление льгот инвалидам

Государство предоставляет помощь людям с ограниченными физическими возможностями.

Система соцзащиты направлена на улучшение жизненных условий и предоставление дополнительного материального обеспечения и правовой поддержки.

Право на льготы возникает после обращения с заявлением.

Для реализации права на льготы гражданину необходимо обратиться в уполномоченные государственные органы

Какие нужны документы для получения льготы?

Перечень документов, которые понадобятся:

Какие льготы предоставляются инвалидам?

В каждом регионе свой перечень. Некоторые меры поддержки устанавливаются за счет местного бюджета.

Официальная информация о полном списке видов государственной помощи и доплатах размещена на сайтах органов государственной власти.

Также ее можно получить в МФЦ на консультациях у специалистов.

Необходимо открыть банковский счет, поскольку большая часть льгот монетизирована, и ежемесячные выплаты будут поступать на карту банка или сберкнижку.

Территориальное отделение ПФР назначает пенсии по инвалидности и ежемесячные денежные выплаты (ЕДВ).

Размер пенсии и выплат зависит от группы. ЕДВ можно выбрать, если вам не нужен пакет услуг: путевки в санатории, проезд в пригородном железнодорожном транспорте, бесплатные лекарства.

Жилищные льготы

Если вы нуждаетесь в улучшении жилищных условий, желаете пользоваться льготой на оплату коммунальных услуг, вам необходимо посетить районный или городской орган соцзащиты для получения справок установленного образца. Их необходимо подать в организации, оказывающие коммунальные услуги, например, в управляющую компанию, чтобы получить скидку при оплате услуг ЖКХ.

Орган соцзащиты проверяет наличие специфических прав на льготу:

Для подачи заявки на улучшение жилищных условий необходимо представить документы, которые подтверждают нехватку жилплощади или/и невозможность проживания инвалида в существующих условиях

Транспортные льготы

Речь идет о бесплатном проезде в общественном транспорте. Это все виды городского транспорта — автобусы, трамваи, троллейбусы, за исключением частных маршруток. Также сюда входит пригородное сообщение. Для инвалидов первой группы установлена 50% скидка на проезд в поездах и электричках.

Также после получения инвалидности можно воспользоваться налоговыми льготами — получить специфические вычеты. Например, инвалидам 1 и 2 группы, владеющим автомобилем, снижен транспортный налог.

Полностью освобождены от транспортного налога ветераны Великой Отечественной войны, боевых действий, люди с ограничениями 2 и 3 степени

Автомобиль должен отвечать определенным требованиям — например, налог не уплачивается за машину мощностью до 100 лошадиных сил или выпущенную более 15 лет назад.

Налоговая льгота распространяется на автомобили мощностью 100 л.с., которая приобретена через органы соцзащиты в установленном порядке.

Налоговые льготы

Инвалиды 1 и 2 группы, ветераны Великой Отечественной войны, инвалиды с детства вправе воспользоваться возможностью уменьшения налогооблагаемой базы земельной собственности, а также не платить налог на имущество физлиц.

Налогооблагаемая база уменьшается на 10 тыс. руб. для получивших увечья при боевых действиях в СССР и России, для инвалидов Чернобыля, а также лиц, перенесших лучевую болезнь в результате учений, испытаний и пр.

Медицинские льготы

Инвалиды 1 группы и неработающие граждане с ограниченными возможностями 2 группы по рецептам врачей получают лекарства бесплатно.

Если представители 2-3 группы работают или имеют официальный статус безработных, им предоставляются лекарственные средства, изделия медицинского назначения, специализированные продукты лечебного питания по рецептам врачей со скидкой 50%.

Социальные льготы

Чтобы получить пенсию по инвалидности и ЕДВ, вам необходимо представить в ПФР:

Льготы работающим инвалидам

Если группу инвалидности вам установили, и вы продолжаете работать, необходимо сообщить об этом работодателю. Если изменение условий труда не требуется, можно не уведомлять нанимателя.

При необходимости переоборудования вашего рабочего места, перевода на другое место, соответствующее требованиям вашей индивидуальной программы реабилитации, обязательно уведомите работодателя

Необходимо предоставить специалисту по кадрам справку о присвоении группы инвалидности, медицинские рекомендации по организации трудового процесса.

Льготы инвалидам-предпринимателям

Гражданам с ограниченными возможностями всех групп установлены стандартные вычеты по ст. 218 НК РФ. При открытии ИП они могут получить социальные вычеты от суммы, израсходованной на лечение.

При совершении нотариальных действий они вправе уплачивать 50% госпошлины.

Предприниматели, являющиеся инвалидами, вправе получить налоговый вычет в сумме 500 руб. за каждый месяц налогового периода при определении налогооблагаемого дохода.

Законом предусмотрено для этой категории бизнесменов освобождение от уплаты ЕСН, но льгот по уплате НДС для них не установлено.

Льготы семьям

Закон предоставляет ряд льгот и социальных гарантий отдельным гражданам и семьям, в которых живут инвалиды детства. Чтобы воспользоваться всем спектром льгот, необходимо собрать документы. Основным из требуемого набора является справка об инвалидности.

Резюме

Региональные органы исполнительной власти создают специальные службы соцобслуживания, которые обеспечивают людей с ограниченными физическими возможностями продовольственными и промышленными товарами, утверждают список заболеваний инвалидов, при которых они вправе претендовать на льготы.

Государство различными способами содействует удовлетворению потребностей этой категории граждан.