движение файер что это

FIRE — на пенсию молодым + полезные ссылки

Зарплата в IT выгодно отличается от других сфер рынка, а благодаря доступности финансовых инструментов личным капиталом можно управлять эффективнее и проще. Как итог — у разработчиков есть крутая возможность самостоятельно накопить достаточно денег и выйти на пенсию сильно раньше, чем в среднем. Так ли это? Размышляем вместе с финансистами, аналитиками и просто IT-специалистами из России и за ее пределами о FIRE*. 20 полезных ссылок, чтобы разобраться в теме, внутри.

Присоединяйтесь к обсуждению и делитесь своим опытом.

* FIRE (financial independence, retired early) — концепция жизни, основанная на финансовой независимости и раннем уходе на пенсию

FIRE — financial independence retire early

Что значит «пенсия» для современного человека?

«Экономическая теория оперирует понятиями человеческого и финансового капитала. Человеческий капитал — стоимость всех будущих трудовых доходов человека. Например, программист Алексей начал свою карьеру в 25 лет с заработной платой 100,000 рублей, он планирует работать до 65 лет. Даже если за 40 лет ему ни разу не повысят зарплату, что вряд ли, его человеческий капитал трансформируется в финансовый капитал, который составит 48,000,000 рублей. В идеале за жизнь нужно трансформировать свой человеческий капитал в финансовый, который станет источником регулярного дохода, когда человеческий капитал иссякнет. То есть человеку необходимо планомерно заместить одну форму капитала другой», — пояснил Игорь Грабуча, финансист, системный аналитик в МТС Банке и частный инвестор.

Некоторые люди начинают делать такую конвертацию довольно рано. К 30–50 годам им удается сформировать финансовый капитал, чтобы продолжить жить комфортной и привычной жизнью. Такие люди называют себя сторонниками идеи финансовой независимости или по английски FIRE — financial independence, retired early.

Движение FIRE зародилось в Штатах в 90-е годы после публикации книги Вики Робин, Моник Тилфорд и Джо Домингес «Кошелек или жизнь». Авторы поддерживали идеи бережливости, следования своим собственным целям и управления личными финансами.

В то время процветало общество потребления с его стремлением к дорогим и статусным вещам, которые часто приобретались в кредит. А книга описывала противоположный ему образ жизни. Чтобы достичь финансовой независимости сторонники идеи раннего выхода на пенсию живут долгосрочными планами, активно работают, сохраняют значительную часть дохода, инвестируют в активы, чтобы выйти на «пенсию» в 30–50 лет, имея пассивный доход — эдакие рантье 21 века.

Хотите пройти собеседование в компанию своей мечты? Подключайте телеграм-бота @g_jobbot. Тысячи компаний, и только интересующий вас уровень по зарплате.

Например, в боте можно вызвать себе в помощь IT-рекрутера командой /human. Он поможет упаковать опыт и прокачаться в нужном направлении.

Многие «пенсионеры», которые в 30 с небольшим лет перестали работать и теперь помогают другим перестроить свою жизнь в соответствии с принципами FIRE, вышли из IT-сферы. Возможно, это связано со знанием математики, высокими зарплатами по сравнению с другими профессиями и прогрессивным мышлением, которое свойственно людям, работающим в технологической сфере.

Например, Кристи Шен и Брюс Леунг стали известны благодаря раннему выходу на пенсию, а до этого — работали IT-девелоперами в Канаде. Уже к 30 годам они накопили достаточный капитал, который позволил жить на доход от него. После выхода на пенсию они написали книгу Quit like billionaire, в которой рассказали, какими принципами стоит руководствоваться для накопления капитала, как инвестировать в ценные бумаги и другие финансовые инструменты, как защититься от инфляции и «черных лебедей».

«Я стал задумываться о финансовой независимости и инвестициях, когда начал зарабатывать больше, чем тратить. Со временем я стал инвестировать в финансовый рынок. Я нашел для себя брокера, который мне подходит, и начал разбираться в финансовых инструментах. Всем, кто только начинает инвестировать, я советую найти человека, кто уже успешен в трейдинге или долгосрочных инвестициях, и задавать ему много вопросов. В свое время мне это сильно помогло.

Меня вдохновляет не идея ранней пенсии как таковой, поскольку я работаю на себя, скорее хочется закрыть вопрос денег, чтобы иметь возможность более свободно распоряжаться своим временем и сконцентрироваться на важных вещах, не отвлекаясь на заработок. При этом я планирую и дальше создавать проекты, потому что мне это нравится», — Никита Куимов, IT-предприниматель, создатель Станции «Смена» — сети коливингов по всему миру.

Что почитать, чтобы узнать больше?

Полезные ссылки для планирования финансовой независимости:

Идея финансовой независимости звучит более чем привлекательно и может стать ориентиром при планировании трат, выборе места работы и образа жизни. IT-специалисты в настоящее время — привилегированный класс работников, чей труд на рынке высоко оценивается, и этим можно пользоваться в долгосрочной перспективе.

Задумывались ли вы о финансовой независимости? Возможно, уже начали формировать капитал? Что для этого делаете? Собираем статистику в опросе и личные истории в комментарии.

Хотите пройти собеседование в компанию своей мечты? Подключайте телеграм-бота @g_jobbot. Тысячи компаний, и только интересующий вас уровень по зарплате.

Например, в боте можно вызвать себе в помощь IT-рекрутера командой /human. Он поможет упаковать опыт и прокачаться в нужном направлении.

Движение FIRE — financial independence retire early

Пенсия в 35 лет — это миф или реальность

Если верить статистике, я смогу наслаждаться заслуженным отдыхом на пенсии всего 3,5 года. Если, конечно, позволит здоровье.

Все дело в том, что средняя продолжительность жизни мужчин в 2019 году в России — 68,5 лет. Возраст выхода на пенсию — 65.

Меня такое положение дел не устраивает. Я хочу выйти на пенсию в расцвете сил и наслаждаться жизнью не меньше времени, чем провел за работой. Поэтому меня привлекают идеи движения FIRE.

Что такое движение FIRE

FIRE расшифровывается как Financial Independence, Retire Early — финансовая независимость и ранний выход на пенсию. Участники движения считают, что выходить на пенсию стоит не в старости, а на пике трудовой формы, пока еще есть силы и здоровье.

Не все последователи FIRE хотят бездельничать. Выход на пенсию для участников движения — это свобода в том числе в выборе работодателя. Кто-то будет работать удаленно, кто-то на полставки, кто-то будет менять работу как перчатки, чтобы попробовать разные сферы трудовой деятельности, а кто-то будет отдыхать и путешествовать.

Важная идея FIRE — создать капитал, который позволит не работать. Иногда его называют «fuck you money», что цензурно можно перевести как «деньги, чтобы послать всех к черту». Считается, что нужно накопить такое количество денег, которое позволит в любой момент уволиться и послать к черту работодателя, если тот решит хамить или эксплуатировать сотрудника.

Движение популярно у программистов, айтишников и представителей других профессий, которые часто сталкиваются с возрастной дискриминацией при приеме на работу. Многие программисты отмечают, что после 50 лет найти работу им уже намного сложнее: предпочтение отдают молодым кадрам. Поэтому накопить деньги для раннего выхода на пенсию для них особенно важно. Кроме того, в ИТ-сфере довольно высокие зарплаты, что позволяет быстрее создать капитал.

Инвестиции — это не сложно

Принципы, по которым живут активисты FIRE

Участники FIRE не полагаются на пенсию от государства — вместо этого они копят деньги самостоятельно. Накопленные деньги должны обеспечивать примерно такой же пассивный доход, как и текущая зарплата.

Причем методы накопления участников движения довольно радикальны.

Поэтому многие активисты решают ограничивать себя во всем, чтобы быстрее достичь желаемого уровня пассивного дохода. Они не ходят в рестораны, не покупают дорогую технику, не тратятся на путешествия и развлечения. Вместо этого откладывают деньги и инвестируют их в ценные бумаги и недвижимость.

Не все участники движения FIRE считают, что нужно ограничивать себя во всем: главное, отказаться от ненужных трат. Не покупать смартфон каждый год, отдыхать не на далеких пляжах, а в своей области, обновлять гардероб только тогда, когда одежда придет в негодность. Пока есть силы и возможность, нужно работать и зарабатывать деньги, а отдохнуть и потратиться можно на пенсии.

Я придерживаюсь умеренного подхода. Пока что откладываю треть от доходов, через год планирую откладывать половину. Пока еще не получается полностью отказаться от походов в ресторан или доставок еды — я очень люблю это. Зато я серьезно сократил расходы на технику, развлечения, одежду, путешествия и спонтанные траты.

Правило 4% — одна из важных идей в основе FIRE. Чтобы накопленного капитала хватило хотя бы на 30 лет пенсии, в первый год выхода «на пенсию» из него можно взять не более 4%.

Например, инвестору нужно 1 млн рублей в год на жизнь. Эта сумма должна составлять не более 4% от «пенсионного» капитала. Значит, к выходу на «пенсию» этот инвестор должен накопить минимум 25 млн рублей.

Далее расходы нужно индексировать на уровень инфляции. Допустим, в первый год инвестор забирает из капитала 1 млн рублей, а инфляция за тот год — 5%. Значит, на второй год инвестор забирает из капитала 1,05 млн рублей.

Некоторые идеологи советуют брать эту сумму не из накопленных денег, а из процентных доходов: дивидендов и купонов. При такой стратегии поступление денег может быть лучше защищено от кризисов и волатильности на рынке, чем при стратегии, основанной на продаже части подорожавших активов.

Если следовать правилу 4%, то капитала должно хватить хотя бы на 30 лет жизни. По крайней мере, так исторически получалось в США при портфеле, где акций 50% и больше, а остальное — надежные облигации. Для других стран и другой стратегии результаты могут быть другими: правило 4% не всегда работало вне США и вряд ли сработает, если держать все деньги на вкладах. Также стоит учесть, что результат стратегии в прошлом не гарантирует ее результат в будущем.

Причины популярности FIRE

Движение зародилось и обрело популярность в США. Мне сложно судить о культурных и философских предпосылках, так как я никогда не жил в этой стране. Однако я могу судить об экономических причинах.

C 1960 по 2000 год стоимость дома в США составляла три средних годовых зарплаты. Однако после 2000 года цены на недвижимость начали расти намного быстрее зарплат.

Молодежь была крайне обеспокоена ростом цен. Люди считали, что не смогут позволить себе собственное жилье и будут всю жизнь работать на нелюбимой работе, чтобы выплачивать ипотеку.

Рост акций американских компаний после кризиса 2008 года. В 2008 году американский индекс S&P 500 упал на 36,8%. Это стало шоком для многих инвесторов и одновременно уникальной исторической возможностью.

За мощным падением началось бурное восстановление. С начала 2009 по октябрь 2020 года S&P 500 рос со средней скоростью в 13,7% в год с учетом дивидендов, что позволило многим инвесторам быстро нарастить капитал.

Одним из таких людей стал Питер Аденей, взявший псевдоним Mr. Money Mustache. В 2005 году в возрасте 30 лет он вместе с женой уволился с работы программистом. К этому моменту на их счету было примерно 600 тысяч долларов, плюс дом ценой в 200 тысяч долларов в собственности. Питер завел блог, в котором делился своей стратегией. Блог завоевал огромную популярность и стал одним из столпов движения FIRE.

Помимо Mr. Money Mustache на развитие FIRE повлияло много других энтузиастов и блогеров. Я рекомендую прочитать перевод довольно значимой статьи журналиста The New York Times, чтобы больше узнать об их историях.

Важные для движения FIRE книги. Одна из библий движения, книга «Кошелек или жизнь», вышла еще в 1992 году. Она обучает ценить время жизни больше, чем материальные ценности. Книга была пронизана идеями американских хипстеров 60-х и 70-х о выходе из «крысиных бегов» — бесконечного цикла «заработал, купил вещи, пошел зарабатывать на новые».

Подборка историй о FIRE и советов по достижению цели есть также в книге Playing with FIRE, изданной в 2019 году.

Как выйти на пенсию раньше

Определить возраст выхода на пенсию. Обычно участники движения выходят на пенсию в 35 или 40 лет. Однако многое зависит не от желания человека, а от того, с каким темпом он копит деньги для создания пассивного дохода.

В идеале к выходу на пенсию у вас должна быть сумма, равная 25 годовым расходам на момент выхода на пенсию или больше. Чтобы понять, какую сумму необходимо накопить вам, нужно взять сумму ваших расходов за месяц, умножить ее на 12, а затем умножить на 25.

Посчитайте, за какой срок вы сможете накопить эту сумму, если будете откладывать 15, 25, 33, 50 и 75 процентов от вашего дохода, и найдите устраивающий вас баланс между сроком и процентом.

Например, Васе 30 лет, он получает 60 тысяч рублей и, не особо ограничивая себя, тратит 40 тысяч. Получается, на старость Васе нужно накопить эквивалент сегодняшних 12 млн рублей. Если он не будет ужимать расходы и начнет откладывать треть зарплаты, 20 тысяч в месяц, на это у него уйдет 50 лет. К этому моменту ему будет уже 80 лет, что уже больше отведенного статистикой срока.

А если Вася сократит расходы и начнет откладывать 75%, то есть 45 тысяч в месяц, он справится за 22 года. Тогда он выйдет на раннюю пенсию в 52 года.

Конечно, инфляция будет обесценивать деньги. Но Вася не будет держать деньги под матрасом — он вложит их в акции и облигации. Доходность инвестиционного портфеля позволит защититься от инфляции и ускорит достижение цели.

Определить сферу деятельности. После раннего выхода на пенсию необязательно запрещать себе работать. Некоторые участники движения работают на полставки, некоторые занимаются рукоделием или творчеством.

Подумайте, чем вы займетесь на ранней пенсии и будет ли ваша деятельность приносить доход. Это поможет при формировании бюджета расходов и накоплений. И как по мне, ясная картина будущего будет мотивировать в достижении целей.

Установить бюджет расходов. Когда вы определитесь с процентом, который будете откладывать со своих доходов, придется составить бюджет для расходов. Посчитайте, сколько вы тратите на коммунальные услуги, питание, одежду и прочие необходимые вещи.

Я, как и многие активисты FIRE, советую после получения зарплаты первым же делом переводить часть денег на инвестиционный счет, и уже потом планировать, как потратить оставшуюся часть.

Если вы зарабатываете 50 тысяч рублей и решили откладывать 50% от зарплаты, говорите себе, что зарабатываете 25 тысяч рублей. Так будет проще смириться с тем, что половина денег сразу же откладывается на пенсию. И, возможно, будет мотивировать найти работу с большей зарплатой.

Оформить медицинскую страховку. Расходы на лечение, особенно дорогостоящее, могут уничтожить ваши планы по раннему выходу на пенсию. Многие участники движения FIRE предпочитают оформлять расширенную медицинскую страховку, которая включает в себя лечение от рака.

В конце концов лучше платить небольшую сумму каждый год и включить ее в бюджет, чем заболеть и лишиться всех накоплений. На момент написания статьи годовой полис онкострахования в Росгосстрахе стоит 10 тысяч рублей в год и покрывает расходы на лечение до 8 млн рублей.

Учесть риски. Помимо внезапной болезни есть и другие риски, которые могут отложить выход на пенсию. Например, глобальные экономические кризисы, из-за которых просядут накопления. Или кризис в секторе, в котором работает ваша компания, из-за чего не получится найти новую работу и продолжать откладывать деньги в том же объеме.

Выпишите на листок все риски, которые, как вам кажется, помешают вам копить деньги. Подумайте, что может помочь в каждой из ситуаций. Например, если вас уволят, вы переквалифицируетесь в копирайтера. Или если государство введет налог на безработных, вы устроитесь консьержем на полставки.

Какой бы нереалистичной ни казалась проблема, важно быть к ней хотя бы минимально готовым. В конце концов, пандемию в 2020 году тоже никто не ждал.

Как я узнал про FIRE и почему решил вступить

В 90-е мои родители крутились как могли. Это оставило отпечаток и на мне. Я довольно рано узнал цену деньгам и никогда не чурался работы, хотя и не очень хотел пахать, как родители. Работать начал в 14 лет — раздавал объявления. В институте я подрабатывал тем, что разгружал по ночам фуры для концертов, работал за кассой в ресторане быстрого питания, а потом научился зарабатывать, торгуя виртуальными предметами в видеоигре.

Зарабатывал я мало, а работал много. Из-за этого цены я мерил не деньгами, а часами жизни. Обед в ресторане — 3 часа жизни, поездка на метро — 15 минут, новый смартфон — 9 недель. Тратить лишние деньги не хотелось — было жалко свое время, которое я потратил, крича «свободная касса» или разгружая фуру.

Это был 2012 год — недавно отгремел финансовый кризис, рынки восстанавливались, и на них царил оптимизм. Поэтому самым доступным способом делать честные деньги из воздуха для меня была биржа. Я погрузился с головой в чтение информации по торговле акциями и валютой. Довольно быстро стало понятно, что истории про трейдеров, которые зарабатывают миллионы в день, уравновешиваются гораздо большим числом историй про трейдеров, которые выходили в окно из-за потерь.

Терять кровно заработанные деньги не хотелось, поэтому пришлось отказаться от спекуляций и научиться инвестировать. Тогда я и наткнулся на истории про активистов FIRE, которые бросали работу и выходили из «крысиных бегов».

Я не хотел не работать, но продолжать стоять за кассой или ходить в офис каждый день всю оставшуюся жизнь не хотелось. Так как я не особо много тратил, идеи FIRE о тотальной экономии пришлись мне по душе.

Первые деньги я вкладывал в криптовалюты: успел купить биткоин за 22 тысячи рублей, а потом продать за 44 тысячи. Прибыль в 100% казалось чудом, и я поверил, что инвестиции работают. Правда, потом биткоин подорожал до миллиона рублей, и я кусал локти.

С тех пор я не торгую, а инвестирую, как и завещает FIRE. Каждый раз, когда я думаю, что научился и уже могу торговать, теряю деньги. В этом году меня проучил шорт Аэрофлота: в моменте я был в минусе на 100 тысяч рублей, но смог перетерпеть и в итоге зафиксировал убыток всего в 10 тысяч. Так что да, только инвестиции, никаких спекуляций, ибо каждая потеря откладывает мой выход на пенсию.

Критика движения FIRE

Основная критика обрушивается на FIRE за то, что активисты предлагают откладывать значительную часть дохода, что бывает сложно или практически невозможно для людей с низким доходом. За это FIRE называют движением для богатых.

Другой упрек заключается в том, что ориентир продолжительности жизни на пенсии у активистов FIRE зачастую составляет 25—30 лет. В теории человек может прожить гораздо дольше, и даже если на пенсии он подрабатывал и экономно относился к финансам, на старости лет он уже не сможет поддерживать привычный уровень жизни. Особенно когда вырастут медицинские расходы. Если жить на пенсии заметно больше 30 лет, правило 4% может и не сработать.

Так как движение начало приобретать известность всего 15—20 лет назад, еще не накопилось достаточно статистики, чтобы сказать, работают ли заложенные в FIRE принципы или нет: пока все работает на моделях и исторических данных.

Я не слышал еще ни одного рассказа от человека, который прожил бы на ранней пенсии 20—25 лет. Зато есть много рассказов от людей, которые вышли на пенсию в 35 пару лет назад и еще не успели потратить весь капитал и столкнуться с проблемами старости.

Актуальность движения в России

В России тоже есть те, кто планирует накопить крупный капитал и рано выйти на пенсию. Однако в России это может быть сложнее, чем в США, где возникло движение.

Тем не менее многие россияне вполне могут создать капитал, который обеспечит финансовую свободу. Для этого пригодятся ценные бумаги на Московской и Санкт-Петербургской биржах: акции, облигации, а также биржевые фонды, дающие доступ к разным активам. Помогут инвестиционные налоговые вычеты. А чтобы меньше зависеть от ситуации в России, можно использовать счета у иностранного брокера.

Что в итоге

Если представить, что ближайшие 10 лет инфляция будет на текущем уровне, я планирую накопить 10 миллионов к 35 годам — сейчас мне 26. Считаю, что я смогу показывать ежегодную доходность больше 8%, потому что помимо надежных облигаций диверсифицирую свой портфель дивидендными акциями. Если инфляция будет больше, то и накопить придется больше.

Рассчитываю, что с 10 млн рублей я вполне смогу получать достаточно прибыли, чтобы поддерживать комфортный уровень жизни. Сейчас же для меня главное — убрать лишние траты, например на рестораны и доставки еды, чтобы больше откладывать на инвестиционный счет.

Движение FIRE в России. Интервью с будущим «ранним пенсионером»

Не так давно я начал писать статьи о движении FIRE, которое на сегодняшний день не очень популярно в России. Но тем и хорош интернет, что легко можно найти единомышленников в любой области. Достаточно открыть поисковик и вбить интересующую вас тему.

Именно так и нашел мой блог Артём, который уже 2,5 года придерживается идеологии FIRE. Я просто не смог не «допросить» его на эту тему, ведь я только в начале этого пути. Уверен, вам тоже будет интересно узнать как живет «будущий ранний пенсионер» из России 😉

Небольшое отступление: Суть движения FIRE сводится к повседневной экономии, отказе от роскоши в пользу накоплений и приумножения сбережений. В США некоторые представители данного движения впадают в крайности — не покупают себе одежду годами, продают дорогие смартфоны, телевизоры, автомобили, предпочитая более аскетичный образ жизни.

Люди экономят, чтобы как можно раньше выйти на пенсию и жить за счет пассивного дохода от своих сбережений и инвестиций. При этом, необязательно отказываться от работы или вообще какой-либо деятельности. Можно заниматься тем, что нравится и столько — сколько хочется. Только теперь не нужно сидеть в душном офисе и ждать своего ежегодного оплачиваемого отпуска, который может накрыться, потому что «много работы».

Несколько слов о себе. Сколько тебе лет, из какого ты города, какая основная трудовая деятельность?

Мне 25 лет, живу в Казани. На данный момент работаю инженером в энергетической отрасли.

Когда ты решил стать участником движения FIRE? Как вообще пришел к этому? Кто или что на тебя повлияло?

Узнал о популярном за рубежом движении FIRE совсем недавно. Как оказалось, наш образ жизни соответствует его идеологии.

Всегда любил копить. В детстве подаренные на день рождения деньги – откладывал, старался экономить на карманных расходах – выходил на два часа раньше, чтобы не тратить на проезд до школы. Согревало чувство, что можно на отложенные деньги купить что-то самостоятельно. Но при накоплении солидной суммы тратил всё чаще на какую-то ерунду, не зная, что деньги сами могут принести доход.

Начав самостоятельную жизнь, понял, что не хочу жить так, как живут многие люди сейчас: работать всю жизнь и тратить всё заработанное. Стал искать ответы в книгах по саморазвитию и инвестированию, нашел в них поддержку мыслям, которые были и у меня, и это меня вдохновило. Одновременно занялся поиском надежных способов вложения денег и продолжаю до сих пор.

Поддерживает ли тебя жена? Кто кого заразил этой идеей?

У меня были идеи, но я боялся реализовывать их. Она поддержала, помогла решиться перейти от идей к действиям и не бросить начатое. Сейчас мы вместе движемся к нашей цели.

На какую сумму вы планируете жить, став «ранними пенсионерами»?

Не хотелось бы говорить о какой-то конкретной цифре, поскольку жизнь изменчива. Но в любом случае, эта сумма должна будет превышать наш базовый бюджет.

Какой процент от дохода вы откладываете ежемесячно? Во многом ли себе отказываете? От каких расходов и трат отказались?

Откладываем приблизительно 50% активного дохода и реинвестируем доход от накоплений. Не считаю, что отказываем себе в важных вещах. Стараемся готовить сами, поддерживаем полезное питание, развлечения предпочитаем, в основном, спортивные (катание на велосипедах, игра в боулинг, бадминтон, теннис и т.д.), стремимся разумно экономить.

В первую очередь я отказался от вредных привычек, посчитав какая внушительная сумма тратится на них, несмотря на то, что не был заядлым курильщиком и не часто употреблял алкоголь.

Затем в разряд пассивов для нас мы отнесли автомобиль, который достался нам от родителей. Оказалось, что даже просто владение автомобилем, на приобретение которого мы не тратились, приносит нам финансовый дискомфорт. За полтора года мы оценили массу преимуществ «пешеходства», теперь для нас прогулка в 10-20 километров — это обычное дело. Не стремимся за популярными гаджетами, одеждой и т.д., в общем, негативно относимся к гиперпотреблению.

Уволитесь ли вы с работы, после того как накопите достаточную сумму для пассивного дохода? Если да, то чем планируете с женой заняться на «пенсии»?

Пока не знаем. Думаем, что если работа нам будет по душе, то не станем увольняться. Если работа не будет приносить удовлетворения, то будем искать то, чем хотелось бы заниматься, уже без страха ошибиться в своем выборе.

Все известные мне участники движения FIRE инвестируют в фондовый рынок. Куда инвестируете вы?

На данный момент инвестиции в фондовые рынки разных стран для нас наиболее приемлемы, поскольку для этого не требуется обладать большими финансами. При увеличении капитала планируем диверсифицировать его другими инструментами, например, недвижимостью.

Приобретая акции, облигации, фонды, стараемся придерживаться пассивной стратегии в инвестировании.

Ты говорил, что в движении FIRE уже 2,5 года. Какова среднегодовая доходность твоих активов на сегодняшний день?

Приблизительно 12% плюс налоговый вычет по ИИС. Инвестируем пока непродолжительное время и не строим иллюзий, что так будет всегда.

Позволяете ли вы себе путешествия во время накопления капитала?

Да, примерно раз в два года ездим на море. Считаем это важной статьей расходов не только потому, что это приносит удовольствие, но и потому, что это полезно для здоровья.

Составляете ли вы бюджет на месяц / год? Строго следуете ему или иногда приходится выходить за рамки?

Ежедневно записывая наши расходы, мы нашли для себя приемлемый месячный и годовой бюджет и стараемся придерживаться его. Заранее планируем крупные покупки и перед ними уменьшаем расходы. Если случаются непредвиденные траты, ограничиваем расходы в последующие периоды, чтобы вернуться в рамки годового бюджета.

Как относятся к вашему образу жизни ваши близкие, друзья, коллеги?

Мы стараемся не афишировать свой образ жизни, поскольку считаем, что не найдем понимания и поддержки с их стороны.

Очень часто вижу в комментариях к статьям о движении FIRE фразу «на зарплату в России нереально что-то откладывать, особенно в регионах». Что бы ты ответил на это?

Считаю, что откладывать можно и нужно с любой зарплаты. Пусть это даже будет небольшая сумма на первых порах. В начале самостоятельной жизни я тоже не думал, что можно экономить больше 10% дохода, это казалось невозможным для комфортной жизни. Но со временем, благодаря учету и анализу расходов, у нас получилось откладывать больше с помощью экономии на ненужных вещах, появилось стремление находить дополнительные источники заработка и правильно вкладывать накопленные деньги.

Не возникает ли мысли всё бросить и «жить сегодняшним днем»? Если нет, то что тебя вдохновляет придерживаться плана?

Нет, не возникает, потому что меня мотивирует вера в обретение финансовой независимости в будущем.

Какие бы ты дал советы человеку, который только сегодня узнал и заинтересовался движением молодых людей, стремящихся к финансовой независимости в раннем возрасте?

Если появилось настоящее стремление к достижению финансовой независимости, то я считаю, это уже большой шаг. Из практических действий я бы посоветовал записывать свои расходы, анализировать их и отказываться от лишних трат. Читать мотивационную литературу по финансам и саморазвитию. Не бояться менять свой образ жизни для достижения своей цели.

Артём, большое спасибо за интервью! Было интересно узнать о твоей жизни, а так же было приятно найти единомышленника в твоём лице 😉

Вам интересна тема FIRE и инвестиций в фондовый рынок?

Мой Telegram-канал, где я публикую свой собственный опыт. Если ссылка не открывается, можете найти меня через поиск в самом Telegram’е — @wkpbro. Буду рад найти единомышленников!

А в начале текста парой слов объяснить, что за движение такое, вера на позволила?

@moderator, подпишись на телеграм

Новости, которые мы заслужили «В Госдуме объяснили пользу обесценивания рубля»

Замглавы думского Комитета по финансовому рынку Олег Савченко заявил, что российской экономике нужна девальвация рубля, как и повышение ключевой ставки Центробанка. При этом он отметил, что «это нужно делать аккуратно, ориентируясь на объективные факторы» в мировой экономике.

Парламентарий пояснил, что «основная часть продукции» находится в зависимости от доллара, евро и иных мировых валют, потому девальвация является единственным способом «уравнять шансы наших предприятий». Он добавил, что США и Европа «выпускают все больше и больше» своих дензнаков, «раздают их гражданам», что вызывает инфляцию. России в этой ситуации приходится защищать свою экономику «от обесценивания доллара и евро», поддерживая соотношение рубля, заключил он.

Спутник V готовится к IPO

19 ноября компания разместила дебютный выпуск облигаций на Мосбирже.

Да и выпуск довольно скромный по сумме (3 млрд рублей) и короткий (2 года).

Вероятно, через выпуск бондов компания создаёт свою публичную историю, готовясь к IPO.

Проанализировал будущую ракету русской фармы.

Биннофарм объединяет пять производственных площадок в разных регионах России, которые выпускают лекарства, медицинские изделия и ветеринарные препараты.

— 200 фармакологических групп

— 100+ препаратов включены в перечень жизненно важных лекарств

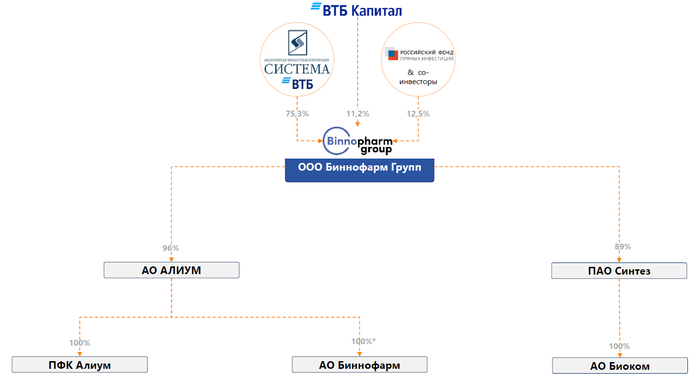

— Основной акционер: АФК Система

— Совладельцы: ВТБ и РФПИ

— Производство: 5 заводов. Три в Подмосковье, а также в Кургане и Ставрополе

— Разработка: 7 R&D центров, 30-40 новых препаратов в год

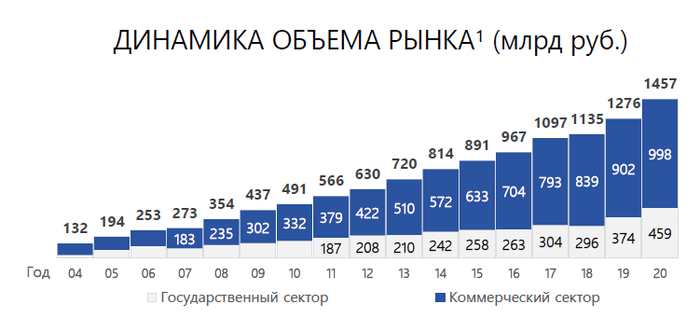

Лидируют на рынке международные производители, но явного монополиста нет.

Доля Биннофарм чуть выше 1%

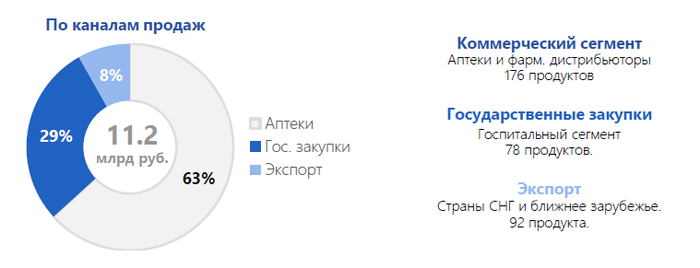

Сбыт Биннофарм достаточно диверсифицированный, в целом повторяет общую структуру рынка:

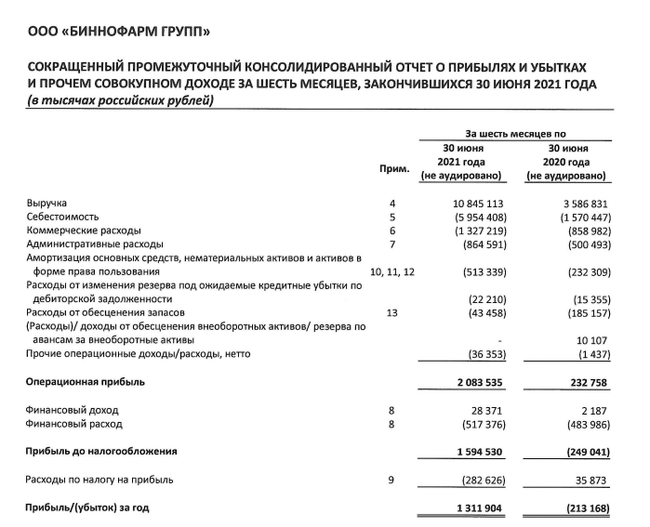

Формирование Группы завершено только в 2021 году, поэтому сопоставлять отчётности за более ранние периоды большого смысла нет.

— Выручка растёт очень бодро

— Маржинальность бизнеса год от года увеличивается

— Административные, коммерческие и прочие расходы растут существенно, но всё же скромнее, чем выручка.

Оценка и перспективы

В 2021 году Система продала 11,2% Биннофарма ВТБ-Капиталу за 7 миллиардов рублей при оценке всей компании в 62,5 млрд рублей.

Таким образом, Биннофарм был оценён примерно в 11 EBITDA.

Что с конкурентами?

Придётся обращаться за помощью к мировой фарме:

Pfizer стоит 10,3 EV/EBITDA

Bayer инвесторы оценивают в 6,9 EBITDA

Как видим, всё в контексте мировых аналогов. Да, Takeda, Sanofi и Bayer оцениваются чуть дешевле, но это мастодонты, от которых никто не ждёт сильного роста масштабов бизнеса.

Стратегия и развитие

— Биннофарм прямо заявляет, что готов к M&A в ближайшее время, если увидит подходящую цель

— Компания до конца 2022 года планирует вложить 2,5 миллиарда рублей в создание R&D центра, который позволит увеличить количество новых препаратов до 100 в год. Там будут созданы опытно-производственный участок и лаборатория контроля качества, лицензированные в соответствии с требованиями европейского и американского регуляторов, что даст возможность разрабатывать продукты, предназначенные для вывода не только на российский, но и на зарубежные рынки.

Сомневаюсь, конечно, что европейцы и американцы с распростёртыми объятиями будут ждать русского конкурента, но за Центральную/Восточную Европу побороться можно…

АФК-Система вырастила очередной достойный бизнес, который в среднесрочной (а может и в краткосрочной?) перспективе будет готов к IPO.

Ответ на пост «Роснано: «У нас очень много денег!»»

Правительство и Минфин пока не комментировали ситуацию с долгом «Роснано».

«Роснано» пообещало «продолжить процесс открытого и конструктивного диалога с кредиторами и иными заинтересованными лицами», доведя до них «информацию о дальнейших мерах по мере появления юридической возможности предлагать конкретные коммерческие параметры по изменению обязательств».

В понедельник утром биржа возобновила торги облигациями «Роснано», приостановленные, согласно заявлению площадки, по предписанию ЦБ РФ (сам Банк России пока не комментировал ситуацию и не объяснял, почему выдал такое предписание).

Участники рынка, опрошенные «Интерфаксом», называют ситуацию с возможной реструктуризацией долга «Роснано» плохим прецедентом, который может негативно повлиять на весь сегмент квазисуверенного долга.

Роснано: «У нас очень много денег!»

Когда внуки спросят меня: «Дедушка, какую самую большую глупость ты совершил в своей жизни?», я отвечу: «Я дал в долг Чубайсу» 🌝

Что произошло на выходных

В пятницу в 17:00 Мосбиржа приостановила торги всеми 9 выпусками облигаций Роснано, находящимися в обращении сейчас. Часом позже на официальном сайте Роснано вышел пресс-релиз, в котором было написано, что компания ведёт переговоры с ключевыми кредиторами о возможностях реструктуризации долга. Мол, заняли много, обслуживать долг сложно, давайте что-то придумаем, мало ли. Ни в пятницу, ни в субботу ни одно СМИ ситуацию не освещало, я узнал об этом вечером в субботу, а уже в воскресенье появились статьи в СМИ и посты в блогах.

Что происходит сейчас

Сегодня в 10:00 торги облигацией возобновлены. Мои облигации торгуются примерно по 85-87% от номинала, в моменте доходило до 70% от номинала. Всё это выглядит как неадекватная паника, разогреваемая всёпропальщиками.

Я буду держать вас в курсе, что произойдет с моими облигациями Роснано.

Облигации мои, тег моё. Текст взят из моего блога о накоплении на раннюю пенсию в суровых российских реалиях