карта заблокирована по подозрению в компрометации почта банк что значит

Способы разблокировки карты Почта Банка

В процессе пользования банковскими платежными инструментами физические лица сталкиваются с разными проблемами, в т. ч. ограничением доступа к собственным или заемным средствам, в результате чего люди не могут осуществлять расчетно-денежные операции. Поэтому все клиенты должны знать, почему происходит замораживание банковского продукта и как разблокировать карту Почта Банка самостоятельно.

Причины блокировки карты банком

Временный запрет на совершение транзакций может вводиться как по инициативе самого пользователя, так и другой стороной — кредитным учреждением.

Клиенты добровольно блокируют карты в целях безопасности денег на счету.

Это возможно в таких случаях:

Блокировку пластикового носителя может осуществлять Почта Банк.

Причины деактивации следующие:

Трехкратное введение неправильного пин-кода

Если в банкомате или терминале пользователем трижды введен неправильный секретный код, происходит автоматическая блокировка платежного средства. На мобильный телефон поступает СМС о деактивации продукта. Извещение также может приходить на электронную почту или в виде push-уведомления в мобильном банкинге.

Способы связи с учреждением прописаны в договоре обслуживания.

Блокировка носит временный характер и через сутки (иногда сразу после наступления 00:00 часов) ограничения снимаются. Если доступ закрыт и по истечении времени, необходимо позвонить в службу поддержки по телефону 8 (800) 550-07-70 (звонок по России бесплатный) и сообщить о проблеме.

Подозрительные операции

Если транзакции по мнению банка выглядят сомнительно, платежи и переводы, осуществляемые клиентом, могут приостанавливаться, картсчет блокируется.

Подозрение вызывает странная активность денег на счету, обнаруженная службой безопасности Почта Банка, например:

Доступ к средствам ограничивается до выяснения всех обстоятельств.

Сотрудник учреждения перезванивает на контактный номер клиента и извещает его о сомнительной транзакции и блокировке всей суммы для защиты денег от мошенников. Любые платежи и переводы не проводятся.

Если операция осуществляется мошенником, банк окончательно блокирует карту, т. к. ее данные находятся в руках преступников, и предлагает сделать новую. Перевыпуск пластикового носителя осуществляется в почтовом отделении у представителя кредитной организации или клиентских центрах.

Иногда злоумышленник может перезвонить с поддельного номера и представиться менеджером банка. Во избежание проблем надо посмотреть контактные данные, представленные на корпоративном сайте, в «Личном кабинете», официальном мобильном приложении или договоре, набрать цифры со своего телефона и узнать полную информацию о ситуации у настоящего сотрудника.

Если платеж выполняется клиентом и не носит противозаконных действий, карта будет разблокирована на протяжении 2 суток.

Для того чтобы банк не посчитал транзакции подозрительными, лучше заранее предупредить его. Например, это делают:

В нестандартных ситуациях можно избежать нежелательной блокировки.

Банк решил, что владелец карты мошенник

Операции приостанавливают, если финконтролем банка выявлены противоправные и мошеннические действия со стороны клиента:

В соответствии с Федеральным законом от 07.08.2001 №115-ФЗ, финансовая организация обязана противодействовать легализации денег, полученных преступным путем. При выявлении нарушений она отказывается переводить средства указанному получателю, выдавать наличные в банкомате, при 2 отказах имеет право заблокировать карту, расторгнуть заключенный с клиентом договор и прекратить обслуживание.

В сложных ситуациях при наличии доказательств факта мошенничества банк должен обратиться в Росфинмониторинг. Человека заносят в черный список.

Чтобы реабилитироваться, нужно дать объяснение, откуда поступали средства. Для этого с паспортом посещают ближайший офис, предоставляют чеки, квитанции, договоры, выписки или другие документы, подтверждающие осуществляемую сделку или совершаемый платеж.

При согласии с аргументами ограничения снимаются, доступ к финансовому инструменту восстанавливается. Учреждение делает запрос в Росфинмониторинг с целью удаления клиента из базы данных мошенников. Если банк отказался разморозить карту, можно подать заявку в межведомственную комиссию при ЦБР на интернет-ресурсе регулятора.

Особенности для разных продуктов

Для оплаты товаров и услуг, совершения переводов и снятия наличных со счета клиенту выдается кредитная или дебетовая карта. Процесс блокировки каждого продукта имеет свои особенности.

Кредитная карта

Кредитная карта представляет собой платежный инструмент, на котором размещены деньги, принадлежащие банку, в размере установленного договором лимита.

Финансовое учреждение в одностороннем порядке имеет право заблокировать карту с заемными средствами по таким причинам:

Если физическое лицо имеет кредитную карту, расходные действия по ней приостанавливаются. Приходные операции разрешаются. Во избежание просрочек по ссуде необходимо вносить регулярные ежемесячные взносы в размере минимального платежа или погасить полную сумму долга.

На заемные средства арест по решению суда не накладывается, т. к. они не являются собственностью клиента.

Дебетовая карта

На дебетовом продукте размещаются финансы ее владельца без ограничений по сумме. При блокировке деньги на счете сохраняются. Их можно перевести на другую привязанную карту через мобильное приложение, оплатить коммунальные платежи банковским переводом, по-прежнему в конце месяца зачисляются проценты на остаток в зависимости от тарифа.

Что делать, если с картой и счетом все в порядке, но банк все равно ее заморозил

Клиент может не знать, что служило причиной блокировки. Поэтому прежде всего ему требуется обратиться в Почта Банк за разъяснениями.

Часто доступ к карте не предоставляется в результате полученного банком судебного постановления. Если гражданин не оплачивает налоги, штрафы, алименты, имеет долги по займам или за жилищно-коммунальные услуги, на него подают в суд для принудительного взыскания требуемой суммы с учетом пени, штрафов и комиссий. Финансовая структура блокирует карту и не дает возможности ею пользоваться до полного списания задолженности кредитору.

Бывают случаи, когда клиент не получает повестку и не участвует в судебном заседании: он может обжаловать решение, для этого в Почта Банке запрашивают номер дела, начинают новый процесс и защищают свои права.

Если у клиента нет долгов, он чист перед законом, при ошибочной блокировке запрет снимается. Но процедура восстановления может затянуться на 14-30 дней.

Снятие денег с заблокированной карты

Способы снятия финансов с банковской карты с ограниченным доступом:

При наложении ареста по судебному решению снять деньги невозможно.

Способы разблокировки карты

Существует несколько вариантов, как разморозить платежный инструмент.

Звонок оператору

Снять запрет удастся в случае, когда карту заблокировал сам пользователь. Ему необходимо позвонить на горячую линию:

Для этого требуется:

Менеджер произведет сверку полученной персональной информации и откроет доступ к карте.

«Личный кабинет» Почта Банка

Самостоятельно инициированную блокировку можно снять на сервисе «Почта Банк Онлайн». Держатель карты открывает главную страницу ресурса, во вкладке входа вводит логин и пароль, переходит в свою учетную запись, где представлена полная информация о пользователе. Затем находит нужную карту и осуществляет разблокировку.

-e1610952395365.jpg)

Чтобы воспользоваться «Личным кабинетом», требуется регистрация в системе.

Мобильное приложение банка

Большинство владельцев кредитных и дебетовых платежных инструментов при оформлении скачивают на смартфон банковское мобильное приложение. Пользоваться им удобно и просто. Программа помогает осуществлять любые платежи в удаленном доступе из любой точки при наличии интернета.

Для отключения блокировки карты необходимо войти в «Мобильный банк», используя секретные коды, выбрать неактивный продукт, нажать «Разблокировать».

Восстановление доступа в «Личный кабинет»

Карта может быть заблокирована банком для защиты денежных средств в результате подозрительных операций, при этом часто устанавливается запрет на пользование клиентом «Личным кабинетом».

Восстановить доступ в систему и снять ограничения по платежному инструменту можно следующим образом:

Чтобы выполнить запрос онлайн, следует:

Снимки должны соответствовать требованиям:

Отправленное письмо обрабатывается сотрудниками банка, решение по снятию запрета доступа в систему и разблокировке продукта принимается в течение 2 дней.

Что делать, если самостоятельно разблокировать карты не получается

Если восстановить работоспособность платежного инструмента самостоятельно не удается, посещают ближайшее отделение банка. Специалист выяснит причину блокировки и в минимальный срок поможет разрешить проблему.

Что такое компрометация банковской карты

Нарушение правил пользования картой, невнимательность держателя, использование мошенниками новых технологий, и ряд других обстоятельств могут стать причинами компрометации банковской карты. В большинстве случаев, при своевременной реакции держателя, проблем можно избежать. О том, что такое компрометация банковской карты, и какие действия предпринимать ее владельцу, — только на портале Бробанк.ру.

Что означает компрометация банковской карты

Под этим термином понимается утечка ключевой информации по карте. Наиболее важная информация: защитные трехзначные коды, пароль от интернет-банка, кодовое слово, пин-код, паспортные данные. Если эти данные получают третьи лица, значит, банковская карта скомпрометирована. То есть, ее дальнейшее использование, без блокировки, может нанести держателю материальный ущерб.

Причины компрометации чаще всего заключаются в нарушении держателем основных правил и норм безопасности. При серьезном подходе, мошенникам достаточно знать защитные трехзначные коды и номер карты. Если пользователь отключает смс-оповещение, то на некоторых ресурсах для совершения операции этих данных вполне хватит.

Информационная ценность карточных реквизитов

Сам по себе номер на физическом носителе не представляет особого интереса для мошенников. По одному номеру совершить какую-либо операцию невозможно. Ценность представляют защитные коды: три цифры на обороте карты. Платежная система VISA использует CVV2 коды (card verification value 2). У Mastercard защитные коды обозначены в виде CVC2 (card validation code 2). НСПК МИР использует CVP2 (card verification parameter2). Этот реквизит не передается третьим лицам, и не указывается на неофициальных ресурсах.

Защитные коды применяются не для всех операций в интернете. Запрос кода — право продавца, а не его обязанность. Но большинство операторов запрашивают этот реквизит. Поэтому при отсутствии карты на руках у мошенников, но при наличии этой информации, вероятность доступа к счету сохраняется. К защите этих данных держателям следует подходить серьезно.

Как компрометируется карта

Отдельные кредитные разрабатывают собственный регламент, который описывает случаи компрометации карты. Классический пример — блокировка при вводе неправильного пин-кода несколько раз подряд. По картам Сбербанка достаточно ввести неверный пин-код 5 раз, после чего банковская карта блокируется. Держатель получает на телефон смс-сообщение о том, что блокировка произведена банком в целях обеспечения безопасности счета. В данном случае кредитная организация:

Если клиент не заявит о пропаже или утере карты, то ее блокировка снимается через 24 часа. До этого момента операции с карточным счетом, в том числе и в мобильном банке, не совершаются. В некоторых случаях компрометация карты наносит держателю материальный вред.

Если на балансе размещены средства, с которых клиент собирается оплатить кредит, а банк заблокировал карту, то в таком случае может возникнуть просрочка. Поэтому компрометация производится не всегда к месту. Но пренебрегать этим инструментом не рекомендуется: банк так поступает только в интересах своего клиента.

Способы компрометации карты

Злоумышленники могут завладеть самой картой, либо информацией, при помощи которой совершаются основные операции по карточному счету. Службы безопасности кредитных организаций научились заранее распознавать обстоятельства, при которых карта может быть скомпрометирована.

Клиентам необходимо соблюдать элементарные нормы безопасности, и знать некоторые технические средства, разрабатываемые мошенниками для компрометации банковских карт. В их числе:

Это наиболее популярные способы компрометации карты, с которыми банки-эмитенты стараются бороться различными средствами. В большинстве случаев виновниками утечки информации являются сами же держатели. Из-за незнания норм безопасности, или по причине банальной халатности, пользователи сами инициируют компрометацию своих банковских карт.

Способ 1 — Скимминговые и шимминговые устройства

Длительное время этот способ взлома банковских карт был настоящим бичом для кредитных организаций. Сегодня такие механизмы используются мошенниками все реже. Причина этого заключается в повышении уровня безопасности при обращении с банковскими картами, и разработка вариантов предотвращения несанкционированного доступа к счету. Устройства данного типа работают следующим образом:

Банки-эмитенты научились предотвращать несанкционированный доступ, определяя работу скимминговых и шимминговых устройств. В этом случае карта блокируется сразу после того, как держатель вставляет ее в банкомат и вводит пин-код. На телефон клиент банк высылает уведомление о том, что его карта скомпрометирована.

Нередко мошенниками используются поддельные банкоматы, которые так же считывают всю необходимую информацию по кредитным и дебетовым картам. Не стать жертвой мошенничества такого рода достаточно просто: необходимо пользоваться банкоматами в банковских отделениях, или в официальных точках — торговых центрах, крупных магазинах, филиалах государственных или муниципальных структур.

Способ 2 — Фишинговые интернет-ресурсы

Более современный способ, который по-прежнему продолжает работать. Фишинговый ресурс — сайт-кукла или сайт-дублер, на который мошенники различными способами завлекают доверчивых пользователей всемирной сети. Жертвами такого вида мошенничества чаще всего становятся люди среднего и пожилого возраста, не обладающие элементарными знаниями в области пользования интернетом. Суть этого вида компрометации карты заключается в следующем:

Обойти этот способ взлома так же не составит труда. Достаточно проявить немного внимания до перехода по подозрительным ссылкам. В первую очередь, кредитные организации никогда не предлагают указать в письме данные карты для получения какого-либо бонуса или скидки. Второе: важно обращать внимание на саму ссылку, — подозрительные ссылки всегда бросаются в глаза. И для этого не нужно обладать какими-либо специальными знаниями.

Наиболее верный вариант — переход на сайт банк из браузера, а не из письма на электронной почте. И после перехода на сайт кредитной организации пользователь уточняет всю необходимую информацию. Такой подход к использованию банковской карты снижает вероятность ее компрометации.

Способ 3 — Перехват данных по незащищенным каналам свободного WI-FI

Свободный канал WI-FI связи может использоваться для считывания информации с банковской карты. Компрометация карты — это достаточно сложный процесс, поэтому мошенники используют последние технологии для получения важной информации. Ничего не подозревающий клиент может зайти в интернет, совершить какую-либо операцию, и продолжить заниматься другими делами.

Пока его телефонный аппарат будет подключен к этой сети, мошенники могут получить доступ к реквизитам карты, тем самым скомпрометировав ее дистанционно. Если у держателя не работает смс-оповещение, то он покинет это место, так и не узнав, что с баланса его карты была списана определенная сумма.

Такой способ используется реже остальных, так как требует от злоумышленников хорошей технической подготовки. При успешном взломе карты, отследить мошенников будет практически невозможно. В этом случае клиент не сможет рассчитывать на возмещение.

Подстраховаться от подобных обстоятельств держатели карт могут достаточно просто. Не подключаться к сомнительным или непроверенным каналам WI-FI связи. Если подключение произошло, то не следует в этом месте совершать какие-либо операции по карте. В этом случае лучше использовать мобильный интернет, либо отложить совершение операции.

Что делать при компрометации карты

Если пользователь получил на телефон сообщение от банка, то, значит, что его карта к этому моменту уже заблокирована. Система смогла распознать угрозу, поэтому без участия клиента его карта блокируется. В этом случае потребуется дождаться завершения проверки. Если попытка взлома подтвердится, то эта карта восстановлению подлежать уже не будет. Пользователь бесплатно получит перевыпущенную карту.

При обнаружении угрозы лично держателем, либо при утере/краже банковской карты, блокировка производится самостоятельно. Сейчас для этого есть несколько быстрых способов: использование интернет-банка, звонок в кредитную организацию, смс-команды. В крайнем случае, заблокировать карту при компрометации пользователь может в любом отделении своего банка.

Упс! Ваша карта заблокирована!

Проблема блокировки банковских карт — по настоящему массовое явление, обсуждаемое на улицах, в соцсетях, в прессе и на самом высоком уровне. Почему это происходит и как избежать проблем. Разберемся?

Итак, вы подбегаете к банкомату снять наличных или сделать перевод – и упс. на мониторе сообщение — «Операция невозможна. Ваша карта заблокирована».

Как правило, это происходит в самый неподходящий момент. Вызывает растерянность, удивление и возмущение. Понятно, что каждый расстроится.

Совет: Вдохните. Выдохните. Спокойно. Не пугайтесь. Сейчас от этого не застрахован никто.

Важно настроиться и спокойно разобраться, что от вас хотят. При этом не навредить себе. И не попасть на финансовые потери.

Почему банк замораживает карты?

А причины могут быть совершенно разным — от банальных до серьезных:

Не ждите звонка из банка — позвоните сами и объясните причины переводов или покупок.

В случае, если операция показалась банку странной или вызывает сомнение, к вам обратятся за ее подтверждением. Если клиент подтвердит операцию – она проводится.Разморозка, как правило, происходит просто и быстро – от нескольких минут до нескольких часов. Обычно это относится к операциям из другого региона или сбоям технического рода – компрометация эцп или карты, смена идентификационных данных и т.д.

Если вы операцию не совершали, а сигнал предъявления карты сработал- служба безопасности банка будет проводить расследование и искать злодеев, пытавшихся обокрасть вас и обмануть банк. После завершения расследования блокировка с карты будет снята, вам выдадут новую. Это может занять некоторое время.

В случае, когда платежи приостановлены по причине долгов или по решению судебных приставов — доступ к карте будет открыт после погашения задолженности.

Самой затяжной и утомительной является блокировка по причине подозрительных операций по указанию службы финансового контроля банка. Поэтому об этом подробнее.

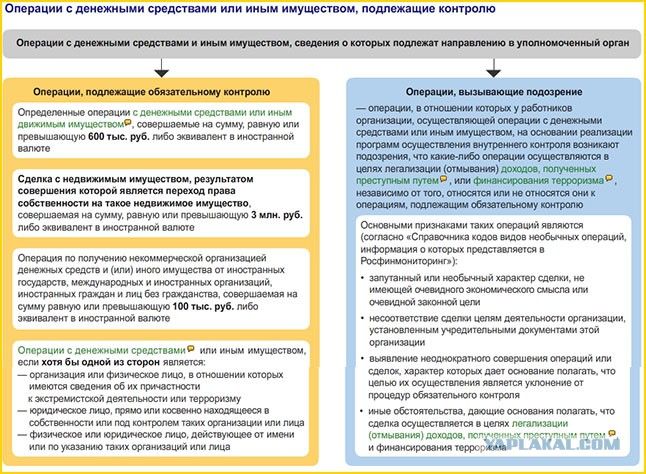

Блокировка карты из-за проведения «сомнительных операций»

Если карта заблокирована из-за проведения сомнительных операций – это значит, что вы попали в периметр службы финансового контроля банка. В отношении вас возникли подозрения. В нарушении закона 115-ФЗ » О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Этот суровый закон и обязывает банки пресекать подозрительные операции своих клиентов. Банковская настороженность достает бизнесменов, предпринимателей и обычных людей — держателей карт.

Нередко блокировки странны и нелепы: «антиотмывочный» контроль блокирует переводы денег между родственниками, переводы денег с зарплатных карт. Банки запрашивают оправдательные документы, требуют личной явки в банк держателей карт – инвалидов и проявляют иные чудеса банковской бдительности.

Не так давно интернет гудел о случаях блокировки карт и на мелкие суммы 1000 руб., 2 000 руб.. Банкиры все опровергли, но прецеденты на самом деле были. И, не исключено, что и будут.

Отбиваясь от претензий общества, банки успокаивают, что операции между гражданами не входят в зону наблюдения. Но на самом деле надо знать, что от блокировки банковской карты не застрахован никто.

Подозрительные признаки

К сомнительным операциям, которые могут привести к блокировке карты, банки относят:

Если вы занимаетесь бизнесом, периметр наблюдения расширяется.

Подозрения могут вызвать также:

А вот еще о признаках:

В недалеком будущем под оперативным контролем ФНС окажутся все транзакции всех физических лиц, в том числе самозанятых и тех, кто не стал себя таким признавать. Используя блокчейн – технологии, банк будет следить за налогами граждан, а ФНС будет видеть все поступления на их счета и карты.

Как устроен банковский контроль?

Все банки встроены в российскую систему финансового контроля.

Не спешите бояться, мой читатель, уверена, что вас в этих списках нет.

Так вот, банки обязаны пресечь незаконные операции перечисленных субъектов, контролировать все финансовые потоки и предотвращать незаконные схемы. Оперативно реагировать на подозрительные операции клиентов.

Для этого каждый банк разрабатывает свою систему внутреннего контроля, создает специальную службу, назначает ответственных лиц, внедряет электронную систему реагирования на банковские операции, в которой определяет их критерии, приводящих к блокировке счетов и карт. Эта информация закрытая. К ней допущен ограниченный круг банковского персонала. Закон предоставляет банку самостоятельно относить сделки клиентов банка к «сомнительным». В общем, как банк решил — так и будет.

Банкиры, находясь в смятенье от массовых наездов клиентов и в страхе перед Центробанком и Росфинмониторингом, обратились в Центробанк за разъяснением- какие операции считать подозрительными и какие документы докажут законность транзакций. Но от Центробанка разъяснений не последовало — Набиуллина напомнила о свободе договора банка с клиентом. Понятно, что ЦБ удобно держать банки на коротком поводке и при случае у плохиша найти «косяк» и отозвать лицензию. Видимо, тотальная расчистка банков продолжится.

Под финконтроль могут попасть и «хакеры», и «обнальщики», и тайные предприниматели и самые обычные люди.

Даже в высокотехнологичном Сбербанке — «банке для друзей».

Электронная система платежей настроена на выявление подозрительных операций. И, естественно, как у любой системы, в ней бывают сбои и несостыковки.Все банковские операции анализируются автоматически и фиксируются сомнительные операции. Что попало под подозрение- анализируют эксперты — финмониторы банка. От их грамотности, квалификации, профессионализма тоже зависит немало.

Но и ответственность за «проколы» в этой сфере очень высока – существенные штрафы, лишение лицензии, привлечение к административной и уголовной ответственности должностных лиц. Должностные лица держатся за свои места. Их контролеры- Центробанк и Росфинмониторинг — особо не церемонятся.

Какие документы могут запросить?

Банк решает сам — какие оправдательные документы у вас затребовать. Это его право. Грозить судом — бесполезно. Они на стороне банков. Таких споров — масса. Суды считают, что банк вправе решать – что подозрительно, а что нет. Банк осуществляет финансовый контроль, закон в выборе способов и мер его не ограничивает.

Если вы занимаетесь бизнесом — банк затребует документы, его касающиеся — патенты, лицензии, договоры и акты к ним, накладные, налоговую отчетность, обоснования — об использовании наличности, по экономической обоснованности — и всевозможные пояснения. Фантазия не ограничена.

Как действовать?

Шаг 1. Выдохните, успокойтесь и не паникуйте. Так бывает (см. выше).

Не стоит возмущаться и призывать сотрудников банка к соблюдению прав клиента. С этого момента ваши права никому не интересны, презумпция невиновности не работает, вы под подозрением. «В отмывании доходов, полученных преступным путем, и финансированию терроризма». Забудьте, что клиент всегда прав. Чем крупнее банк, тем менее вы ему интересны как клиент, даже финансово-состоятельный.

Шаг 2. Запросите банк, в чем причина блокировки, и как побыстрее « разрулить» ситуацию. В каждом банке разные алгоритмы действий, но одно общее — сначала блокируют, а разбираются потом.

В одних банках вам разъяснят по телефону, какие оправдательные документы вам следует представить, другие – пришлют перечень по электронной почте или выложат в личный кабинет. К важным банкам придется придти в отделение.

Злиться и раздражаться на менеджера клиентского отдела не стоит. Он на что не влияет, озвучивает вам вопросы банковских финмониторов, принимает и передает документы. Спецы службы контроля банка непосредственно с вами общаться не будут. Это им запрещено.

Советую передать документы строго по описи, с указанием даты и подписи сотрудника, их получившего. Экземпляр описи заберите себе.

Если представленных документов будет недостаточно, будьте готовы подвезти недостающие.

Шаг 4. не поддавайтесь на провокации

Вам могут предлагать закрыть все счета и забрать все деньги, Тогда разблокировка не потребуется.

Пользуясь вашим уязвимым положением, банк может предложить вам перевести все деньги в другой банк или снять все деньги наличными с удержанием заградительного тарифа.

Это попытка нажиться на вас, не поддавайтесь!

С удержанием комиссии — от 5 до 20% от суммы остатка.Сумму комиссии особо ушлые банки включают в договор банковского обслуживания, блокируют счет по 115-ФЗ и настоятельно требуют расторгнуть договор, который предусматривает удержание с вас процента от остатка на счете. Суды охлаждают банковский пыл — комиссии не являются формой контроля, даже если это предусмотрено договором. Это тоже надо знать!

Совет. Если вы уверены в своей правоте, не ведитесь на провокации. Сами принимайте решение – расторгнуть договор с банком или нет. Но в любом случае – добейтесь разблокировки, снимите все подозрения, а потом переходите в другой банк. Почему это важно?

Если подозрение не будет снято, и вы убежите из этого банка в другой, в системе банковского контроля вы получите «черную» метку и испортите свою репутацию для других банков.

Шаг 5. не ведитесь на запугивания

Банки не вправе просто так взять и обвинить вас в незаконном получении средств или их переводах. Если на вас попытаются давить и требовать, «платить налоги» — заявляйте, что это не дело банка, и угрожайте судом. При обострении ситуации, угрозах и запугиваниях советую разговоры записывать на диктофон. Сохраняйте спокойствие, не ведитесь на резкости раздутых от важности банковских клерков. Помните, что обвинять вас они не вправе, и давить, кстати, тоже. А если еще и создадут проблемы банку – в виде судебных разбирательств – могут и с работы вылететь.

Шаг 6. контролируйте срок

Если блокировка не связана с финансовым надзором — срок разблокировки- от нескольких часов до 2 дней.

Финмониторы могут вас проверять до 10 рабочих дней. Дружелюбный банк решит вопрос за 1-3 дня.

Если через 10 рабочих дней карту не разблокировали – начинайте наседать. Требуйте возобновление обслуживания. Трясите всех – звоните в колл-центр, в клиентский отдел, пишите письма в личном кабинете, по электронной почте по всем банковским адресам, которые найдете, по почте отправляйте. Пусть раздражаются, но на ваши заявления реагировать банк обязан. Если банк сообщит, что оснований для «разморозки» у него нет — обращайтесь с заявлением в межведомственную комиссию Центробанка.

Возможно, ваш банк перестраховывается, не хочет брать на себя ответственность. Или недопонимает что-то.

К заявлению следует приложить пакет документов, подтверждающих законность ваших действий и правомерность операций.

Отправить заявление и документы можно по почте, но быстрее — в электронном виде через сервис «Интернет-приемная Банка России» на сайте ЦБ РФ. Срок рассмотрения заявления межведомственной комиссией ЦБ — не более 20 рабочих дней со дня обращения. Решения комиссии ЦБ для банков — обязательны к исполнению.

Шаг 7. контролируйте и фиксируйте действия по общению с банком

Ваше личное взаимодействие с банком будет ограничено колл-центром и клиентским отделом. В них работают, как правило, начинающие, менее опытные сотрудники, а нередко и не очень ответственные. Документы ваши могут заваляться или затеряться между кабинетами, а ваше дело заволокититься. Поэтому все действия держите под контролем.

После передачи документов напишите в банк электронное письмо ( или отправьте на бумаге, по почте) о том, что на требование банка вами представлены документы, какие и когда. Заявите о готовности представить, если потребуется, дополнительные документы и пояснения. По всей своей переписке ( сопроводительные письма, заявления об ускорении срока решения вопроса и другим) получайте обратную связь банка – отметки о приеме: номер присвоенного обращения в электронной системе банка, номер заявки при обращении в колл-центр или уведомление о получении заказного письма в случае почтового отправления.

Как обезопасить себя от блокировки карты?

«Не кладите яйца в одну корзину.» Английская пословица.

1.Не храните деньги в одном банке. И на одной карте.

2.Если позволяют финансы, откройте депозит в другом банке.

3.Примите за правило — предупреждать банк о предстоящих крупных поступлениях, расходах, о перемещениях за границу или в другой регион.

Это делается очень быстро, через Личный кабинет электронным письмом. Я так делаю.

4.В переводах с карты прописывайте их цель – назначение платежа. «Возврат долга» – самое безболезненное.

5.в случае блокировки счета не спорьте и не упирайтесь, представьте банку затребованные им документы.

6.храните все документы, подтверждающие ваши финансовые дела.

А пожаловаться?

Об обращении в суд

В суд стоит обращаться, если вы уверены в прозрачности своих операций, в банк представили все документы, а вам так и не разблокировали карту или счет. Или столкнулись с хамством, и не готовы терпеть. И у вас есть все доказательства ( документальные, аудио-, видео-).

Придерживаюсь мнения, что в любом случае судиться имеет смысл, если вы понесли существенные финансовые убытки, репутационные потери или серьезные моральные страдания.

О жалобе в Центробанк

Центробанк заявляет о том, что клиент вправе направить жалобу в Центробанк, если банк перегибает палку. Конечно, надзор за банками — его обязанность Но рассчитывать на скорую и дружелюбную реакцию ЦБ не стоит. Срок рассмотрения вашей жалобы – 30 дней. Сотрудники Центробанка – неторопливые и чванливые контролеры, Других, к сожалению, среди них не встречала. Отреагируют, конечно, но на скорую реакцию не надейтесь. И банк, уверяю вас, найдет достаточные основания обосновать свои действия по блокировке вашей карты.

Лучше побыстрее представьте документы в банк, снимите подозрения, а уж потом, если к этому времени ваш пыл не остынет, подавайте жалобу в Центробанк.

Вместо заключения

Возникает вопрос — зачем банку блокировать карты, ведь таким образом он теряет клиентов? Поверьте, банк этого не боится. Если банк не будет отслеживать подозрительные операции, то вместо клиентов он потеряет лицензию. По подозрению в финансировании теневой экономики. Кроме того, сотрудников банка, пропустивших опасный платеж, могут привлечь к административной или даже уголовной ответственности.

Банковское сообщество считает, что кроме негатива, блокировка имеет и положительный эффект. Сохраняются деньги клиентов, у которых были украдены карты вместе с уникальными паролями. Потому пусть служба контроля будет порой блокировать добросовестных клиентов, чем пропускать недобросовестных. Это доставляет определённые неудобства всем, но работает на снижение риска.

Хочется верить, что банки настроят свой контрольный алгоритм — исключат из подозрения операции обычных граждан, снизят градус подозрительности и вернут доверие граждан.

Верить, конечно, надо. Но понимаем, что мы с вами живем в российских реалиях. Времена трудные, опасные, число банков и их клиентов стремительно уменьшается. Такие сейчас законы и правила, и от них не уйти.

Важно понимать правила, и быть готовым действовать.

Желаю вам не попадать под банковский контроль. Под любой контроль.