В акте сверки задолженность по кредиту что значит

Что такое дебет и кредит простыми словами

Выражение «свести дебет с кредитом» знакомо, наверное, каждому. При этом многие даже примерно не понимают, что это значит. Поэтому ниже попытаемся как можно проще объяснить, что же такое дебет и кредит.

У любого действия в организации должно быть 2 операции — приходная и расходная.

Чтобы было легче вести такой учет, были введены понятия «дебет» и «кредит». В переводе с латыни языка «дебет» означает «должен он», а «кредит» — «должен я».

Таким образом, каждый счет делится на две половинки:

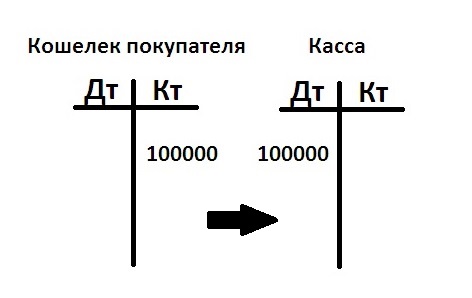

Чтобы было понятнее, рассмотрим простой пример. Представьте, что вы идете в магазин(назовем «Касса», достаете из кошелька 100 000 рублей и покупаете платье. В этом случае сумма уходит из кредита счета «Кошелек покупателя» и приходит дебету счета «Касса». Чтобы отразить это в бухгалтерском учете, надо взять оба этих счета и записать 100 000 рублей 2 раза:

Обратите внимание, что стоимость всегда уходит из кредита счета, а попадает в дебет. Такой перевод стоимости называется двойной проводкой.Следовательно:

Дебет – это часть бухгалтерской проводки, указывающая на получателя средств. КрЕдит показывает источник, откуда поступили эти средства.

Что такое дебетовое и кредитовое сальдо

Итак, вы решили открыть торговую точку по продаже теплиц. Дело было осенью. При этом, чтобы нам было проще, ни денег, ни долгов, ни даже самих теплиц у вашей организации пока нет. Но зато уже есть покупатель, который хочет купить у вас три теплицы на общую сумму 100 000 рублей и оставить их (теплицы) у вас на хранение до весны.

На этом первый месяц вашей работы закончился и пора подводить итоги.

Кредитовый и дебетовый оборот

В конце месяца необходимо подсчитать дебетовые и кредитовые обороты.

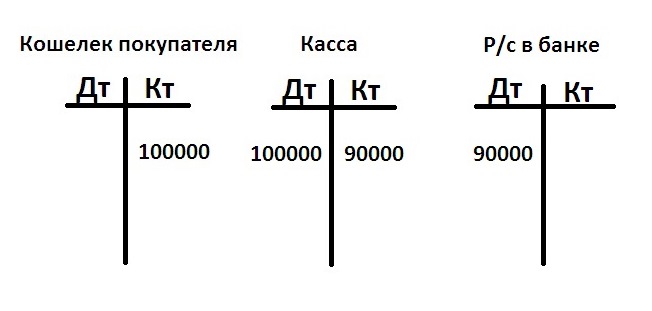

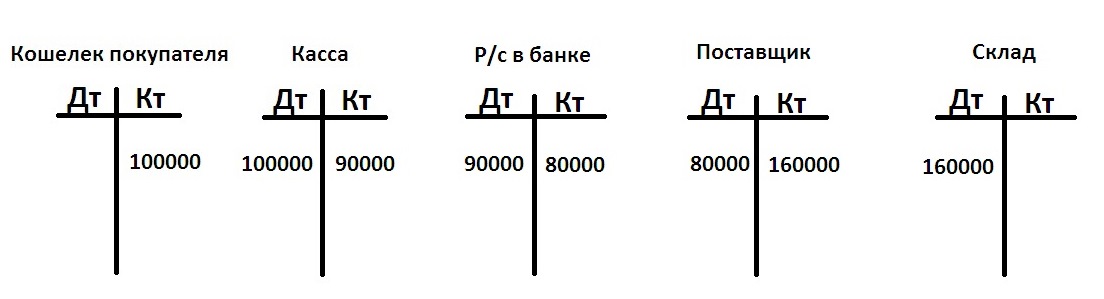

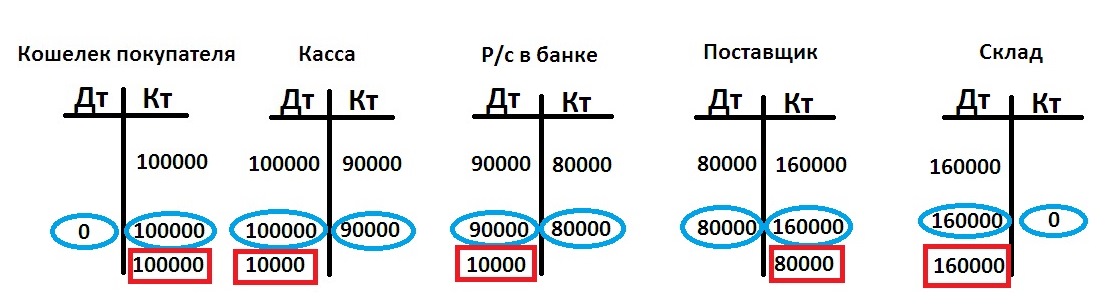

Для счета «Кошелек покупателя» кредитовый оборот составил 100 000 рублей, а дебетовый — 0.

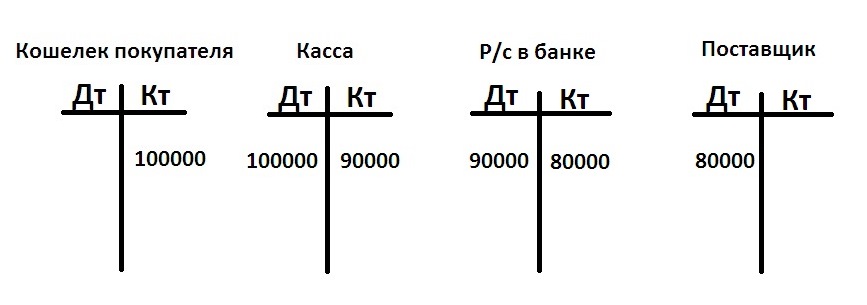

«Касса»: дебетовый оборот — 100 000 рублей, кредит — 90 000 рублей.

«Р/с в банке»: дебетовый оборот — 90 000 рублей, кредит — 80 000 рублей.

«Поставщик»: дебетовый оборот — 80 000 рублей, кредит — 160 000 рублей.

«Склад»: дебетовый оборот — 160 000 рублей, кредит — 0.

Что такое дебетовое сальдо

Теперь остается вывести остаток, который получился по всем счетам. Эта величина будет называться «Итоговое сальдо». Чтобы посчитать сальдо, надо из большего оборота минусовать меньший.

Рассмотрим для примера «Р/с в банке». Оборот по дебету составляет 90 000 рублей, а по кредиту — 80 000. Первая сумма больше, значит, сальдо здесь дебетовое: 90 000–80 000=10 000 рублей. Запишем его в дебетовой части счета и заключим в красный прямоугольник.

Теперь обратите внимание на счет «Поставщик»: здесь сальдо по дебету 80 000 рублей, а по кредиту — 160 000. В данном случае сальдо получилось кредитовым: 80 000 – 160 000 = 80 000 рублей (также в красном прямоугольнике).

То же самое проделываем и с остальными счетами. В итоге у нас получается такой результат:

Разберем, что означает сальдо по каждому из этих пяти счетов.

По счету «Кошелек покупателя» сальдо кредитовое и оно напоминает, что весной вы должны отдать покупателю теплицы на сумму 100 000 рублей.

Сальдо на счете «Касса» дебетовое. Оно означает, что в кассе вашей организации лежит 10 000 рублей.

Дебетовое сальдо по третьему счету показывает, что на счете в банке у вас есть еще 10 000 рублей.

По четвертому счету получилось кредитовое сальдо, которое не даст забыть, что вы должны производителю 80 000 рублей.

Ну и последний счет с дебетовым сальдо рассказывает о том, что на вашем складе лежат теплицы на сумму 160 000 рублей.

Что дальше?

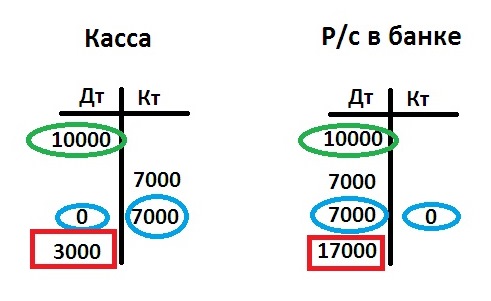

Вы продолжаете работать, и в балансе надо отражать последующие операции. Но вначале необходимо перенести конечные сальдо прошлого периода на начало нового. Такие сальдо будут называться входящими, записывать их надо в соответствующую колонку: дебетовое сальдо — в левую, кредитовое — в правую.

Вернемся к примеру. Вы решили перечислить из кассы на расчетный счет еще 7 000 рублей. Задействуются два счета. Сначала не забываем перенести по ним входящие остатки (на рисунке ниже обведены зеленым), затем записываем проводку на 7 000 (в Кт «Касса» и в Дт «Р/с»).

Больше никаких действий за этот период по счетам не проводилось.

В конце 2-го месяца сначала вычисляем обороты, при этом на входящее сальдо внимание пока не обращаем (обороты обведены голубым). Затем считаем итоговое сальдо (в красном прямоугольнике), уже учитывая входящий остаток. Получается следующая картина:

Конечно, это довольно примитивные примеры. На деле в бухгалтерском учете все гораздо сложнее. Но получить базовые понятия, что такое дебет, кредит и сальдо, из этой статьи вполне можно.

Что важно знать об акте сверки взаиморасчетов

Подготовке акта сверки взаиморасчетов часто не уделяется должного внимания. А зря — ведь именно правильно оформленный акт может сыграть решающую роль в суде. На что важно обратить внимание при проведении сверки взаиморасчетов и как правильно составить акт?

Когда составляется акт сверки

В нормативных документах содержится лишь косвенное указание на то, что необходимо составлять акт сверки расчетов. Так, в п. 27 Положения по ведению бухучета, утвержденного Приказом Минфина РФ от 29.07.1998 № 34н, сказано, что перед составлением годовой бухгалтерской отчетности нужно обязательно провести инвентаризацию расчетов со всеми контрагентами. Очевидно, речь идет о контрагентах, с которыми были взаимоотношения в течение последнего года, а также о тех, с кем не было операций, но есть остатки расчетов.

Если же в налоговом учете создается резерв по сомнительным долгам, то инвентаризацию дебиторской задолженности нужно проводить на конец каждого отчетного (налогового) периода, то есть ежеквартально или даже ежемесячно (п. 4 ст. 266 НК РФ).

Кроме того, проведение инвентаризации расчетов может быть установлено материнской компанией для своих «дочек». Сроки обязательной сверки расчетов также могут быть включены в договор с контрагентом.

Акт сверки расчетов, подписанный обеими сторонами, — самое достоверное подтверждение сальдо расчетов с контрагентом. Более того, если в учете и отчетности отражена существенная сумма, которая не подтверждена актом сверки, то аудитор вряд ли ее признает.

Контур.Взаиморасчеты быстро сверит операции по трем параметрам: дате, сумме и номеру счета-фактуры или договора.

Как оформляется акт

Единой утвержденной формы акта сверки расчетов нет, но можно договориться с контрагентом и использовать любую произвольную форму, в которой будут указаны реквизиты первичного учетного документа, предусмотренные ст. 9 Федерального закона «О бухгалтерском учете». Эту форму можно закрепить в договоре с контрагентом или использовать произвольную форму, например, из бухгалтерской программы.

Особое внимание нужно уделить подписанию акта. Если акт от имени контрагента подписывает не руководитель, то у него должны быть на это соответствующие полномочия, подтвержденные доверенностью или иным аналогичным документом. Однако возможно исключение: полномочия на подписание акта могут явствовать из обстановки. Например, судебная практика признает акт сверки надлежаще оформленным, если он подписан главным бухгалтером, чья подпись заверена печатью организации (Определение Верховного Суда РФ от 30.11.2016 по делу № А27-13820/2015). Если же акт сверки расчетов подписан неуполномоченным лицом, то он не повлечет за собой вообще никаких последствий. В частности, не будет служить доказательством признания долга.

Смотрите шпаргалку по оформлению акта сверки с рекомендациями по отражению сведений.

Для чего нужен акт сверки

Сам по себе акт сверки взаиморасчетов не может устанавливать какие-либо права и обязанности. Суды отказываются взыскивать с контрагента задолженность, которая отражена только в акте сверки и не подтверждена подписанными первичными документами (постановления Арбитражных судов Западно-Сибирского округа от 22.11.2018 по делу № А45-19208/2017, Московского округа от 17.07.2018 по делу № А40-8569/2017, Восточно-Сибирского округа от 07.07.2017 по делу № А33-10710/2016). Однако если в правильно оформленном акте сверки не отражена задолженность перед контрагентом, которая числится в учете организации, то она, скорее всего, будет нереальной. В этом случае акт можно расценивать как признание того, что задолженность уже погашена — например, прощением долга. Правильнее всего будет еще раз проверить данные учета и по результатам проверки списать задолженность.

Акт сверки расчетов используется и для подтверждения долга. Если должник его признает, то срок исковой давности прерывается, и его течение начинается снова (ст. 203 ГК РФ, п. 20 Постановления Пленума ВС РФ от 29.09.2015 № 43). А это значит, что продлевается период, в течение которого этот долг можно взыскать и нельзя списать. Если акт сверки подписан уже после того, как истек срок исковой давности по долгу, возникшему после 1 июня 2015 года, течение исковой давности начинается заново (п. 2 ст. 206 ГК РФ, Федеральный закон от 08.03.2015 № 42-ФЗ).

С помощью акта сверки контрагент также может признать действия тех лиц, которые ранее выступали от его имени, но не имели на это полномочий (п. 1 ст. 183 ГК РФ, п. 123 Постановления Пленума ВС РФ от 23.06.2015 № 25). Например, если от имени покупателя в накладной расписался сотрудник, у которого не было на это права, но акт сверки подписан тем лицом, у которого такие полномочия были, то товар будет считаться принятым надлежащим образом.

Когда контрагент отказывается подписывать

Сверка расчетов фиксирует уже сложившуюся ситуацию и служит для обеих сторон подтверждением того, что в учете все отражено верно. Если контрагент уклоняется от оформления актов сверки, то формально он ничего не нарушает (если такая обязанность не предусмотрена договором), но есть вероятность, что он хочет что-то скрыть. В этом случае мы рекомендуем тщательно проверить все операции с контрагентом, а в будущем, возможно, отказаться от взаимоотношений с ним.

Александр Лавров, аттестованный аудитор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Инструкция: как провести корректировку задолженности по акту сверки

Корректировка долга — это исправление данных бухгалтерского учета по взаиморасчетам с контрагентами. Делать ее нужно, если во время сверки обнаружились расхождения. Если ошибки не исправить, организации грозит штраф.

Зачем проводить сверку долгов

Сверка долгов и корректировка ошибок необходимы для проведения внутренней проверки. Стороны сверяются с целью выявления ошибок в бухгалтерском учете и отражении операций. К сожалению, механические ошибки неизбежны, поэтому для их контроля и предупреждения нужна сверка. Если данные у организации и контрагента совпадают, значит, учет ведется правильно. При обнаружении ошибок будет проводиться корректировка задолженности.

Сверку также можно проводить в следующих случаях:

В какие сроки

Период и сроки проведения сверки определяются только по решению сторон. Исключением является только сверка за год для итоговой отчетности — здесь период будет отсчитываться либо с даты начала по дату окончания действия договора, либо с начала календарного года (1 января) по 31 декабря.

В рамках взаиморасчетов сторон может проводиться не одна сверка. Следовательно, периоды могут идти друг за другом — по окончании даты предыдущей сверки формируется следующий отчет. Если будет выявлена задолженность, ее необходимо учесть как долг на начало следующего периода.

Как оформлять

По общему правилу, по итогам анализа задолженности готовится акт сверки взаимных расчетов. Унифицированная форма документа не предусмотрена, поэтому стороны могут использовать любой бланк или разработать собственный, закрепив его в учетной политике.

Акт составляется за определенный отчетный период. В документе указываются все операции сторон, отмечается дата совершения действий и сумма по каждому трансферту. Рекомендуется сослаться на сопроводительную и подтвердительную документацию.

После отражения взаиморасчетов приводится сумма задолженности, образовавшейся по факту расхождения между платежами. Регистр подписывается уполномоченными лицами от обеих сторон.

Образец акта сверки взаиморасчетов

Зачем делать корректировку

Корректировка необходима для верного отражения в учете всех проводимых операций с контрагентами. Неверные бухгалтерские записи и неточные суммы взаиморасчетов могут привести к ошибкам в промежуточной и итоговой отчетности и неверной трактовке сведений о текущем финансовом состоянии внешними и внутренними пользователями бухгалтерской отчетности.

Организацию ожидают более серьезные последствия (штрафные санкции), если такие ошибки в учете приведут к неправильным расчетам налогооблагаемой базы, а следовательно, и самих налоговых платежей в бюджет.

Как исправлять

Ошибки в бухгалтерском учете исправить можно. Об этом говорится в ПБУ 22/2010. Порядок исправления ошибок напрямую зависит от того, существенны они или несущественны. Степень существенности каждая организация определяет самостоятельно, не забыв отразить это в учетной политике. Многие организации принимают за существенную ошибку ту, которая искажает данные по отчетам более чем на 5%.

Представим порядок исправления ошибок в таблице:

| Дата выявления | Дата исправления | Законодательная норма |

|---|---|---|

| Ошибочные сведения выявлены до 31.12 отчетного года | Корректировка осуществляется в момент обнаружения неточности | п. 5 ПБУ 22/2010 |

| Некорректные данные выявлены 31.12 отчетного года или позднее | Корректировка проводится по состоянию на 31.12 отчетного года | п. 6 ПБУ 22/2010 |

| Выявлена несущественная ошибка | Исправляется в момент выявления | п. 14 ПБУ 22/2010 |

Чтобы исправить некорректную информацию, бухгалтеру надлежит просторнировать ошибочные записи в учете, сформировать правильные проводки и составить бухгалтерскую справку. В ней указывается ошибочная операция, дата ее выявления и проводки по корректировке задолженности по акту сверки.

Если некорректные данные учета не влияют на финансовую отчетность (бухгалтерский баланс и отчет о финансовых результатах), то такие неточности не исправляются. Если неточности затронули в итоговой отчетности показатели нераспределенной и чистой прибыли, то надлежащий счет корреспондируется со счетом 91 в таком порядке:

Если затронуты любые другие значения баланса, то ошибочные операции сторнируются и составляются корректные проводки.

Какие проводки использовать

Покажем на примере. Пусть по результатам сверки в акте выявлены расхождения по учтенным работам. Специалист отразил 10 000,00 рублей, но работы оказаны на 15 000,00 рублей. Представим проводки по корректировке данных в таблице:

| Проводка | Сумма | Описание |

|---|---|---|

| Дт 20 Кт 60 | 10 000,00 | Затраты по выполненным работам. Эта запись никак не влияет на финансовый результат, не корректируем ее |

| Дт 91 Кт 20 | 10 000,00 | Признание издержек по работам в качестве расходов. Влияет на итоги отчета, исправляем запись |

| Корректировка | ||

| Дт 20 Кт 60 | 10 000,00 | Просторнирована неверная запись |

| Дт 20 Кт 60 | 15 000,00 | Указана верная сумма операции |

| Дт 20 Кт 91 | 10 000,00 | Восстановление из расходов |

| Дт 91 Кт 20 | 15 000,00 | Учет верной величины затрат на выполненные работы |

Как исправить ошибку в налоговом учете

Ошибочные сведения, влияющие на налоговую отчетность, подлежат исправлению в обязательном порядке и в любом случае. Корректируются записи в каждом отдельно взятом отчете.

Некорректные данные за прошлые периоды исправляются посредством корректировочных деклараций. Если ошибочные данные выявлены в отчетном году, то исправления отражаются в налоговой отчетности, которая предоставляется в ИФНС в следующем расчетном периоде.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Свести дебет с кредитом: как сверяются бухгалтеры

У каждого бухгалтера собственный взгляд на организацию сверки взаиморасчётов: сегодня в России нет официально утверждённой формы акта сверки. Какие они, правила взаиморасчётов на практике, рассказали бухгалтеры разных компаний из двух высокотранзакционных отраслей — строительной и ритейла.

В каком виде проводить сверку?

Единого формата акта сверки, общего для всех компаний, нет. Чтобы провести сверку, стороны должны договориться о формате акта сверки, который будут использовать при сотрудничестве. Акты сейчас существуют в трех вариантах: бумажный документ, excel- и xml-файл.

Мы спросили бухгалтеров, в каком формате они чаще всего проводят сверку.

— Если мы выступаем как поставщики для крупных сетевых магазинов, то при взаимодействии с ними вся сверка взаиморасчётов проходит в электронном виде. Как правило, сверяется вторая сторона, запрашивая у нас информацию. Если же речь идёт о работе с нашими поставщиками, когда в качестве покупателя выступаем мы, то поставщик предоставляет нам акт сверки в любом формате.

— Мы работаем с контрагентами по всей России, поэтому в основном используем электронную сверку взаиморасчётов — это очень удобно. Жаль, что мы не можем принимать все счета-фактуры в электронном виде. Как бухгалтер я не всегда знаю, получили клиенты поставку или нет, мне требуется подтверждение — подпись ответственного на складе, например. Поэтому иногда мы ждём подписанный бумажный документ с синей печатью.

— Мы используем разные форматы акта сверки — всё зависит от того, с каким документом может работать конкретный контрагент. Не каждое предприятие может себе позволить электронную сверку — она недешёвая. С большей частью партнёров мы проводим сверку взаиморасчётов на бумаге и в Excel.

— Некоторые наши контрагенты — преимущественно крупные торговые сети — хотят электронный документооборот и автоматизированную сверку взаиморасчётов, с ними мы перешли на электронный формат сверки. Однако статистика показывает, что чаще мы сверяемся с контрагентами на бумаге.

— Мы работаем со всеми типами актов сверки. Чаще всего проводим сверку в Excel, поэтому процесс сверки для нас весьма трудоёмкий. Например, для одной из торговых сетей мы разработали специальный отчёт «Сравнение акта сверки с покупателем», поскольку сверки с ней проводим ежеквартально при большом количестве документов — реализации, оплат, взаимозачётов. Есть ещё две торговые сети, которые отправляют акт сверки через Диадок в формате xml. И только один крупный контрагент автоматизировал процесс сверки взаиморасчётов — это самый удобный и быстрый способ.

Как часто нужно сверяться?

Законодательно регулярность проведения сверки взаиморасчётов не зафиксирована, акт сверки может быть составлен за месяц, квартал, год или даже за весь период работы. Между тем регулярные сверки помогают избегать ошибок в отчетности и делают отношения между контрагентами прозрачнее. О том, как часто стоит сверяться, рассказали бухгалтеры.

— На каждом предприятии должен существовать регламент как часть внутреннего документооборота, где указано, с какой периодичностью необходимо проводить сверку. Каждая компания сама для себя определяет, как часто следует сверять взаиморасчёты, и указывает это во внутреннем документе или в договоре поставки. Обычно именно договор поставки и служит регламентом: в нём указано, что каждая сторона по истечении определённого срока, например, месяца или квартала, предоставляет акт сверки.

— С крупными торговыми сетями и оптовыми покупателями мы проводим сверку ежемесячно. Частота в этом случае обусловлена большим оборотом документов. Ежемесячная сверка помогает нам устранять ошибки, своевременно учитывать «вычерки», «недовозы» и возвраты продукции. С небольшими торговыми сетями и розничными контрагентами мы проводим сверки ежеквартально.

Какие параметры у акта сверки?

В акте сверки есть три классических параметра: дата, номер документа и сумма. Бывает, что у предприятия есть потребность добавить дополнительное поле, убрать или изменить один из параметров. У бухгалтеров разные точки зрения на этот вопрос.

— Мы используем три основных параметра. Кроме того, дополнительно формируем сверку по параметру «договор». Когда работаем с крупными федеральными покупателями, используем параметр «регион».

— Стандартно мы сверяемся по четырём параметрам: дате, номеру документа, наименованию документа и сумме. По требованию контрагента мы добавляем в акт сверки ещё одно поле — адрес.

Сверяться с контрагентами можно быстрее! Обычно сверка 400 операций занимает 18 часов. Контур.Взаиморасчёты помогут свериться за 4 часа.

Что делать с расхождениями?

Когда одна из сторон не согласна с данными акта сверки, она может выразить своё несогласие, оформив акт сверки с расхождениями. Причины могут быть разными: неверные сведения, ошибки в расчётах, расхождения в периоде отражения. Мы узнали у бухгалтеров, стоит ли подписывать акты сверки с расхождениями.

— Если есть расхождения, мы подписываем акт сверки и указываем их причину со ссылкой на те документы, по которым у нас с контрагентом разногласия.

— Мы никогда не подписываем акт сверки с расхождениями. У нас всё должно быть копейка к копейке: нам выписали счёт, мы его оприходовали, оплатили, сумма есть. Какие могут быть расхождения?

— Иногда мы подписываем акты сверки с расхождениями, но редко. В этом случае мы добавляем запись: «Расхождения на такую-то сумму». Но в основном ситуация иная: например, мы провели операцию 30 июня, в последний день месяца, а покупатель провёл её 1 июля, когда документы фактически поступили.

— Электронные акты сверки мы подписываем без расхождений. А когда проводим сверку на бумаге и видим несоответствия, то мы можем подписать акт с расхождениями — с корректировкой в следующем периоде.

Как минимизировать риски?

Бизнесу необходимо идентифицировать риски перед тем, как сдавать отчётность, чтобы в итоге свести к минимуму ошибки, зафиксировать задолженности контрагентов и избежать штрафов и проблем с поставками. Предприятия используют разные инструменты, и мы узнали у бухгалтеров, какие именно.

— Мы запрашиваем у поставщиков оригиналы документов, чтобы в случае камеральных проверок мы могли предоставить их ФНС.

Бывает, что свериться нужно до копеечки. Если продукция в штуках — сверяться проще, поскольку цена в таком случае просто умножается на количество штук. Если продукция в килограммах, то при сверке в итоге появляется разница в копейках. Если эта разница больше копейки, она влияет на расчёт НДС. Поэтому акт сверки обязателен, мы прописываем это в договорах с контрагентами.

— Мы используем сверку взаиморасчётов для минимизации рисков перед сдачей отчётности. Благодаря сверке мы понимаем, каких документов у нас нет.

— Чтобы минимизировать риски, сторонам необходимо подписать договор купли-продажи, зафиксировать санкции за несоблюдение условий договора и назначить ответственного менеджера и бухгалтера. Ещё компания должна проводить проверку отчётных и логистических документов, фиксировать поступление денежных средств за отгруженную продукцию и проводить сверки взаиморасчётов, чтобы контролировать дебиторскую и кредиторскую задолженность.

Контур.Взаиморасчеты быстро сверит операции по трем параметрам: дате, сумме и номеру счета-фактуры или договора.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.