делфи токены что это

DeFi-токены: список и рейтинг лучших дефи-токенов от децентрализованных платформ

DeFi (децентрализованные финансы) – сфера, привлекающая сегодня максимум внимания. Она включает в себя большое количество сервисов, работающих на блокчейне и смарт-контрактах (автоматизированных исполняемых соглашениях). Работа с такими проектами не требует участия посредников – банков, правительства, юристов.

DeFi-токены – это цифровые активы, относящиеся к таким платформам. Обычно они выполняют какую-либо функциональную роль или сразу несколько ролей, выступают в роли вознаграждения, а также представляют собой перспективные торговые инструменты.

Редакция Profinvestment.com собрала информацию о востребованных на сегодня дефи-токенах, обладающих наибольшей полезностью в своей сфере.

Особенности и преимущества работы с децентрализованными финансами

Особенности и преимущества работы с децентрализованными финансами

Большая часть DeFi построена на блокчейн-сети Ethereum и представляет собой так называемые dApps (децентрализованные приложения). Это следующий шаг эволюции финансовых технологий. Первый был сделан 11 лет назад, с появлением Bitcoin.

Условно можно разделить всю сферу на несколько областей:

Это далеко не окончательный перечень. Инструменты DeFi иногда сравнивают с LEGO – можно собирать из их компонентов новые интересные проекты для максимизации прибыли либо обеспечения безопасности финансовых активов. Многие из современных dApps – строго нишевые, то есть актуальны для какой-то одной группы пользователей/компаний, но прогресс не стоит на месте и в будущем приложения могут оказать большое влияние на повседневную жизнь.

Почему растет востребованность DeFi

Дефи токены получили активно распространение главным образом благодаря отсутствию влияния регуляторов. Например, в классическом кредитовании внедрено законодательное требование, чтобы поставщики ликвидности и заемщики подтверждали свою личность, а именно – чтобы кредитор мог оценить, способен ли заемщик погасить долг. В децентрализованных финансах нет подобных требований, что обеспечивает сохранность личной конфиденциальности.

Существует и другая причина резкого всплеска популярности DeFi токенов – это повышенное внимание со стороны крупных игроков, традиционных финансовых учреждений. Так, недавно издание Financial Times сообщило, что 72 банка, включая Santander и Société Générale, присоединяются к межбанковской информационной сети (IIN), которую еще прошлым летом опробовали JPMorgan, ANZ и Royal Bank of Canada. Цель – ускорить проведение транзакций, задержанных ошибками, проверками или отсутствующими данными при помощи единого реестра информации.

Основные направления DeFi проектов и примеры токенов

Рассмотрим актуальные на 2020 год DeFi платформы и их токены.

Лендинг (кредиты и депозиты)

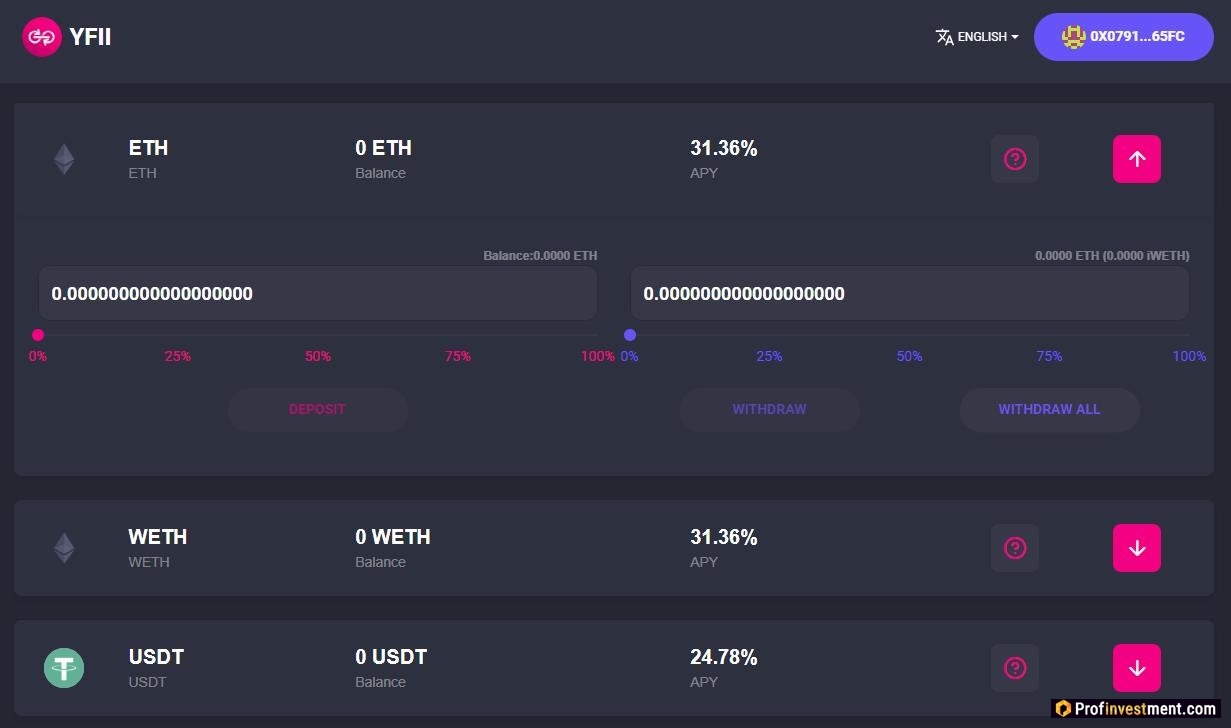

DeFi-токен DFI.Money (YFII)

DeFi-токен Wing (WING)

Токен WING используется для стимулирования поставщиков ликвидности и владельцев депозитов, а также для управления протоколом при помощи сообщества. WING присутствует на платформе Binance Launchpool.

DeFi-токен Aave (LEND)

Токен LEND используется для исполнения управляющих функций – с его помощью пользователи могут голосовать за изменения в протоколе, причем ценность голоса участника определяется объемом его капитала.

DeFi-токен Compound (COMP)

Compound работает фактически по тому же принципу, что и Aave. Это кредитный протокол, основанный на пуле ликвидности, где процентные ставки меняются каждые 15 секунд (после каждого нового блока в блокчейне Ethereum). Протокол отличается высоким LTV – 100%, то есть доступно соотношение между кредитом и залогом 1:1.

COMP – токен DeFi платформы Compound, предоставляющий возможность участия в управлении протоколом. Изменения могут касаться таких моментом, как листинг или делистинг валют, особенности управления системой, методы расчета процентной ставки.

Трейдинг, обмен активами

DeFi-токен Uniswap (UNI)

Новый токен UNI открывает держателям массу возможностей для управления, голосования за изменения в проекте. Основная его цель, это сделать платформу полностью автономной и самодостаточной. Токен был сразу после выпуска добавлен на ряд крупных бирж, включая Binance.

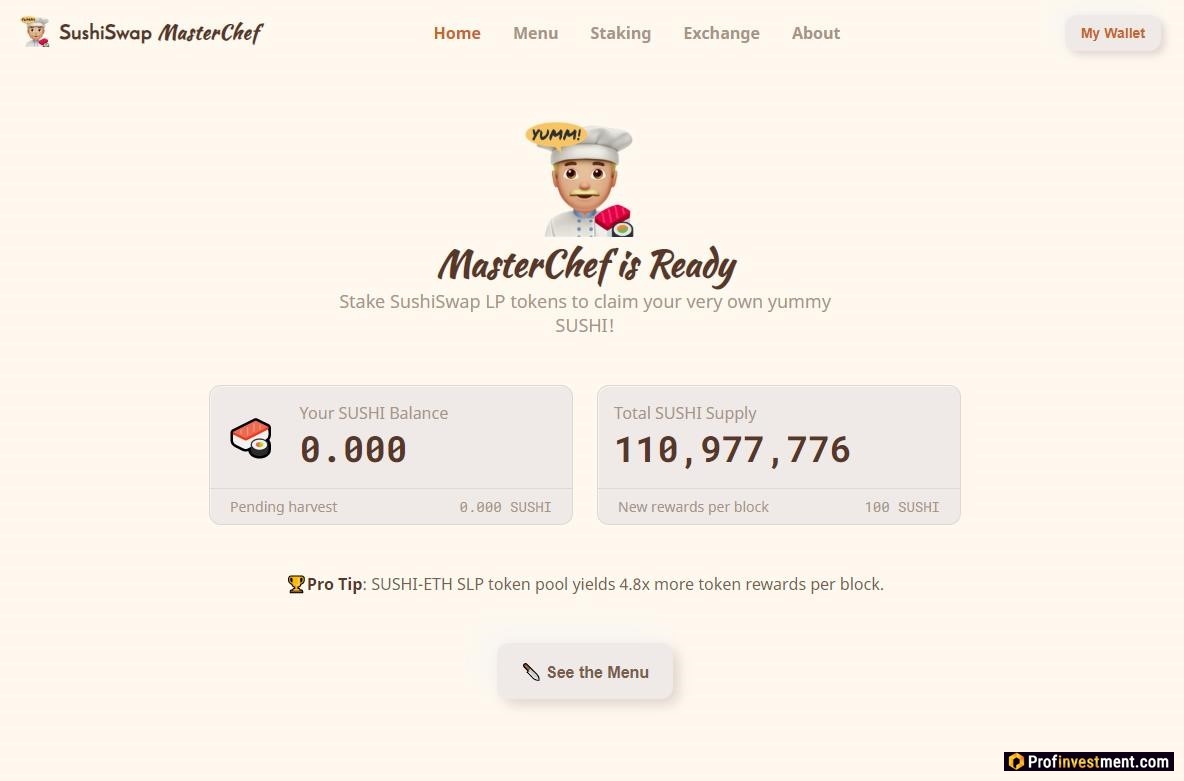

DeFi-токен SushiSwap (SUSHI)

SushiSwap – децентрализованная торговая площадка, основанная на пуле ликвидности. Пользователи, добавляющие ликвидность в пул, получают вознаграждение в токенах SUSHI, а кроме того, продолжают его получать даже тогда, когда уже вывели средства. Это своеобразный бонус для тех, кто поддержал платформу на начальных этапах развития. Изначально ликвидность будет перенесена с Uniswap (предыдущего проекта тех же разработчиков).

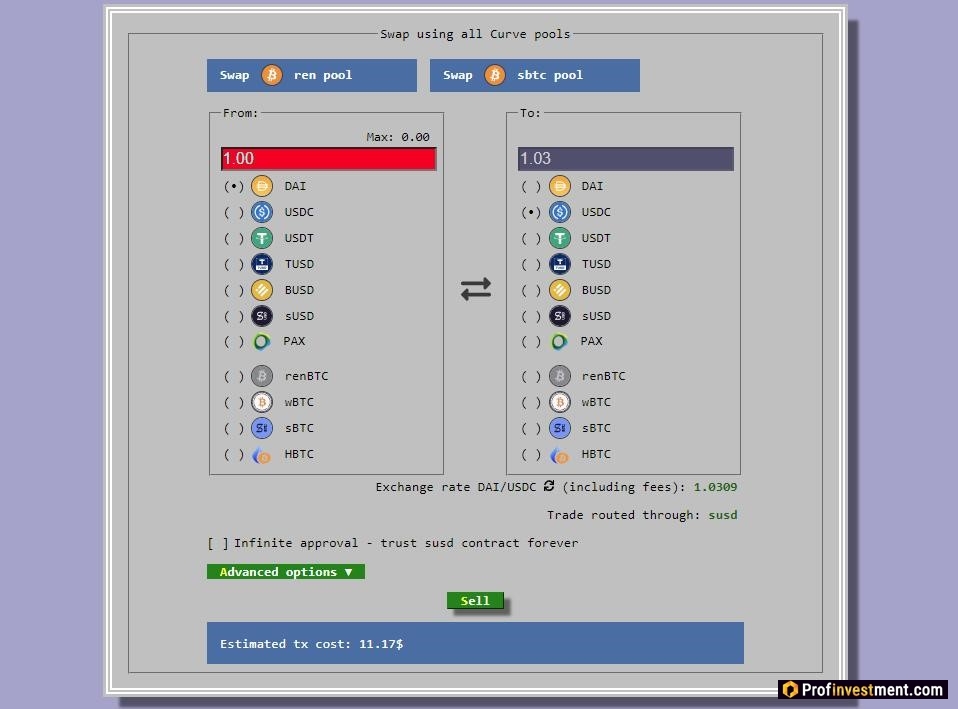

DeFi-токен Curve DAO (CRV)

Curve – DeFi плафторма для торговли, которая, вместо того, чтобы соединять между собой двух конкретных пользователей для обмена, создает общий пул с автоматизированной торговлей при помощи специальных алгоритмов. В работе используется подключение к другим внешним протоколам, таким как Compound. Токен CRV служит для управления путем голосования, а также выполняет ряд технических функций, таких как сжигание комиссий.

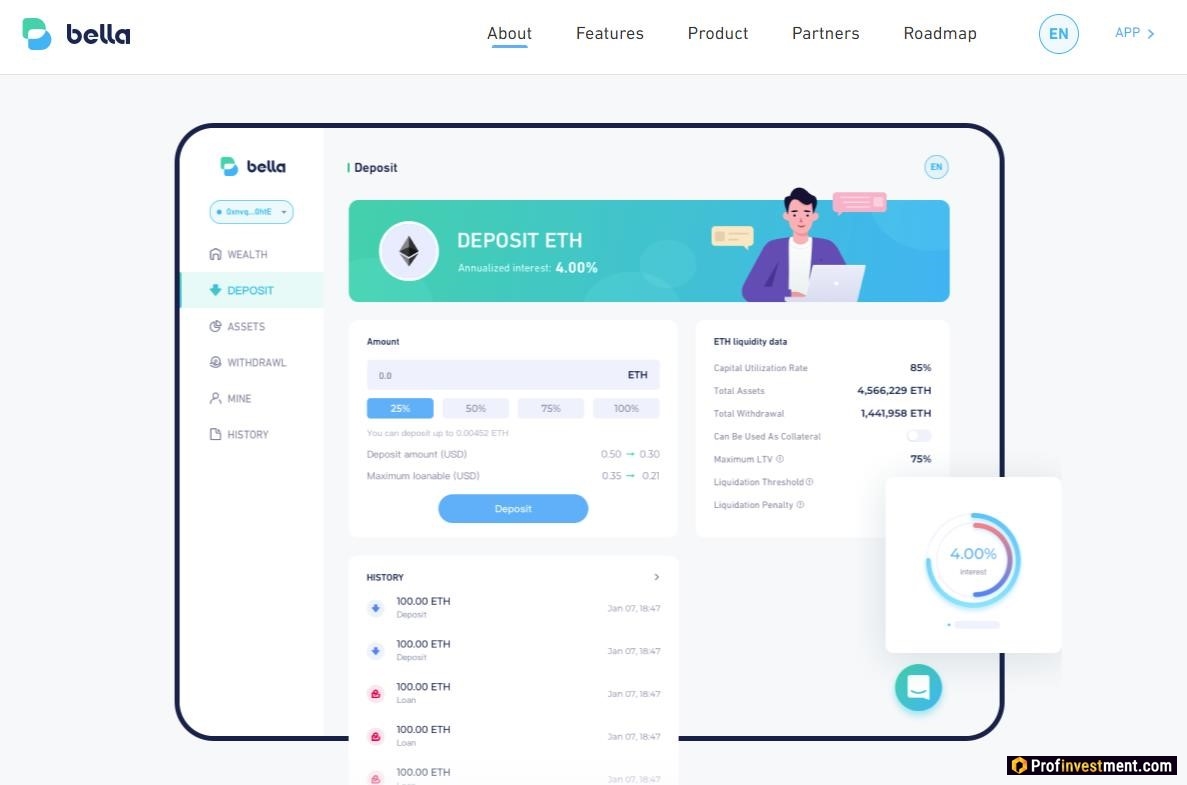

DeFi-токен Bella Protocol (BEL)

Суть проекта заключается в максимально облегченном взаимодействии пользователей с DeFi инфраструктурой. Система «1-Click» позволяет эффективно распределить вложения по разным кредитным протоколам, чтобы получать максимально возможный доход. Есть роботизированный советник. На первых порах плата за комиссии будет нулевая.

DeFi-токен Synthetix (SNX)

Синтетические активы обеспечиваются сетевым токеном Synthetix (SNX). Держатели SNX получают стимул удерживать токены заблокированными, поскольку им выплачивается пропорциональная часть торговых комиссий, полученных в результате операций пользователей на Synthetix. Сами операции не требуют наличия SNX.

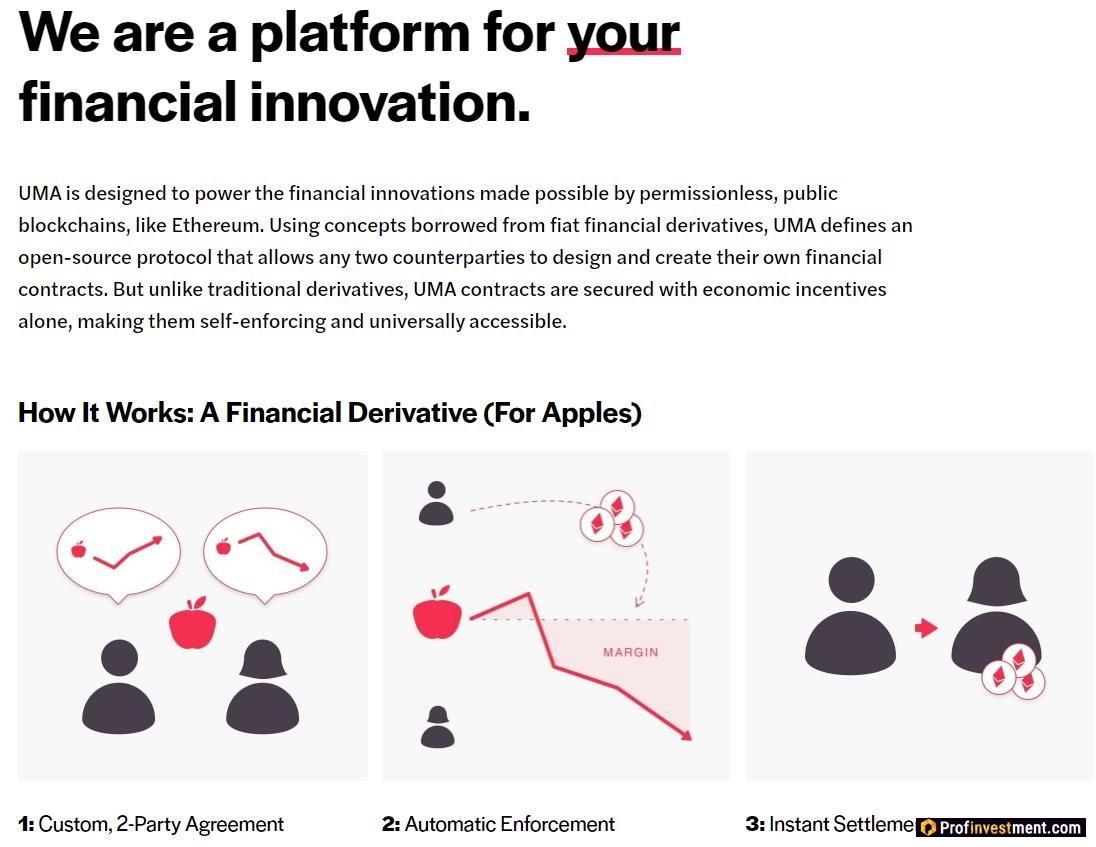

DeFi-токен UMA

Токен UMA относится к разряду управляющих, то есть дает держателям право влиять на корректировки протокола.

DeFi-токен yearn.finance (YFII)

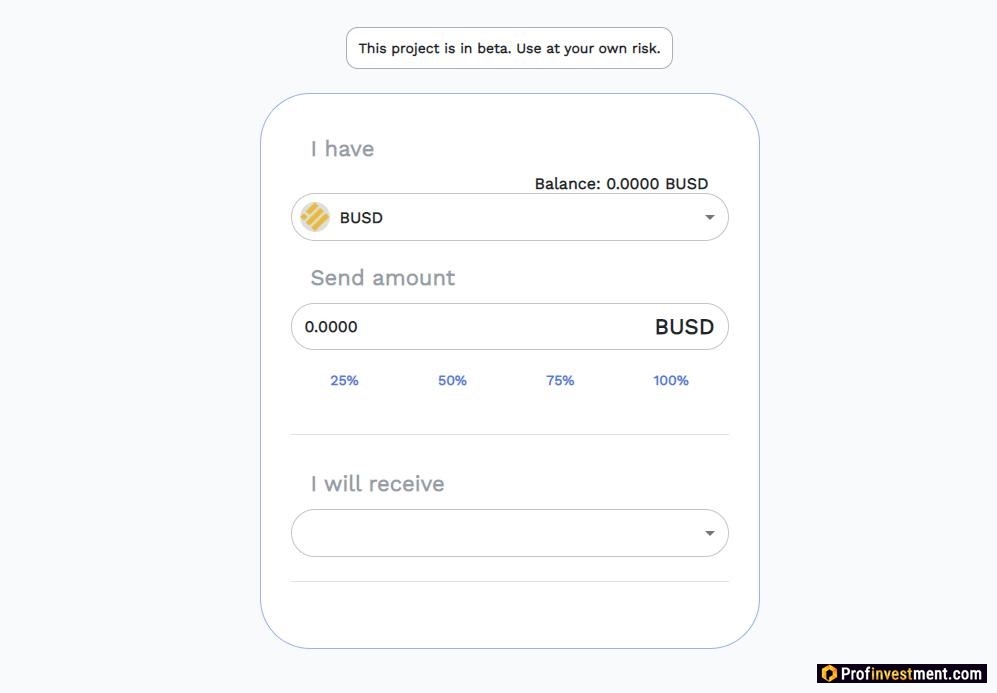

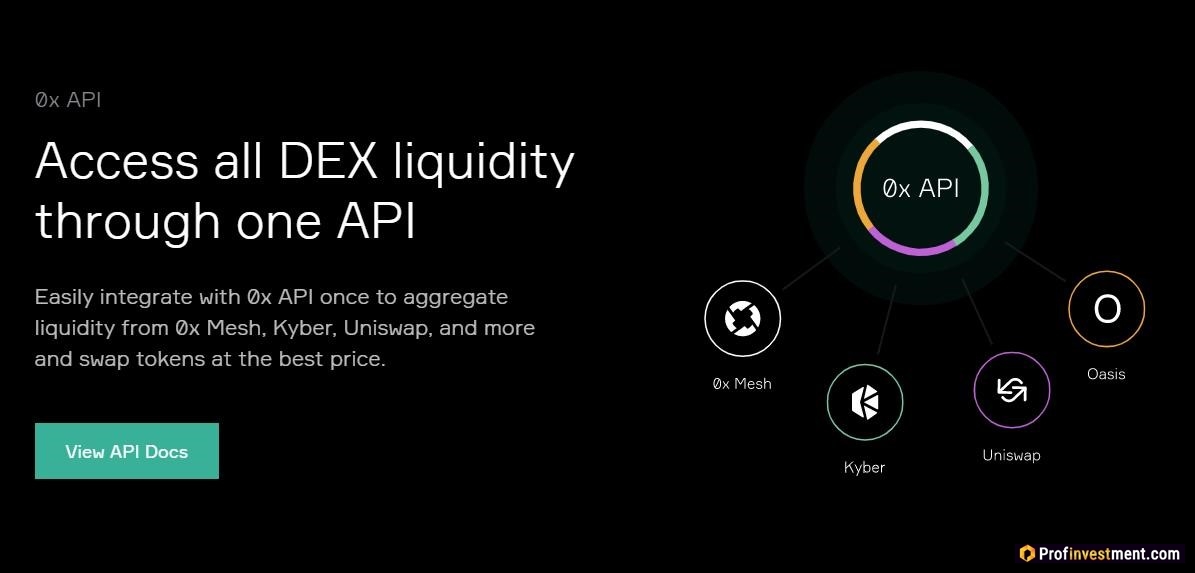

DeFi-токен 0x (ZRX)

Токены этого дефи проекта называются ZRX и могут использоваться для заработка путем стейкинга.

Оракулы

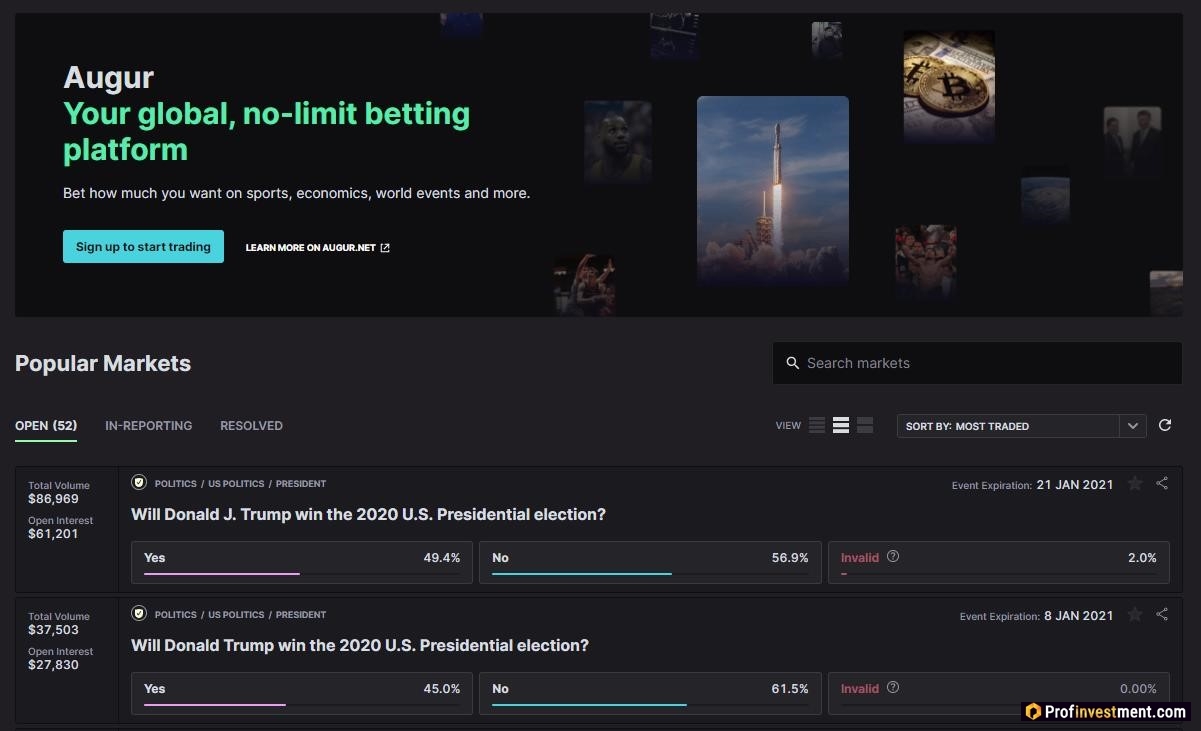

DeFi-токен Augur (REP)

REP – нативный токен De-Fi приложения Augur. Используется во время создания рынков, а также для оформления отчетов и разрешения спорных ситуаций. Пользователь может поставить REP, чтобы заработать гонорар за отчетность или оспорить результат конфликта.

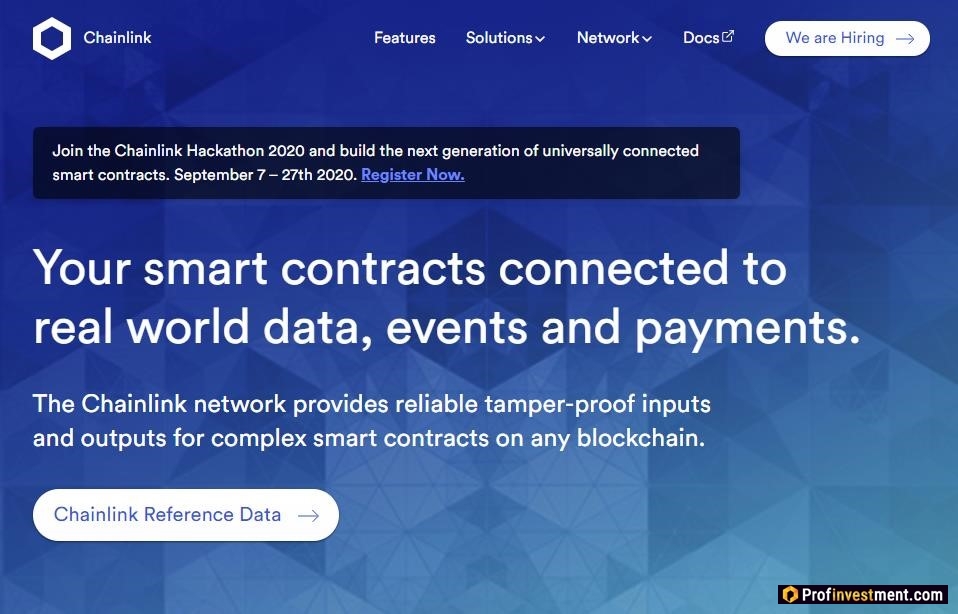

DeFi-токен Chainlink (LINK)

DeFi токен LINK – это токен ERC677, функциональность которого унаследована от стандарта ERC20 и расширена за счет возможности передавать активы, содержащие полезную нагрузку в виде данных. Используется для награды операторов узлов за то, что они извлекают данные для смарт-контрактов, и для других целей.

Стейблкоины

DeFi-токен Maker (MKR)

DeFi-токен Wrapped Bitcoin (WBTC)

WBTC приносит экосистеме Ethereum дополнительную ликвидность, в частности при торговли на децентрализованных биржах или совершении операций в различных dApps. Это помогает перенести ликвидность биткоина в дефи-среду, оттянув ее от централизованных площадок. Также с использованием этого инструмента удобно создавать смарт-контракты, включающие в себя BTC-переводы.

Как заработать на децентрализованных активах

Наиболее популярным и надежным способом заработка на DeFi-токенах сегодня считается депозит средств под проценты в кредитных пулах. Это удобно, потому что, в отличие от банков или централизованных кредитных площадок:

Доходность в кредитных пулах не фиксированная, а зависит от спроса и предложения на конкретные токены в рамках пула. Иногда проценты могут быть минимальными, иногда очень хорошими.

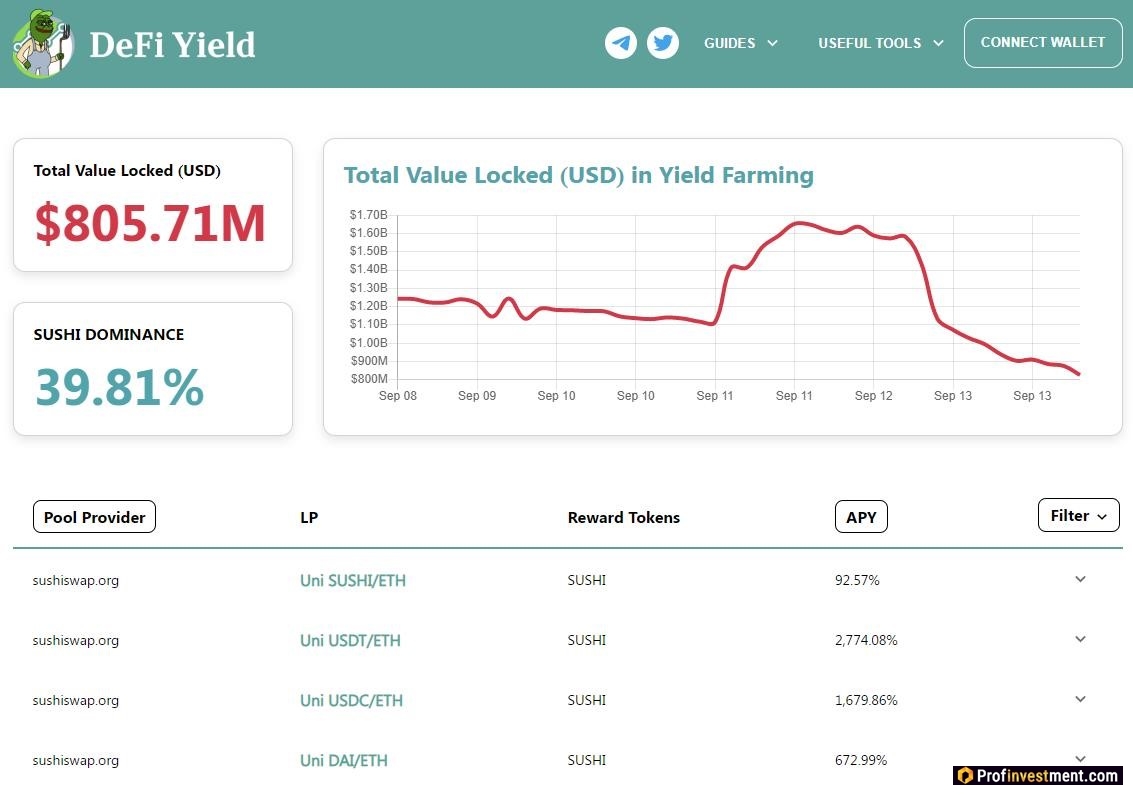

Существуют агрегаторы доходности DeFi пулов, которые помогут оценить ситуацию и понять, где сейчас наиболее выгодно. Примеры таких агрегаторов:

Заключение

Заключение

Многие из описанных токенов уже добавлены на крупные критобиржи, в том числе Binance, которая в целом активно содействует развитию сферы DeFi. Все токены играют важную роль в своих экосистемах, являются их поддержкой и движущей силой. Отдельные активы также пригодны для рыночных спекуляций из-за крайне высокой волатильности. В статье мы перечислили дефи токены, которые имеют высокую капитализацию, а значит, наиболее перспективны в текущий момент времени.

О DeFi человеческим языком: нужны ли вам децентрализованные финансы?

В последнее время в криптоиндустрии все только и говорят, что о DeFi – о стейкинге, криптозаймах, доходном фермерстве и других инструментах, которые человеку непосвященному могут показаться загадочными и сомнительными. Действительно ли DeFi – альтернатива традиционным банкам, или же это просто очередной «хайп»?

Определение DeFi

Децентрализованные финансы (decentralized finance, DeFi) — это совокупность блокчейн-протоколов, которые позволяют предоставлять финансовые услуги без участия традиционных централизованных посредников, таких как банки, брокеры и криптобиржи. Для обеспечения выполнения условий каждой сделки используются смарт-контракты.

Ассортимент DeFi-услуг постоянно растет: трейдинг («свопы»), займы, стейкинг (аналог доходных депозитов), страхование рисков, деривативы и т. п.

Как зарабатывают в DeFi

DeFi-инвесторы — это особый класс криптопользователей, которые говорят на языке, мало понятном простым смертным, и придумывают сложные схемы максимизации прибыли.

Например, они размещают крипто в пулах ликвидности децентрализованных криптобирж, чтобы получить ликвидити-токены, которые потом используют в другом пуле для получения бесплатных токенов по программе доходного фермерства, а их, в свою очередь, размещают в качестве залога на лендинговом протоколе, чтобы взять взаймы третий вид токенов, и так далее.

Чтобы постигнуть эти тонкости, нужно много времени и активной практики, но основные способы инвестирования в DeFi можно обобщить следующим образом:

1. Торговые комиссии

Инвестор размещает ликвидность (криптовалюту) на децентрализованной криптобирже и получает долю от комиссии с торговых сделок. Комиссия обычно составляет 0,25-0,30% и делится между поставщиками ликвидности в соответствии с их долей в пуле.

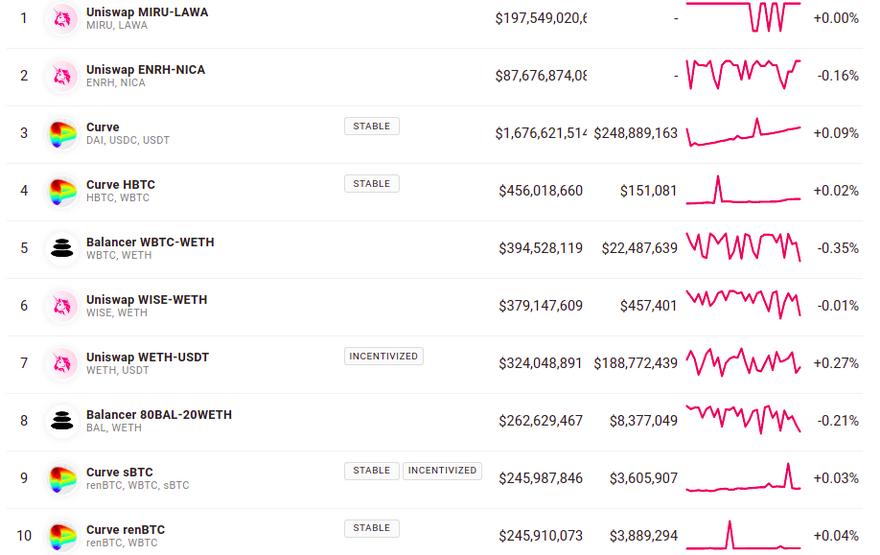

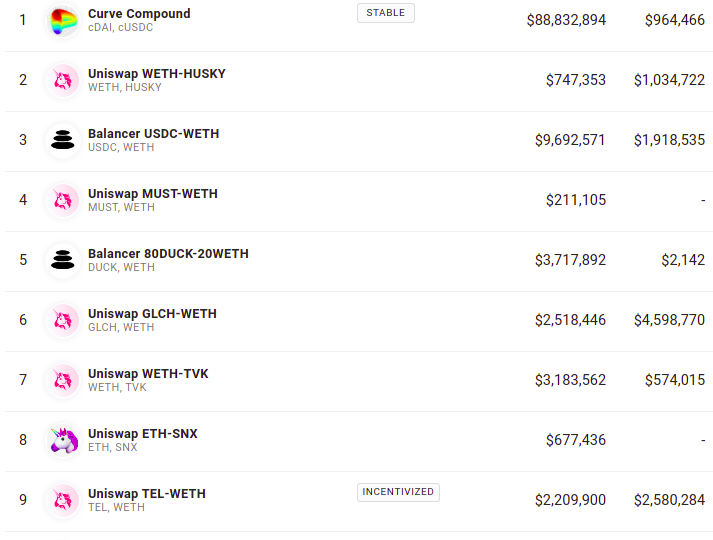

Чем активнее идет торговля, тем больше комиссионного дохода получает протокол и тем выше доходность, но во многих пулах она может оказаться и отрицательной. Например, вот как выглядит месячная доходность в 10 крупнейших пулах, по данным pools.fyi :

Максимальное значение — 0,27% за 30 дней, то есть около 3,2% годовых — негусто. В пулах меньшего размера можно заработать больше, но и риски куда выше.

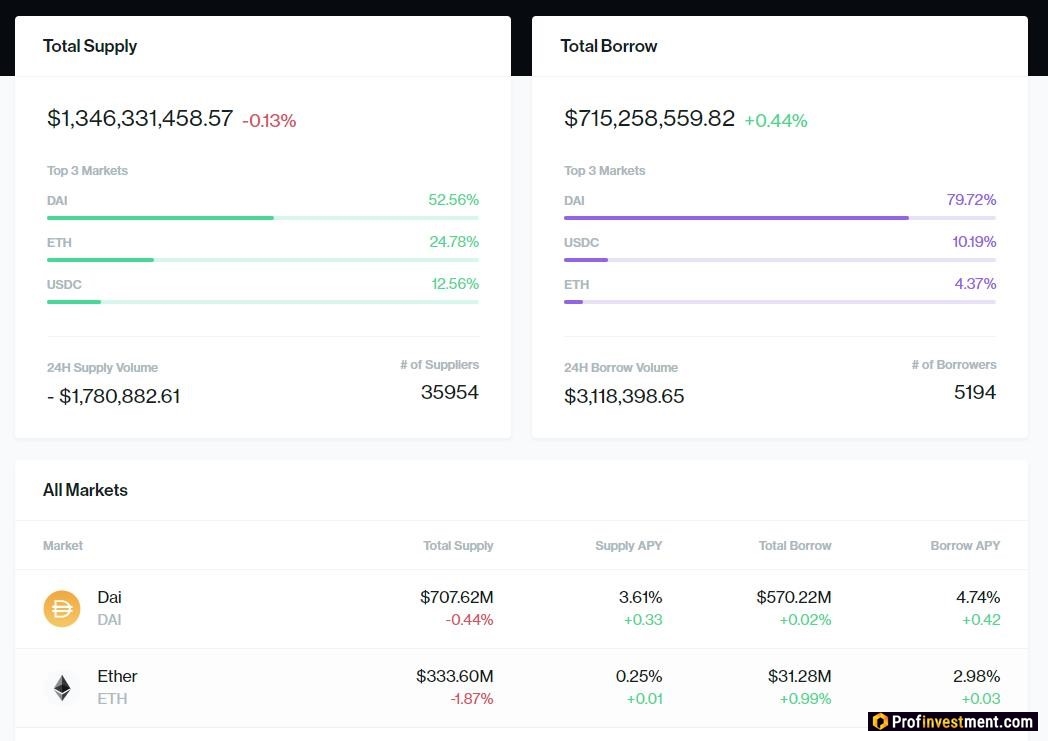

2. Криптолендинг (выдача займов)

Инвестор депонирует ликвидность в пуле лендингового протокола, и эти средства выдаются в качестве займов. Эта услуга популярна прежде всего среди левередж-трейдеров, которые не хотят брать средства взаймы у централизованной криптобиржи. Заемщик должен разместить залог в размере свыше 100% от суммы займа (иногда 150% и даже 200%); в случае неуплаты долга этот залог автоматически ликвидируется (продается), так что кредитор в любом случае получает свои деньги обратно.

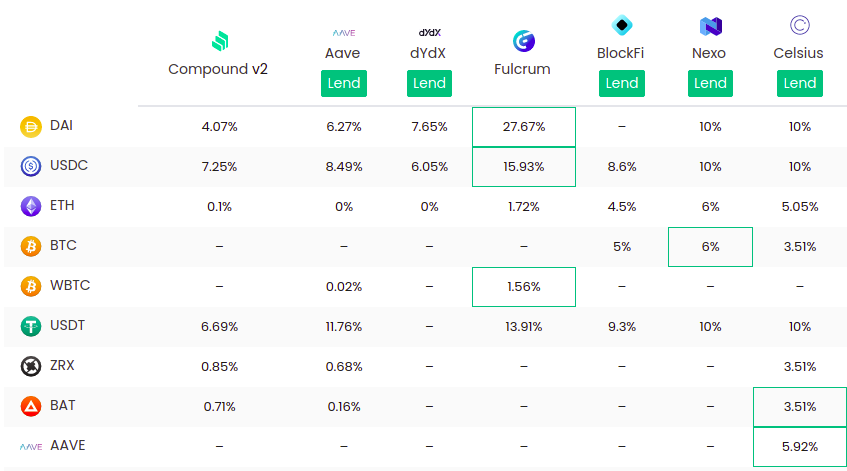

Доходность зависит от валюты займа и постоянно меняется. Самые высокие ставки обычно по стейблкоинам — USDT, USDC и DAI (до 15%):

3. Доходное фермерство или майнинг ликвидности

Это самый сложный, но и самый популярный инструмент, который используется проектами для популяризации своих токенов. Стандартная схема такова:

Сразу после запуска проекты часто выплачивают большие фермерские бонусы, так что номинальная доходность может достигать 1000%. Постепенно количество токенов, распределяемых каждую неделю, снижается, но доходность все равно остается на уровне 50-100%. Нужно помнить, что этот профит — номинальный, а реальный доход будет зависеть от цены токена.

Самые популярные DeFi-протоколы

Риски DeFi

1) Волатильность цены токенов. Это ключевой риск доходного фермерства: когда фермеры начинают массово сбывать с рук полученное вознаграждение, цена часто обваливается, то есть заработок обесценивается. По сути, происходит гиперинфляция: токены наводняют рынок.

3) Мошенничество. DeFi-индустрия привлекает множество мошенников, которые выпускают токены-пустышки и завлекают инвесторов чрезвычайно высокими фермерскими доходами. Стандартная схема — дождаться, пока торговля в пуле «разогреется» и цена токена подскочит, а потом вывести всю ликвидность и исчезнуть с деньгами.

4) Низкая ценность проектов. Большинство DeFi-проектов — не более чем хайп: копии популярных протоколов, которые не вносят никакого вклада в развитие индустрии. Такие платформы долго не живут, а их инвесторы обычно теряют деньги.

Как войти в DeFi

Если вы все же решили попробовать дефай-инструменты, несмотря на все риски, вам потребуется криптовалюта, которую поддерживают DeFi-протоколы. Прежде всего это Tether (USDT) — крупнейший в мире стейблкоин по размеру капитализации.

Помимо собственно крипто, для участия в DeFi вам потребуется кошелек MetaMask. Блокчейн-кошельков на рынке множество, но именно MetaMask поддерживается всеми дефай-протоколами.

Купленные USDT нужно отправить на MetaMask, а затем привязать кошелек к выбранному DeFi-протоколу. Обычно дефай-приложение само предлагает это сделать. После установления связи с кошельком можно размещать средства на протоколе.

Практическое использование таких протоколов, как Compound, Uniswap и Aave, проще, чем кажется. Сложность DeFi — не в механизме размещения средств и получения дохода, а в выборе качественных проектов. Ситуация на рынке меняется стремительно: один-единственный твит Илона Маска может обвалить цену Bitcoin, а за ним последуют и DeFi-токены. Поэтому, если вы все же решите инвестировать в децентрализованные финансы, начинайте с небольшой суммы, которую вам не жалко потерять.

Новичку может быть трудно разобраться в тонкостях DeFi и криптовалютного рынка в целом. Именно поэтому портал MyFin совместно с регулируемой криптобиржей FREE2EX запустил серию публикаций-ликбезов о главных аспектах блокчейна и криптовалют. Не пропустите следующую статью!

*Партнерский материал. ООО «Пиксель Интернет» УНП: 590995582. Публикация не является инструкцией или финансовой консультацией. Деятельность, связанная со сделками (операциями) с токенами, сопряжена с риском полной потери денежных средств.

Децентрализованные финансы (DeFi)

За последние семь дней Bitcoin вырос на 18%, а Ethereum — на 30%. Некоторые считают, что всему виной сегмент криптовалют под названием Decentralized Finance (DeFi). Разбираемся, что это такое.

В 2017 году мы много писали про рынок ICO и его юридические аспекты. Тогда все сводилось к тому, где открыть офшор с банковским счетом и собрать крипту на ICO. Последняя динамика рынка крипты напоминает тот самый 2017 год, и причиной этому может быть DeFi.

По традиции: написанное не является инвестиционной рекомендацией или юридическим советом. И еще — эта статья для тех, кто совсем далек от крипты.

В этой небольшой заметке не будет ничего нового для тех, кто в теме, — только базовые вещи, но с юридическим уклоном, поскольку это наша специализация.

DeFi — это один из наиболее быстроразвивающихся сегментов криптовалют. Да, в крипте уже давно выделяют разные сегменты, вроде самих блокчейнов, стейблкоинов, цифровых предметов коллекционирования (NFT, non-fungible tokens), рынков предсказаний, децентрализованных автономных организаций (DAO) и много чего еще.

Идея простая. Если все традиционные финансовые институты (банки, биржи) — это просто софт, который контролируется какими-то юридическими лицами, почему бы не сделать все эти институты на автономных смарт-контрактах Ethereum или другого блокчейна?

Так появились протоколы, которые позволяют без участия посредника торговать криптой на децентрализованных биржах (Uniswap), давать в долг (Compound), управлять монетарной политикой и выпускать стейблкойны (MakerDAO), делать ребалансировку активов (TokenSets), создавать деривативы (UMA), страховать риски (Nexus Mutual) и вообще делать все, что делают традиционные финансовые институты.

Если ICO — это было про привлечение капитала, то DeFi — это про все остальные функции традиционного финансового рынка.

На сегодня весь сегмент DeFi оценивается примерно в 4 млрд долл. США, что составляет примерно 1,5% от всей капитализации рынка криптовалют.

Что понимается под размером рынка или капитализацией DeFi? В отличие от ICO, где под размером рынка понималось количество привлеченных средств, в случае с DeFi под этим понимается (а) объем средств, которые хранятся в смарт-контрактах соответствующих протоколов в качестве обеспечения (залога), и (б) стоимость токенов, которые дают право голоса в управлении протоколами.

Хороший барометр рынка DeFi можно посмотреть на сайт DeFiPulse, где постоянно обновляется общая капитализация рынка крипты и представлены основные категории.

Для того, чтобы снижать риски. Например, хочешь получить стабильную валюту Dai в обмен на волатильный ETH с возможность получить свой ETH обратно по первоначальной цене, когда он подрастет? Для этого нужно внести в залог ETH в пропорции 1 к 1,7. То есть за каждый доллар в Dai нужно внести 1,7 долларов в ETH. Это призвано обеспечить работу и безопасность протокола.

По схожему принципу работают многие другие протоколы для кредитования. Чтобы получить кредит, нужно уже быть участником крипто-экономики и внести залог. Кредиты без залогов в децентрализованном мире невозможны до тех пор, пока не появится понятие распределенной репутации и идентификации. Иными словами, пока нельзя проводить кредитный скоринг анонимных кошельков на основании истории их поведения, все кредитные отношения будут строиться по модели полного банковского резервирования.

Все зависит от конкретного протокола и стадии его развития. В моменте запуска разработчики, как правило, сохраняют существенную степень влияния на протокол и его участников. У них есть красная кнопка.

С развитием многие протоколы переходят в управление пользователей. Для этого используются токены, которые дают право голоса. Например, токен MKR дает право голосовать по вопросам, какие активы могут быть приняты в обеспечение для выпуска стейблкоина Dai. В то время как платформа для деривативов Synthetix находится в управлении трех DAO, где держатели SNX имеет право голоса. К слову, в смарт-котрактах Synthetix «залочено» около 0,5 млрд долл. США в других крипто-активах.

Для ведения учета создано много полезных интерфейсов, вроде Zerion или InstaDapp.

В эпоху ICO все сводилось к тому, является ли транзакция по выпуску токена или сам токен ценной бумагой в значении, которое этому термину придает американский регулятор по правилам теста Howey. Сейчас при первом приближении сложностей побольше, однако регуляторы пока что не очень активны.

Во-первых, что такое DAO с точки зрения права? DAO не является юридическим лицом, но вполне может рассматриваться как партнерство (товарищество), где партнеры взаимодействуют путем выражения своей воли посредствам протокола. Опасность такого подхода заключается в том, что члены такого товарищества могут считаться ответственными по обязательствам DAO по отношению к друг другу или по отношению к другим пользователям (если протокол предусматривает разные роли). Хотя, честно говоря, пока что это из мира теории, потому что маловероятно, что кто-то будет предъявлять претензии анонимным кошелькам.

Во-вторых, несут ли разработчики смарт-контрактов какие-то обязательства перед конечными пользователями? Кажется, что нет, по принципу «caveat emptor» — пользователь/покупатель несет все риски. Вместе с тем не стоит забывать, что в научном мире продолжаются дискуссии о том, чтобы возложить на разработчиков смарт-контрактов фидуциарные обязательства, то есть обязательства действовать разумно и добросовестно в интересах потенциальных пользователей. Такие обязательства влекут ответственность в случае нарушений.

В-третьих, являются ли стейблкоины электронными денежными средствами? Зависит от стейблкоина. В 2019 году европейский банковский регулятор пришел к выводу, что некоторые токены как раз являются такими электронными деньгами в понимании EMD2. Даже если стейблкоин не является электронными деньгами, он может подпадать под определение крипто-актива (как это термин, например, используется в немецком законодательстве) или в качестве цифрового финансового актива («ЦФА» — как это в России с принятием закона). Квалификация токена в качестве электронных денег или ЦФА, как правило, влечет применение многих других правил.

В-четвертых, является ли автоматическая ребалансировка активов на смарт-контрактах инвестиционной услугой (investment advice), что является регулируемой сферой в США и Европе? Зависит от степени контроля (дискреции), которую сохраняет разработчик после запуска смарт-контракта.

В-пятых, должны ли децентрализованные биржи получать лицензии? По этому вопросу, кстати, есть примеры действий со стороны регулятора. В 2018 году SEC предъявила обвинения разработчику EthreDelta, оштрафовав его на 300 тыс. долл. США.

В-шестых, подпадает ли деятельность по выдаче займов в крипте под национальное законодательство о микрофинансовой деятельности? Речь идет о займах через смарт-контракты по аналогии с Compound и MakerDAO, где займодавцем фактически выступает протокол, не имеющий юридической правосубъектности.

В-седьмых, если кто-то решит атаковать протокол через эксплуатацию его недостатков, является ли это причинением вреда (деликтом) или манипуляцией рынком финансовых активов? Это интересный вопрос, который опять же упирается в отсутствие юридической правосубъектности у протокола или DAO и анонимный характер атак.

Посмотрим, как будет развиваться рынок DeFi. Может быть, мы находимся в начале нового цикла. Это было бы символично. Если Bitcoin появился в 2009 году как ответ на финансовый кризис, то для DeFi 2020 год может стать дебютным, когда правительства всего мира печатают фиатные деньги для смягчения последствий коронавируса.

Автор заметки — Роман Бузько, партнер юридической фирмы Buzko Legal и основатель Lazzy Ventures.

Особенности и преимущества работы с децентрализованными финансами

Особенности и преимущества работы с децентрализованными финансами

Заключение

Заключение